L’Eurozone ralentit. La réponse de la BCE sera « plus de tout ce qui n’a pas marché » : taux zéro et création monétaire minant épargne et pouvoir d’achat.

Depuis le début de l’année, les indices actions américains ont rebondi de plus de 12% (indice S&P 500) et 13% (indice Dow Jones).

Le CAC 40 a quant à lui progressé de 5%.

Tout cela en un mois !

Si vous aviez investi 100 000 €, vous auriez gagné 5 000 € supplémentaire en un mois (avant ponctions de l’État évidemment).

Pour gagner ces 5 000 € avec la même somme investie dans un contrat d’assurance-vie dont le rendement moyen 2018 est de 1,60%, il vous faut attendre plus de trois ans.

37 mois contre un mois.

Cher lecteur, je vous ai dit en début d’année que nous étions rentrés dans un grand marché baissier et que la stratégie du siècle conseillait de vendre. Vous pourriez me jeter des tomates pourries à la figure, je n’en ai cure.

Je vous rappelle notre stratégie boursière simplette qui est expliquée ici et là. Elle n’implique que très peu de mouvements car elle consiste à s’assurer qu’on achète bas. Le plus difficile est de voir les marchés monter sans vous, parfois durant des années, et de passer pour un imbécile.

Evidemment, quand on a un gros portefeuille, une assurance-vie bien garnie, on peut procéder un peu différemment, s’écarter de la stratégie boursière simplette.

Dans ce cas, il faut être prêt à assumer le risque des actions : celui d’être embringué dans la grosse perte du siècle, celle dont il faut des décennies pour se remettre. Car si vous avez perdu 50%, pour retrouver votre mise, il faut que les marchés fassent +100%. L’arithmétique est implacable.

Acheter bas avec la politique actuelle des banques centrales est quasiment impossible.

Depuis que Draghi a promis en 2012 qu’il ferait « tout ce qu’il faut » pour sauver l’euro, la Banque centrale européenne a racheté pour 4 500 Mds€ de titres obligataires. Cette somme correspond à environ 45% du PIB de l’Eurozone.

C’est du jamais vu. Par comparaison, la Fed est un Mickey distrayant des enfants : ses rachats ne pèsent que 25% du PIB des Etats-Unis.

Tout ça pour quel résultat ?

Les indicateurs économiques avancés de l’Eurozone piquent du nez. Ce n’est pas une surprise. Si la fausse monnaie et le crédit bidon dopaient une économie, Maduro serait le roi de la jungle et le Venezuela plus prospère que la Suisse.

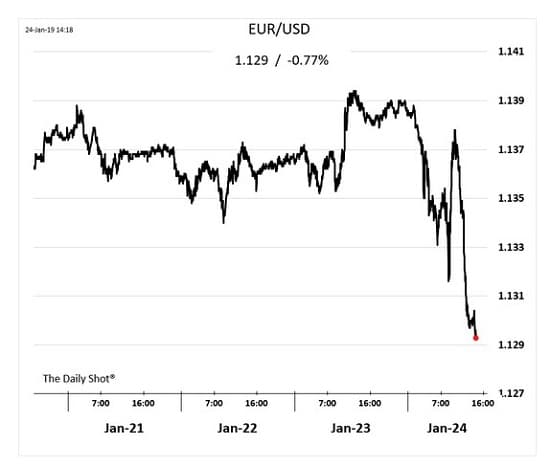

L’eurodollar a une sale tête depuis 2017. Ce n’est pas une surprise, la plupart des intervenants sur les marchés des changes savent à peu près compter. Evidemment, cela pèse sur le pouvoir d’achat des gens qui payent plus cher tout ce qui est importé, pétrole en tête.

Mais les actions des entreprises financières, banques en tête, se tiennent encore. Les amis de Mario Draghi survivent. Voici l’allure de l’ETF MSCI Europe Financial.

Donc les manœuvres de la BCE ne servent que les intérêts du secteur financier et des politiciens en mal d’argent pour financer leurs « promesses sociales ».

Hier, commentant le ralentissement économique qui se profile, Mario Draghi a indiqué que la BCE se tenait « prête à réagir ». Donc prête à appuyer à nouveau sur le bouton « imprimer » et à faire plus de tout ce qui n’a pas marché.

Acheter bas est difficile quand on est inondé de tant de fausse monnaie et qu’il est question de rouvrir le robinet.

Tout ceci se terminera par une crise de confiance et une nouvelle crise monétaire et financière d’une ampleur sans précédent (puisque la tromperie a été d’une ampleur sans précédent).

A un moment, les investisseurs étrangers douteront de la capacité de la France ou de l’Italie à rembourser leurs dettes autrement qu’en monnaie de singe.

Allure de l’eurodollar après l’allocution de Mario Draghi

Comment le gouvernement Macron peut-il justifier d’un budget tablant sur 1,7% de croissance (avec les rentrées fiscales correspondantes) alors que l’Allemagne révise la sienne à 1% ?

Lorsque le doute sera ancré, les évènements s’emballeront et la perte du siècle frappera les malheureux qui espéraient grappiller quelques plus-values pour arrondir leur retraite.

Ensuite, dans les décombres fumants du système monétaire et financier actuel, il sera temps d’investir en toute sécurité.