Certains fonctionnaires américains rêvent d’une croissance qui pourrait durer encore 10 ans, grosso modo le double du record enregistré par les Etats-Unis au XXème siècle. Ils se trompent.

Peu leur importe que poursuivre cette utopie de croissance éternelle soit aussi inutile que dangereux.

Comme le rappelle Natixis dans une note du 4 janvier, en économie, il n’y a pas de repas gratuit.

Certes, l’action des banques centrales permet aux gouvernements d’assurer leur solvabilité budgétaire et, in fine, de ne pas faire banqueroute. « Mais n’y a-t-il pas de côté négatif ? », s’interroge Natixis.

Comme l’explique l’équipe de recherche de Patrick Artus :

« En réalité, ces politiques sont dangereuses :

- elles peuvent entraîner une expansion sans limite de la taille des bilans des banques centrales, d’où un risque de ‘fuite devant la monnaie’ (les agents économiques se débarrassent de la monnaie pour acheter des biens ou des actifs réels, d’où soit l’inflation soit des bulles sur les prix de ces actifs) ;

- elles peuvent inciter les Etats à ne pas stabiliser les taux d’endettement publics, ce qui rend ces politiques irréversibles ;

- elles permettent de financer des investissements inefficaces ;

- elles écrasent anormalement les primes de risque sur les actifs risqués ;

- elles empêchent les banques centrales de réagir à des chocs qui nécessiteraient normalement qu’elles augmentent leurs taux d’intérêt. »

Bref, pas de free lunch. Milton Friedman avait prévenu, mais nos dirigeants l’ont oublié.

Milton, reviens ! Ils veulent nous ruiner

Chacun des points listés par Natixis est bien sûr important, mais l’un d’entre eux me semble plus critique que les autres. Ayant opté pour la fuite en avant, nos dirigeants pourraient bien s’être placés dans une position où il n’y a plus de retour en arrière possible.

Voici ce qu’explique Natixis dans une note du 20 décembre au sujet de ce « nouveau régime » :

- « Dans le passé, dans les périodes d’expansion, la politique budgétaire redevenait suffisamment restrictive pour que la solvabilité budgétaire soit rétablie, et la politique monétaire pouvait donc en conséquence être normalement contracyclique ;

- aujourd’hui, au contraire, on est passé à un régime de dominance fiscale : la politique budgétaire ne rétablit pas la solvabilité budgétaire, celle-ci est assurée par les taux d’intérêt anormalement bas associés à une politique monétaire qui reste fortement expansionniste malgré le retour au plein emploi.

Dans le nouveau régime, le policy mix (ensemble de la politique budgétaire et de la politique monétaire) est anormalement expansionniste et n’est plus contracyclique ; ce nouveau régime est de plus irréversible.

On pourrait en sortir par une politique budgétaire restrictive, mais c’est impossible parce que cette politique devrait être maintenant mise en place alors que la croissance ralentit ; ou par une politique monétaire restrictive, mais c’est impossible car elle ferait apparaître une crise des finances publiques (de solvabilité budgétaire). »

Vous avez bien lu : sauf miracle (comme évoqué par Nassim Taleb), il n’y a plus d’autre issue possible aux problèmes actuels que la fuite en avant.

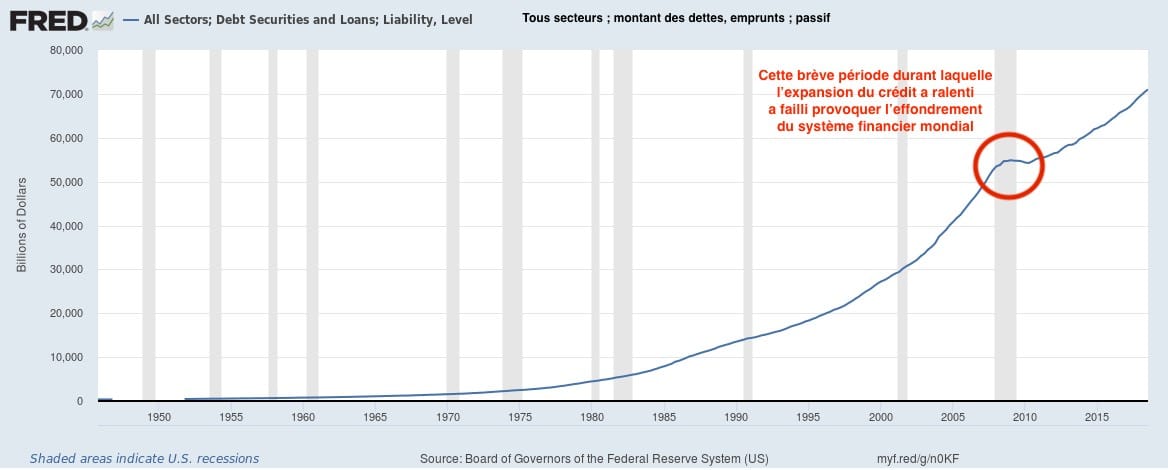

Il ne s’agit d’ailleurs pas d’une situation particulièrement récente. Voilà en effet ce que cela a donné la dernière fois qu’une stratégie différente avait été esquissée :

La brève période de ralentissement de l’expansion du crédit a presque conduit à l’effondrement du système financier mondial

Maintenant, comme au poker, nos dirigeants sont condamnés à faire tapis à chaque fois que l’étau se resserre.

A bulle de tout, crise de tout

Une fois au bord du précipice, la stratégie « kick the can down the road » ne fonctionnera plus.

Au mois de juillet, alors que le précédent rapport de l’IIF sur la dette mondiale venait d’être publié, Bruno Bertez avertissait que la promenade nous avait emmenés assez loin sur la falaise :

« Je ne crains pas de m’avancer et de signifier que nous sommes en phase terminale. On peut aller plus loin, mais il faut pour cela faire évoluer le système, la régulation, la conception de la monnaie, l’ordre international. Et puis Trump est l’élément perturbateur. »

Il y a déjà plus d’un an, Natixis avertissait que les pays de l’OCDE s’exposaient à une crise de tout.

Côté crise sociale et politique, force est de constater que la France a déjà les deux pieds dedans. Reste le versant économique et financier de la crise, sur lequel la banque revenait au mois d’octobre dernier.

Là, Natixis en était réduite à faire un vœu pieu :

« Le taux d’endettement du monde étant très élevé, les prix des actifs étant aussi élevés, une politique monétaire mondiale restant très expansionniste conduirait à la poursuite de la hausse des taux d’endettement et des prix des actifs, et inexorablement à une crise.

Mais le passage à une politique monétaire restrictive déclencherait immédiatement une crise financière avec une hausse forte des paiements d’intérêt sur les dettes.

La configuration qui permettrait d’éviter une crise financière serait donc :

– une politique monétaire plus restrictive, mais pas au point qu’une crise de solvabilité des emprunteurs se déclenche ;

– une politique macro-prudentielle restrictive, pour arrêter la hausse des taux d’endettement et des prix des actifs. »

[NDLR : Les politiques monétaires plus restrictives ne sont plus d’actualité. La BCE comme la Fed ont reculé. Ceci pousse l’or à la hausse. Depuis le début de l’année, son cours progresse de 3,36% exprimé en dollar et de 4,45% exprimé en euros. Découvrez ici quel or acheter pour vous assurer contre la prochaine crise.]

Suite aux choix qu’elles ont fait, nos autorités sont donc désormais condamnées à gérer la crise.

Vous pouvez donc allumer un cierge à Sainte Rita (patronne des causes désespérées) et/ou vous préparer au violent changement qui nous attend.

Nous verrons bientôt une typologie des précipitations ou dépressions qui pourraient nous tomber sur le nez.