In memoriam… Les éloges funèbres pleuvent pour le plus long marché haussier de l’Histoire – et pendant ce temps, la Fed fait tout ce qu’elle peut pour le ressusciter.

L’heure du jugement a sonné pour le plus long marché haussier de l’histoire.

Le Dow Jones nous a quitté à l’âge de onze ans et deux jours : son âme s’est envolée mi-mars 2020.

Cause immédiate du décès : maladie Covid-19.

Cause sous-jacente du décès : exubérance irrationnelle.

La maladie fut brève mais aigüe – elle l’a emporté en 19 jours seulement.

La dernière fois que cet indice est passé d’un sommet à une récession en un laps de temps si court était en… novembre 1931, au cœur de la Grande dépression. Cela vous donne une idée de la violence des spasmes de l’agonie.

Le S&P et le Nasdaq l’ont rejoint à la morgue peu de temps après.

Les cours ont regagné une partie du terrain perdu la semaine dernière… mais méfiance. Comme nous l’avons déjà dit par le passé :

La Bourse est un appareil ingénieux, construit pour infliger un maximum de souffrances à un maximum de personnes… en un minimum de temps.

In memoriam…

En attendant, les éloges funèbres ont plu…

Linda Zhang est PDG de Purview Investments. Elle a affirmé, une larme coulant sur sa joue :

« Cette baisse entrera dans l’histoire comme étant celle dont personne ne pensait qu’elle durerait si longtemps… en 2008, la cause de la destruction était une utilisation excessive de l’effet de levier. En 2020, c’est un excès d’espoir, et des évaluations boursières spectaculairement hautes. »

Doug Ramsey est directeur de l’investissement chez Leuthold Group. Selon lui, la dernière et regrettée décennie fut « l’âge d’or du dopage » boursier – il a d’ailleurs clairement identifié le dealer :

« [C’était] le marché haussier le moins populaire de l’histoire – les gens l’ont dit dès le début. Je pense qu’au milieu de la décennie, les investisseurs ont commencé à s’y mettre. Ils ont en tous cas commencé à y croire l’an dernier.

Je pense que la décennie dans son ensemble mérite le surnom ‘d’âge d’or du dopage boursier’ étant donné la quantité d’aide reçue de la part de la Réserve fédérale. Je pense que le marché a vraiment été très soutenu par la Fed. »

La Fed va-t-elle tenter de ressusciter les morts ? Combien de temps le marché baissier pourrait-il durer ?

Nous allons même oser poser la question fatidique : le pire est-il passé ?

« Vous n’avez sans doute encore rien vu »

« Vous n’avez sans doute encore rien vu », se lamente Eric Parnell, chez Global Macro Research :

« Une chute potentiellement radicale nous attend. Malheureusement pour les investisseurs, les conditions sur le marché boursier pourraient empirer, nettement empirer, à moyen terme. Toutes les mesures politiques, toutes les tentatives publiques risquent de ne pas suffire à réparer ce marché une fois la crise passée…

En bref, en matière boursière aujourd’hui, vous n’avez sans doute encore rien vu.

Après des années de politiques de relance, les actions s’échangent pour des prix record, et les obligations n’ont jamais rapporté moins. Les marchés des capitaux mondiaux vont être forcés de revenir à la réalité : ce n’est qu’une question de temps. »

Mais le coronavirus pourrait n’être que la partie visible de l’iceberg qui a envoyé le Titanic par le fond.

Souvenez-vous de Lehman Brothers !

Graham Summers, chez Phoenix Capital, affirme que le gros de cet iceberg est invisible :

« Parlons maintenant de la VRAIE crise qui touche le système financier…

Le rapport dette/PIB, [au niveau mondial], s’élève à plus de 200%. L’endettement est plus élevé aujourd’hui qu’il ne l’était en 2007. Le monde est aussi absolument saturé de dette, aux niveaux souverain, national, municipal, des entreprises et des personnes.

Pourtant tout allait bien, tant que rien ne se mettait à exploser sur les marchés de la dette [ou] du crédit.

Malgré quelques petits hoquets ici et là, les marchés de la dette ont été relativement calmes ces dernières années…

Ce n’est plus le cas.

Quelqu’un, ou quelque chose, a provoqué une épouvantable détonation ‘en coulisses’.

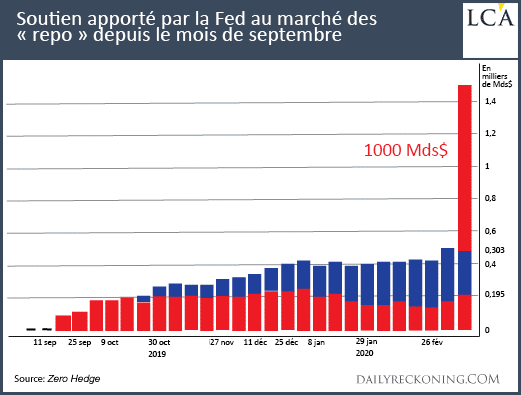

La Fed a été FORCEE de commencer à fournir plus de 100 MILLIARDS de dollars d’argent gratuit d’un jour à l’autre en septembre 2019. Il s’avère que même cette somme immense ne suffit pas…

[Le 10 mars], la Fed a été forcée d’ajouter 216 MILLIARDS DE DOLLARS supplémentaires pour alimenter le système.

Impossible que la demande d’argent liquide soit aussi élevée, à moins que quelque chose aille vraiment, mais alors vraiment de travers.

Souvenez-vous de Lehman Brothers. »

C’est sans doute précisément ce souvenir qui a fait réagir la Fed : des gouttes de sueurs glaciales descendant le long de son dos, elle est passée à l’action.

Il est l’heure de la quatrième phase de QE

Elle a signalé son intention de déverser des tombereaux de liquidités supplémentaires sur les marchés – aussi longtemps qu’il le faudra.

Entre septembre et décembre, elle a fait croître son bilan à un rythme sans précédent même pendant la crise financière.

Ces ajouts ne sont cependant qu’un minuscule ruisseau par rapport au torrent déversé ces dernières semaines :

De plus, la Fed effectuera des rachats sur une « gamme d’échéances ».

Cette large gamme d’échéances inclut des bons du Trésors plus anciens. Il n’est donc plus possible de nier qu’une nouvelle phase d’assouplissement quantitatif a démarré.

Depuis le mois de septembre, les rachats de la Fed se sont concentrés exclusivement sur des bons du Trésor à plus ou moins court terme. Les assouplissements quantitatifs ciblaient quant à eux les bons du Trésor à long terme ; ce qui a permis à la Fed de maintenir un écran de fumée, et de nier les faits.

Ce n’est plus le cas aujourd’hui : nous déclarons donc ouvert le quatrième grand cycle d’assouplissements quantitatifs.

A suivre…