L’immobilier reste l’une des formes d’investissement les plus populaires… tandis que les métaux précieux connaissent un passage à vide en ce moment : est-ce que les données changent lorsqu’on compare ces investissements entre eux ?

Dans l’absolu, accumuler de l’immobilier pour développer son patrimoine à long terme est une excellente idée. Toutefois, l’Histoire a montré que les meilleurs rendements ont été obtenus en étant sur le bon marché au bon moment.

Chaque classe d’actifs évolue selon des cycles qui lui sont propres. Pour accroître votre potentiel de gain et réduire le risque, il faut investir avec les cycles et non contre eux.

« Good timing is everything! »

Cet adage dans la langue de Shakespeare peut sembler évident, mais en matière d’investissement, être au bon endroit au bon moment s’avère bien plus simple en théorie qu’en pratique.

Pour y parvenir, il faut très souvent être contrarien, c’est-à-dire investir contre la majorité, à contre-courant ; et être capable de ne pas céder à la facilité de la « gratification instantanée ».

En effet, la masse agit toujours en retard, car elle identifie mal les cycles.

Or tout est cycle…

L’univers entier fonctionne sous forme de cycles. Des cycles en fractales, de l’infiniment grand à l’infiniment petit : révolution des planètes autour du soleil, de la Terre sur elle-même, les saisons, les marées, le jour et la nuit…

Mais aussi dans les productions humaines puisqu’au fond, nous ne sommes que de la poussière d’étoiles. Les civilisations et les empires naissent, grandissent et meurent…

Et les marchés aussi.

Ces derniers sont la somme des intervenants qui les composent – et, comme le reste, ils sont régis par des cycles depuis la naissance du capitalisme. Aujourd’hui, avec l’intelligence artificielle, les algorithmes prennent le pouvoir : ils apprennent par eux-mêmes et leur comportement évolue en fonction des données qu’ils traitent.

Il sera intéressant de voir comment les cycles seront influencés par cette nouvelle forme d’intelligence non humaine.

Mais je m’égare…

Nous allons observer quelques cycles très intéressants pour dégager une tendance de fond susceptible de nous permettre d’améliorer nos investissements et le développement de notre patrimoine.

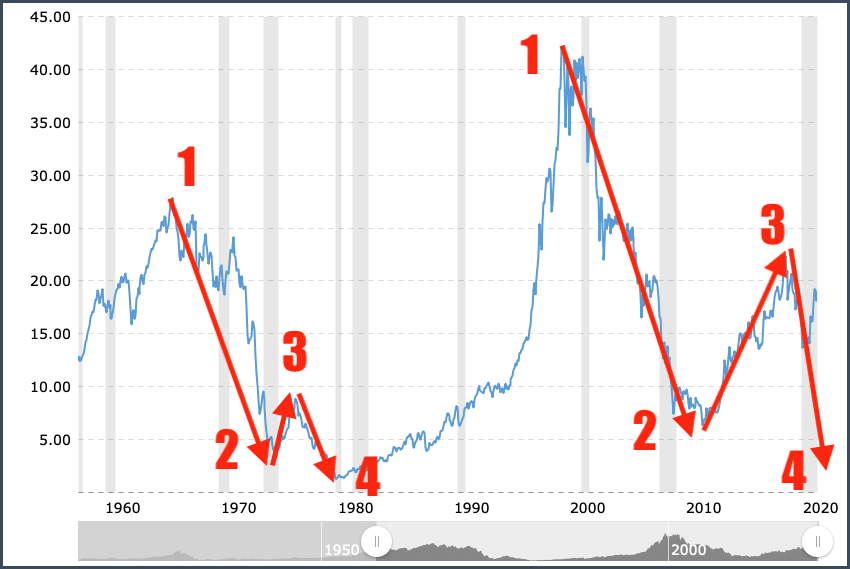

Le ratio Dow Jones/or

Pour calculer ce ratio, nous divisions le Dow Jones par le prix d’une once d’or. Aujourd’hui, il est de 19.

Ce ratio Dow Jones/or permet de constater quelle classe d’actifs est surévaluée par rapport à l’autre (actions ou métaux précieux) et, par conséquent, de quel côté penche la balance bénéfice/risque.

Quand le ratio est élevé, l’or est sous-évalué et les actions sont surévaluées. Et inversement.

En 1980, l’or a enregistré son précédent pic et le ratio Dow Jones/or est tombé à 1,29 ! Cela signifie que l’or et le Dow Jones étaient quasi à égalité.

Je le rappelle : aujourd’hui le ratio est à 19 !

Etudier ces ratios nous permet de nous détacher de l’illusion des monnaies-papier et de constater la valeur des actifs plutôt que leur prix.

Sur le graphique ci-dessus, nous voyons que le ratio est en train de répéter son cycle de 1970-1980.

Et nous allons observer que le ratio immobilier/or évolue selon des cycles quasi identiques.

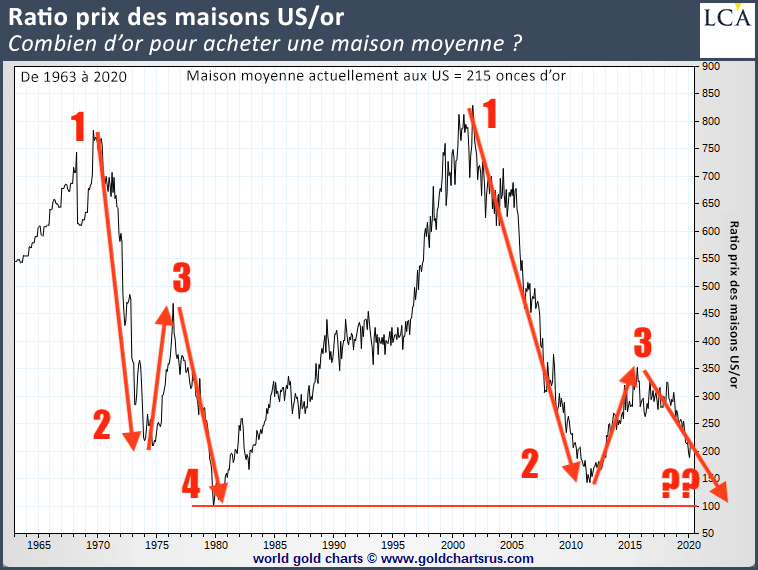

Le ratio immobilier/or

Bien sûr, il existe de nombreux marchés immobiliers et chaque marché est différent. Mais nous allons dégager une tendance de fond qui peut vous faire prendre de meilleures décisions pour votre patrimoine à long terme.

Ci-dessous, vous pouvez admirer le ratio immobilier/or pour les Etats-Unis. Il mesure la quantité d’or nécessaire pour acheter une maison familiale de prix moyen.

Nous constatons un schéma très similaire au ratio Dow Jones/or observé plus haut (1-2-3-4).

Fin juin 2021, le ratio est à 247, d’après le Case-Shiller Home Price Index qui sert à calculer le prix moyen d’une maison aux Etats-Unis.

En 1980, le ratio est tombé à 100.

Donc, en achetant de l’or aujourd’hui, nous pourrons acheter au moins le double d’immobilier plus tard. Le métal jaune est « dans son cycle » à long terme, tout simplement.

De plus, en 1980, Paul Volcker, le directeur de la banque centrale américaine (Réserve fédérale) de l’époque, a mis fin au marché haussier de l’or en augmentant les taux d’intérêt à près de 20%.

Hélas, la situation actuelle risque d’être bien plus explosive pour l’or qu’en 1980, car relever les taux ne pourra pas se faire aussi facilement qu’en 1980.

En effet, en 1980, le ratio dette/PIB était de 30%. En 2021, il est à 130%. Donc, toute hausse des taux significative ferait exploser le système.

Mais il y a encore mieux !

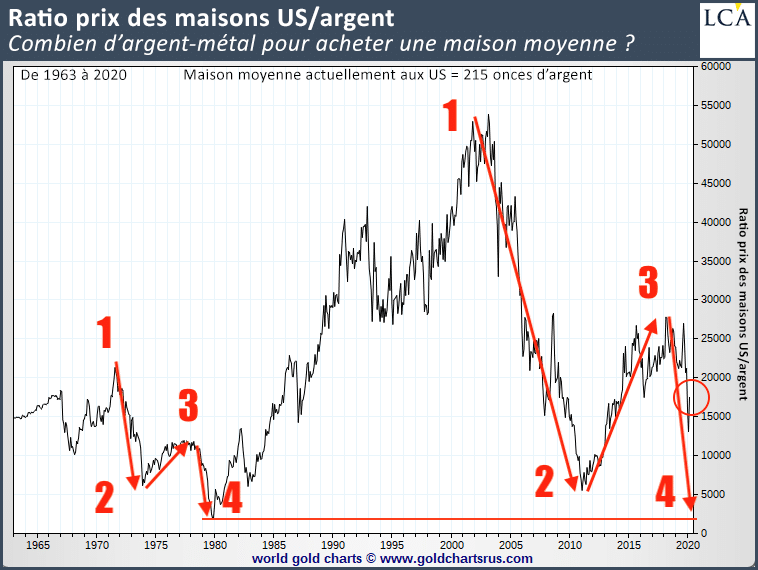

Le ratio immobilier/argent

Ce ratio calcule la quantité d’argent-métal nécessaire pour acheter une maison unifamiliale de prix moyen aux Etats-Unis.

L’argent métal a gagné près de 50% en 2020. Le ratio immobilier/argent a donc logiquement baissé par rapport au graphique ci-dessus, car l’immobilier n’a pas grimpé autant, cela va de soi.

Toujours à partir du Case Shiller Index, le ratio se situe aujourd’hui autour de 10 000.

En France, le ratio est un peu plus élevé. Aujourd’hui, le 25 juin 2021, le prix moyen du mètre carré pour une maison en France est de 2 093 € (source : seloger.com).

Avec une once d’argent à 22 €, nous obtenons un ratio argent/immobilier de 11 400 environ pour une maison de 120 m2.

Il faut actuellement 11 400 onces d’argent environ pour acheter une maison unifamiliale de prix moyen aux Etats-Unis. Lors du pic de 1980, il en fallait un peu moins de 1 500.

Même remarque que pour l’or : il est très probable que ce ratio tombe bien plus bas qu’en 1980 compte tenu de la sous-évaluation des métaux précieux qui entraînera une revalorisation considérable pour compenser les milliers de milliards créés par la planche à billets et la dépréciation forcée des monnaies papier qui s’ensuivra.

Encore une fois, l’important n’est pas le prix de l’or et de l’argent en euros ou en dollars, mais leur valeur, c’est-à-dire ce qu’ils vous permettront d’acheter le moment venu ou de convertir dans la prochaine monnaie saine de réserve.

[NDLR : Retrouvez plus d’analyses et de recommandations de Vincent Denis sur son site, www.goldconsulting.be]