On parle beaucoup d’inflation, mais, pour savoir d’où elle vient et comment résoudre les problèmes qu’elle cause, il faut aussi parler de son opposée.

Je vous explique ci-dessous pourquoi je reste fondamentalement dans le camp déflationniste.

C’est vraiment complexe, car il est difficile de faire comprendre qu’il n’y a pas de différence entre les deux camps, le déflationniste et l’inflationniste. En effet, en pratique, on inflate pour échapper à la déflation.

On inflate la monnaie et le crédit pour s’opposer à la baisse de la valeur des biens et services, qui découle du fait qu’il faut sans cesse de moins en moins de travail vivant pour produire la même chose. Et, en parallèle, on tente de masquer cette baisse en avilissant ce avec quoi on mesure les valeurs, la monnaie.

Hélas, cette monnaie ne va pas là ou on voudrait qu’elle aille. Elle ne va pas catalyser l’économie réelle, elle va gonfler la fortune des déjà riches. Elle va vers le marché financier au lieu d’aller vers les biens et services. Donc les prix des actifs financiers montent, tandis que ceux des biens et services stagnent.

La spéculation financière enfle, tandis que le marasme subsiste dans l’économie réelle.

Mais tout le monde ne veut pas comprendre cela…

Il faut être bouché comme le sont les banquiers centraux pour ne pas comprendre cela. Ou il faut être complice des ultra-riches, au choix.

Les autorités sèment les graines de l’inflation

Si les tendances sont fondamentalement déflationnistes, comme je le pense – donc par excès de capital et insuffisance de profit et de revenus distribués pour faire tourner la machine –, les autorités créent du crédit et de la fausse monnaie. Ce faisant, elles sèment les graines de l’inflation et de l’hyperinflation.

les circonstances peuvent changer, l’humeur des peuples peut varier. Ces derniers peuvent, à un moment donné, modifier leur attitude face aux biens et services et face la monnaie. Ils peuvent réduire leur préférence pour la monnaie et, au contraire, augmenter leur référence pour consommer. Par ailleurs, ils peuvent subir des chocs, des pénuries, etc.

Il faut donc cesser d’opposer inflation et déflation, puisque ce sont les deux faces d’une même pièce, d’une même situation fondamentale.

Je rappelle pourquoi l’excès de capital est déflationniste :

– trop de capital produit trop de besoin de profit dans le système ;

– cela réduit les possibilités d’investissement productif, car beaucoup ne sont pas assez rentables ;

– cela réduit les possibilités de distribuer assez de revenus salariaux pour faire tourner la machine ;

– cela oblige à créer toujours plus de crédit et donc gonfle le capital fictif, capital de poids mort ;

– cela incite à la spéculation, donc au gonflement du capital fictif, et dope les inégalités ;

– et le système s’enfonce de plus en plus… c’est un engrenage.

Maintenant que je vous ai expliqué et analysé le fond, nous pouvons passer au circonstanciel. Le circonstanciel, ce sont les péripéties.

Des records en Bourse malgré l’inflation

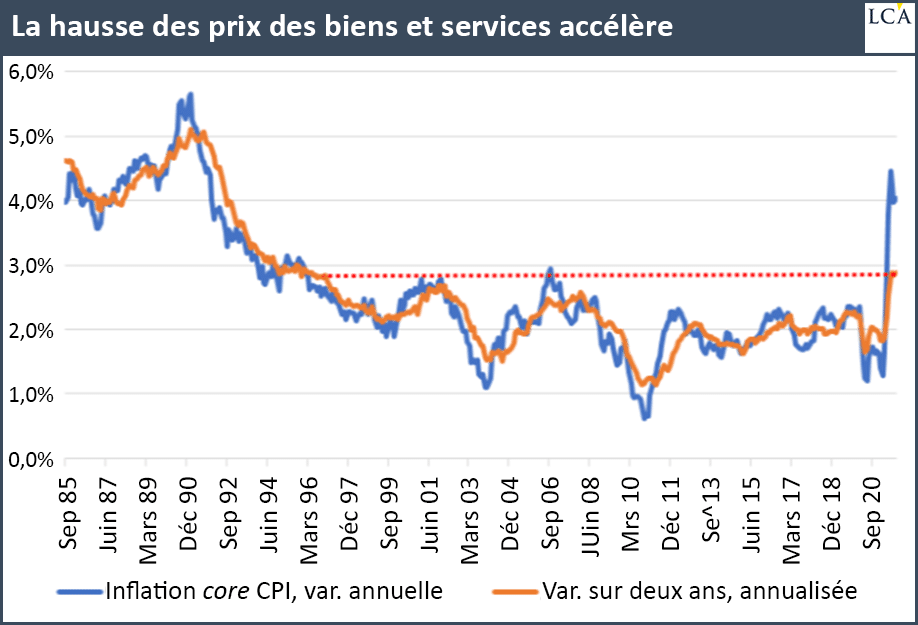

La Bourse US a retrouvé des niveaux records la semaine dernière. Cela malgré la récente hausse de l’inflation des prix des biens et services dans les principales économies.

Les injections de monnaie de crédit par les banques centrales seront bientôt réduites. Elles vont commencer à relever leurs taux d’intérêt directeurs.

Les rendements obligataires (le taux d’intérêt sur les obligations d’Etat achetées sur le marché obligataire) ont monté.

Une hausse du coût d’emprunt devrait conduire à une baisse des cours de Bourse. A la fois mécaniquement, car utiliser l’effet de levier devient plus cher, et mathématiquement, puisque l’anticipation du futur a une pénalité plus élevée.

Pourtant, les marchés boursiers semblent indifférents aux nouvelles sur l’inflation et sur les taux d’intérêt.

Pourquoi donc ?

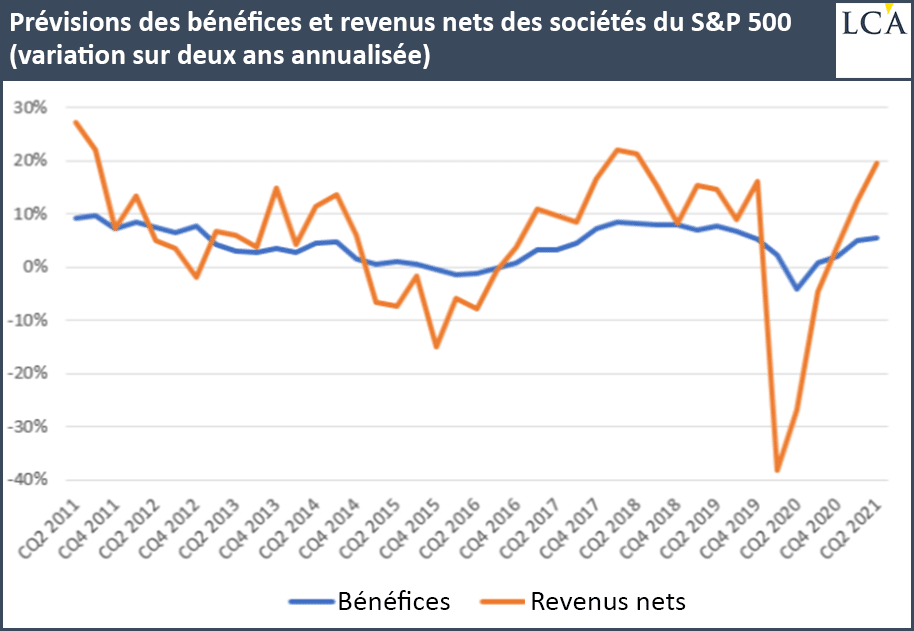

La raison semble être que les investisseurs sont toujours convaincus que l’économie mondiale se redresse rapidement, à mesure que les vaccins sont déployés et que les plans de relance budgétaire de nombreux gouvernements, en particulier des États-Unis, doivent se poursuivre.

Les prévisions de revenus et de bénéfices faites par les entreprises sont solides, les revenus nets pourraient augmenter à un rythme de 20 % en glissement annuel.

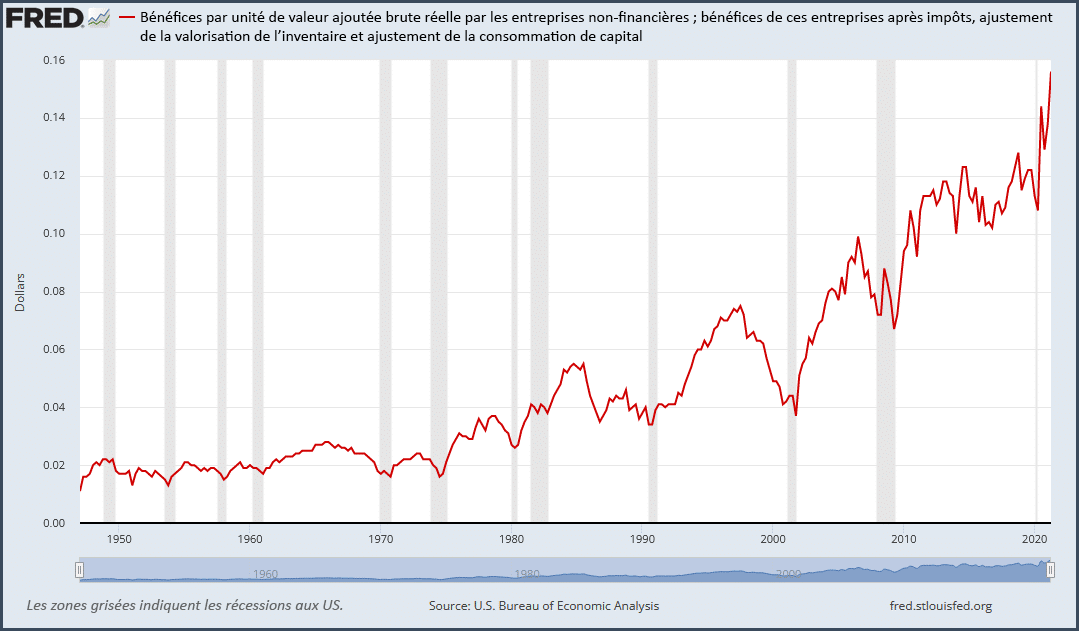

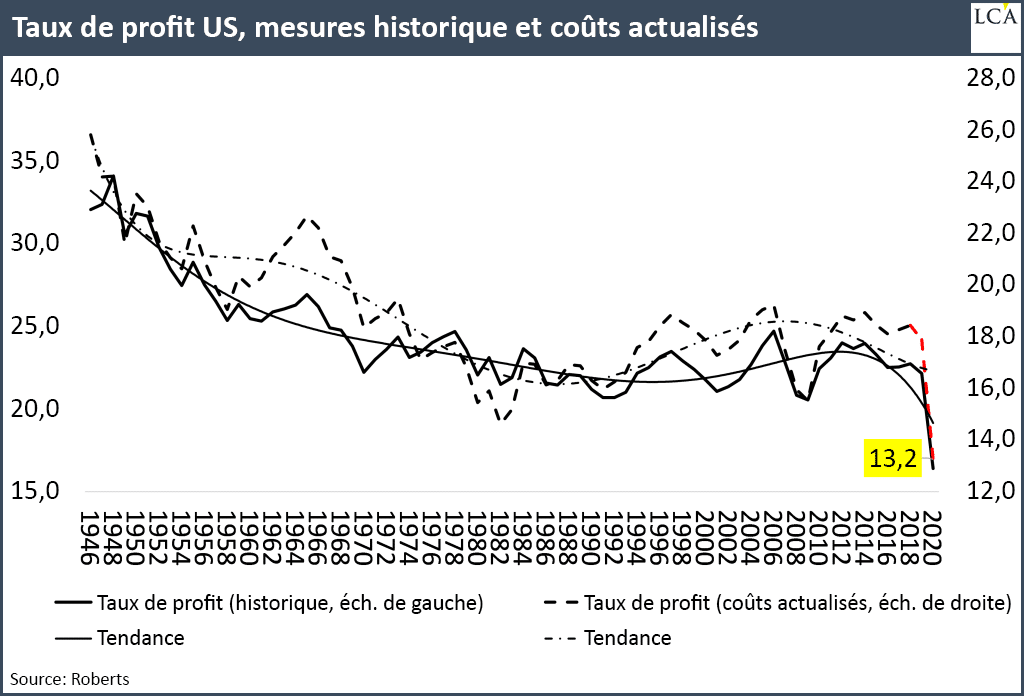

Les marges bénéficiaires – c’est-à-dire les bénéfices par unité de production – semblent très élevées, à environ 14%. On les attend en forte hausse par rapport à la période pré-pandémique.

Depuis les années 1970, les firmes augmentent leur taux d’exploitation des salariés, ce qui pèse sur les rémunérations, tandis que la part de la valeur ajoutée qui revient au capital ne cesse de progresser. Et cette évolution s’accélère encore ces dernières années.

Les entreprises aux États-Unis et en Europe ont enregistré cette année d’importants bénéfices qui compensent confortablement toute réduction pendant la crise pandémique.

Comment comprendre ceci et le réconcilier avec les données qui montrent que la rentabilité du capital aux États-Unis est proche de ses plus bas records ?

C’est ce que nous verrons demain.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]