Toutes les conditions semblent réunies pour une hausse spectaculaire de l’or… et c’est l’inverse qui se produit en ce moment. A quoi est-ce dû, et l’or est-il à oublier définitivement ?

L’or ne fait la une des journaux qu’après qu’il a beaucoup monté. Pour ne rien arranger, les médias grand public français ne commentent le cours de l’once qu’en dollars. Tout cela est fort dommage car, pour mieux cerner les ressorts du cours de ce métal, il est tout aussi intéressant d’analyser ses périodes de baisse.

Cours de l’or en euros : retour sur les 13 derniers mois

La dernière fois que j’ai commenté le cours de l’or dans ces colonnes, nous étions en février 2020. Le prix du métal jaune libellé en euros venait de franchir une nouvelle résistance (la zone des 1 387-1 414 €), ce qui lui avait permis d’atteindre un nouveau record historique à 1 436 € l’once.

Depuis, l’or a parcouru beaucoup de chemin…

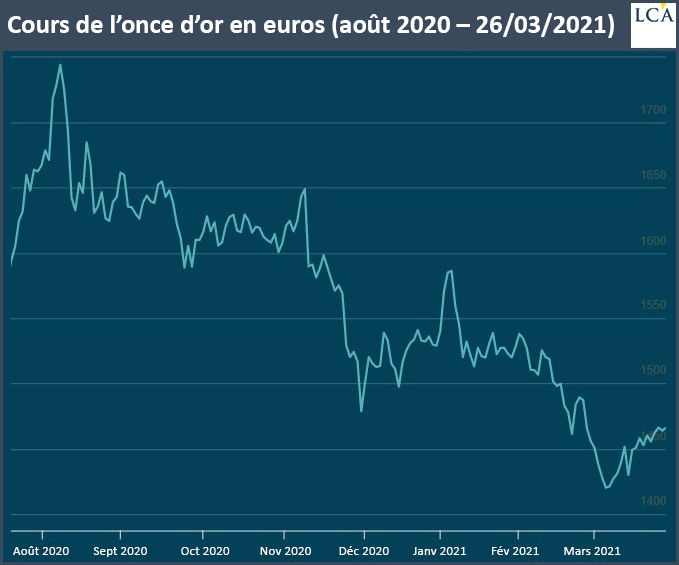

Il a tout d’abord poursuivi sur sa lancée pour atteindre un nouveau sommet historique le 7 août 2020 à 1743,82 € l’once. Passé cette date, son histoire a été celle d’une dégringolade ponctuée de quelques rebonds. Un plus bas semblait avoir été atteint à 1 469 € à l’issue de la capitulation intervenue entre les 9 et 30 novembre, mais il n’a été que temporaire.

Après le rebond qui s’en est suivi, le cours a encore chuté pour faire un nouveau plus bas à 1 420,20 € l’once le 4 mars, enregistrant ainsi une baisse de 18,5% depuis son plus haut du 7 août 2020. Le 26 mars, le cours a clôturé la semaine à 1 469 €.

Il y a au moins deux façons d’envisager les choses.

Le verre à moitié vide, tout d’abord. Le cours de l’or est en baisse de 15,7% depuis son plus haut d’août dernier et, pour le moment, chaque rebond s’est soldé par un nouveau plus bas.

Vient ensuite le tour du verre à moitié plein : le cours de l’or est certes encore en baisse de 15,7% depuis son sommet historique, et de 6,1% depuis le début de l’année…

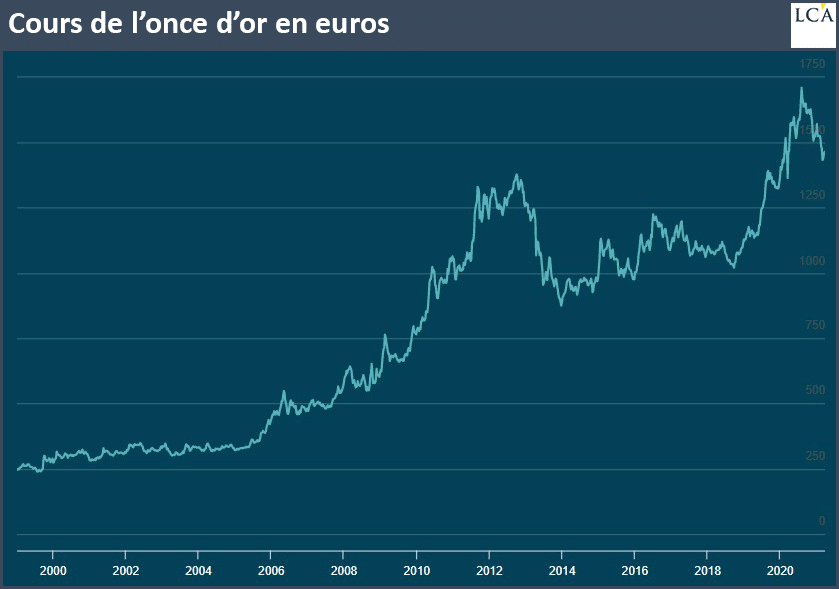

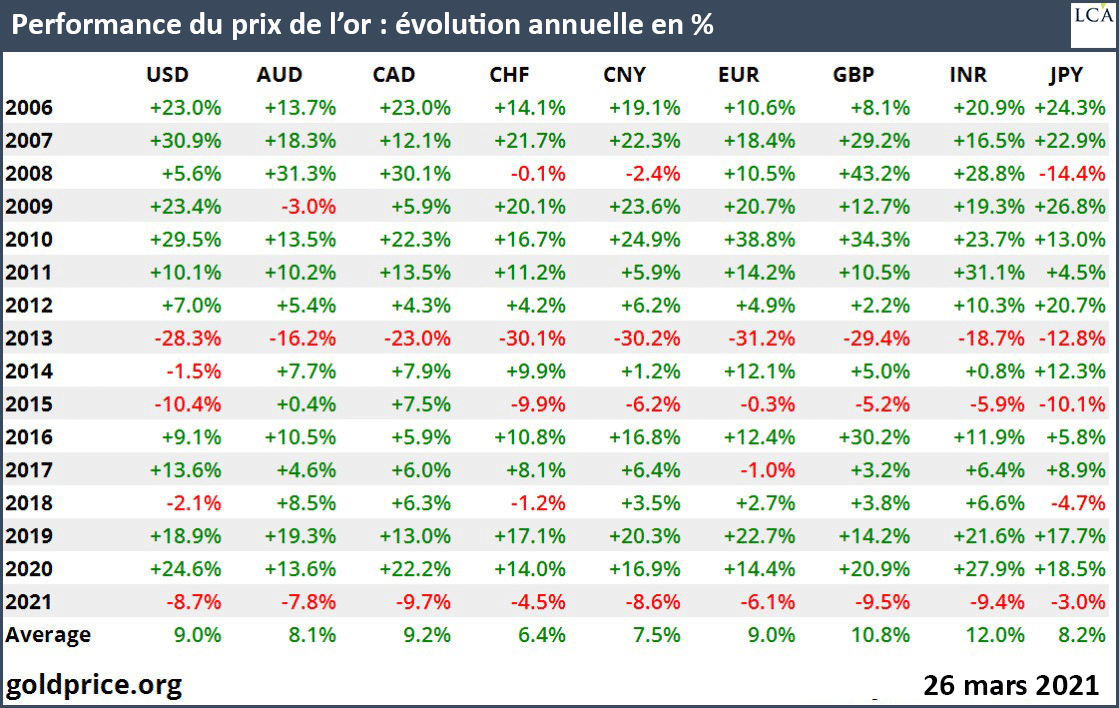

… mais il revient de deux années de performances exceptionnelles qui l’ont mené à un nouveau plus haut historique à 1 743,82 € l’once le 7 août 2020, pour une performance annuelle moyenne de 9% depuis 2006.

Par ailleurs, sur le plan des fondamentaux, rien n’interdit que les 1 743,82 € l’once soient à nouveau dépassés – mais je n’ai pas la possibilité de développer ici.

Ceci posé, que nous dit l’analyse technique pour la suite ?

Je vais m’appuyer sur l’analyse proposée par Tradosaure le 27 mars. Comme l’explique ce spécialiste :

« [L’or en euros] a fait un rebond très clair sur le support majeur des 1 388-1 415 [et] on est venus s’échouer un peu piteusement sur la résistance majeure des 1 477-1 493. […] Mais on enregistre de bonnes nouvelles. […] L’or a réussi à se hisser au-dessus de cette résistance [mineure des 1 456-1 464] – on a donc effacé cette résistance. Nous avons maintenant du pain sur la planche puisqu’effacer la résistance majeure des 1 477-1 493 sera sans doute beaucoup plus compliqué. On risque de tergiverser.

En tout cas, les tendances se redressent […]. La tendance de long terme [NDLR : en noir sur le graphique ci-dessous] est toujours baissière. Par contre, la tendance de court terme est haussière – on est au-dessus de la M7 [courbe verte] qui monte. La tendance générale est haussière également puisque la M20 monte [courbe rouge puis verte]. La tendance de fond est encore baissière [courbe rose]. »

Vous l’aurez compris, à ce stade, l’analyse technique est très mitigée. Difficile de trancher entre le verre d’eau plein et le verre d’eau vide…

Je vous propose donc de revenir sur ce qu’il s’est passé depuis l’été dernier sur le plan fondamental, afin de voir quelle conclusion nous pouvons en tirer.

Qu’est-ce qui explique la baisse de l’or depuis le mois d’août 2020 ?

Que voilà une question qu’elle est bonne puisque vous êtes sans doute nombreux à vous dire que le taux d’endettement mondial n’en finissant plus de grimper, et les bilans des banques centrales de gonfler en proportion de leur PIB, nous nous rapprochons de la catastrophe, et que l’or devrait par conséquent monter !

Que nenni !

Voici ce que j’en pense : oui, nous assisterons bien un jour à une crise financière grave, et un autre jour à l’épisode final de la Crise, celui qui touchera le cœur du système économique et financier, c’est-à-dire les marchés des dettes souveraines.

Les intervenants ont toujours eu cette hypothèse en tête, sans quoi le cours de l’once n’aurait pas explosé depuis 237 € en août 1999 à 1 743 € le 7 août 2020. Cependant, une hausse de 635% n’allait évidemment pas se faire d’un seul trait, d’où les différentes corrections intervenues sur le cours.

Comme je l’expliquais dans cette vidéo, l’or n’est pas un actif sans risque. Au contraire :

« L’or est une classe d’actifs ‘risquée’ : le cours de l’or est sujet à de très fortes variations. Pas aussi fortes que ce n’est le cas des actions, mais évidemment beaucoup plus importantes que ce n’est le cas des actifs monétaires, obligataires, ou immobiliers. »

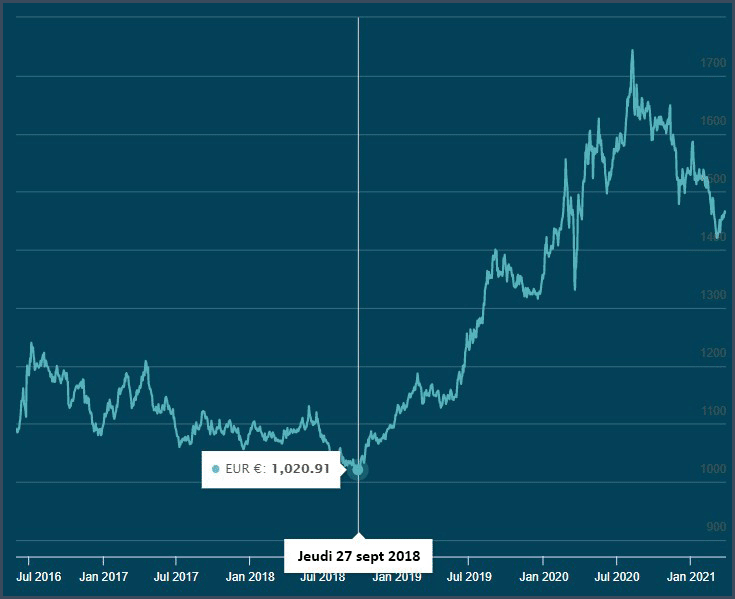

Il n’y a donc rien d’étonnant à ce qu’après être monté en flèche depuis son plus bas du 27 septembre 2018 à 1 013 €, le cours de l’or ait eu besoin de souffler.

Lorsque l’on se penche sur les « expirations » du cours de l’or, on fait souvent le même constat.

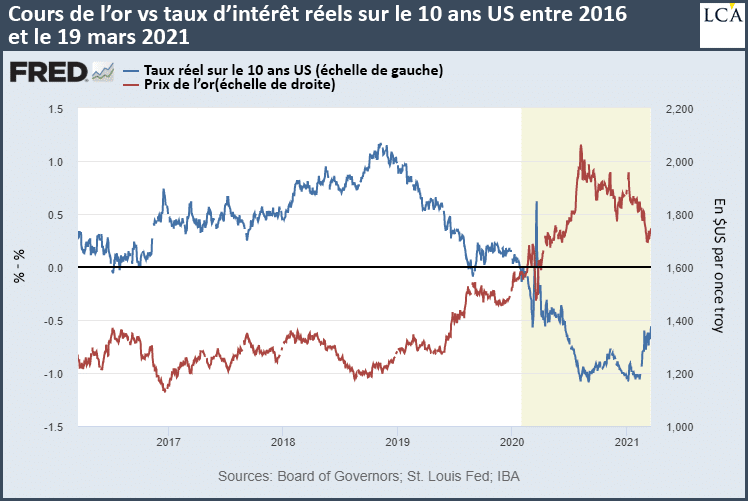

« Le pire ennemi de l’or » : la hausse des taux d’intérêt réels

C’est la formule qu’emploie l’indispensable Charlie Bilello dans un billet du 20 mars. L’analyste américain rappelle que nombre d’investisseurs en métal jaune sont quelque peu déboussolés face à la correction du cours, alors que les dettes publiques atteignent des niveaux ahurissants en temps de paix, et que les banques centrales mènent des politiques monétaires sans précédent historique.

Or à y regarder de plus près, il apparaît que l’environnement macroéconomique n’est pas si idéal pour le métal jaune qu’on pourrait le penser à première vue.

Voici ce qu’écrit Charlie Bilello :

« Lorsqu’il s’agit de l’or et de ses mouvements, la réponse n’est jamais simple. L’or est une énigme, il est peu corrélé à presque tout[es les autres classes d’actifs] dans le temps (actions, obligations, autres matières premières, etc.).

Mais il y a un facteur, plus que tout autre, qui s’est avéré être le pire ennemi de l’or : la hausse des taux d’intérêt réels.

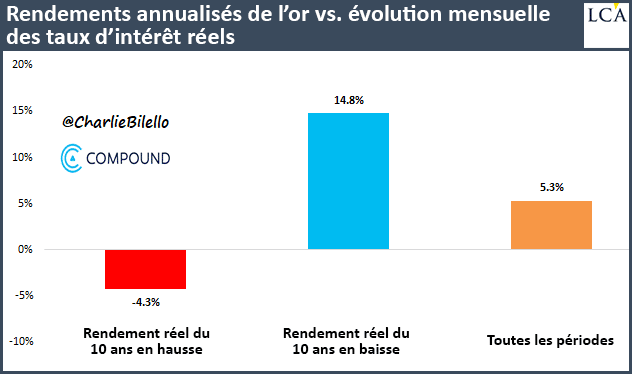

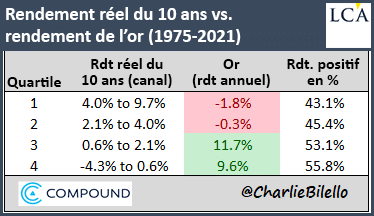

Depuis 1975 (date à laquelle les contrats à terme sur l’or ont commencé à être négociés), on constate une relation inverse claire entre l’or et les taux d’intérêt réels. L’or a généré des performances négatives pendant les périodes de hausse des taux d’intérêt réels (-4,3 % annualisés) et des performances positives durant les périodes de baisse des taux d’intérêt réels (+14,8 % annualisés). »

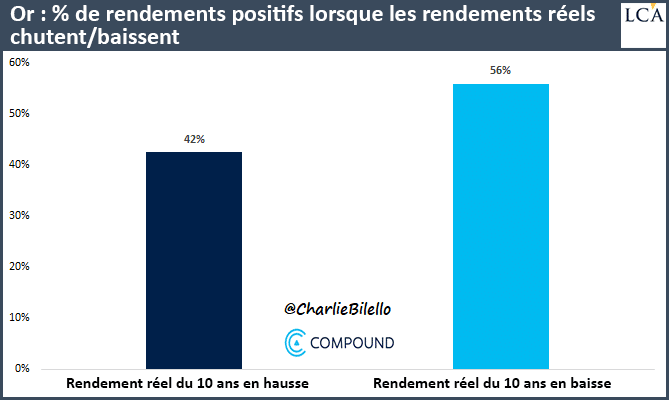

Cette relation entre le cours de l’or et les taux d’intérêt réels n’est certes que l’un des rouages d’un mécanisme très complexe et qui reste pour l’essentiel mystérieux mais ce qu’on observe, c’est qu’« au cours d’un mois donné, les chances d’obtenir une performance positive pour l’or sont nettement plus élevées lorsque les taux à 10 ans sont en baisse plutôt qu’en hausse », précise l’analyste.

L’influence des taux d’intérêt réels sur le cours de l’or ne s’arrête pas là puisque comme l’indique Charlie Bilello, « en moyenne, l’or a enregistré des performances moins bonnes pendant les périodes de taux réels élevés, et meilleures pendant les périodes de taux réels faibles. »

Si vous avez l’habitude de me lire, vous connaissez l’explication de cette corrélation entre l’or et les taux d’intérêt réels. Comme je l’écrivais dans mon livre :

« Intuitivement, il semble rationnel de conserver son or, voire d’en acheter lorsque les taux d’intérêt réels (c’est-à-dire les taux nets d’inflation) procurés par les actifs monétaires et obligataires sont faibles ou négatifs. Au contraire, un environnement de taux d’intérêt réels élevés décourage l’investissement en or du fait que cet actif ne procure aucun rendement et que son stockage occasionne un coût. »

La logique est la même au sujet de la relation entre le cours de l’or en euros et les taux d’intérêts réels en Zone euro.

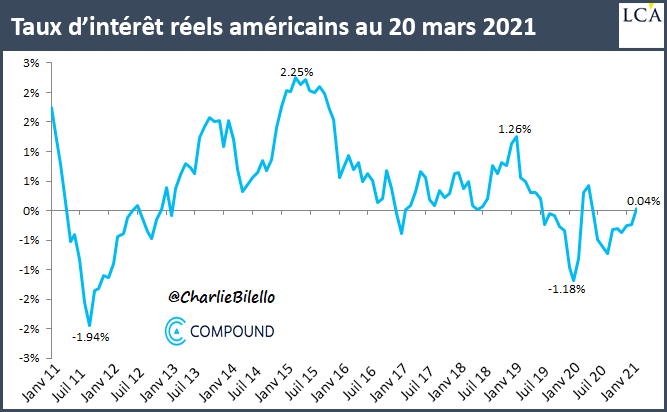

Or pour ce qui est des Etats-Unis (malheureusement, je ne dispose pas de graphiques pour la Zone euro), la situation est aujourd’hui celle de taux d’intérêt réels très bas (0,04%) mais en hausse, et ce depuis… août dernier ! C’est-à-dire précisément depuis le moment où l’or a atteint son nouveau sommet historique.

Confronté à son pire ennemi depuis août 2020 – un environnement où les taux d’intérêt réels remontent sous l’effet de taux d’intérêt qui augmentent plus vite que les prévisions d’inflation –, le cours de l’or chute, et il n’y a pas vraiment de quoi s’en étonner.

Comme le dit la tout aussi indispensable analyste Lyn Alden, l’une des questions du moment est donc : « Jusqu’où les taux réels peuvent-ils monter pendant une période de temps prolongée ? »

3 commentaires

Vous semblez oublier un élément crucial dans votre analyse. L’or a désormais un concurrent sérieux qui lui dispute le rôle de réserve de valeur : le Bitcoin ! Même si, je vous l’accorde, les risques sont plus grands qu’avec l’or, la facilité d’investissement dans les crypto-actifs et les rendements observés depuis notamment l’automne dernier font que beaucoup de liquidités qui, il y a encore un an ou deux, se seraient dirigés sur le métal jaune, sont allés sur les cryptos. Si la confiance dans le Bitcoin se renforce, ce qui est manifeste en ce moment (voir l’intérêt grandissant de certains fonds de placement), l’or devrait baisser ; et ce, malgré la détérioration inéluctable de la situation économique.

En bas de page de l’article de j. Perrin, il y a une fenetre sur Standstorm que j’ai ouverte. Il me semble que dans sa publication 1/2 du 15/03/2021, l’auteur expliquait comment investir autrement que l’or physique ou les minières, et qu’il recommandait franco-nevada, et 3 autre Streaming, ce qui parait un peu en contradiction avec son article du 2/2 du 16 mars. D’autre part vous montrez bien la corrélation inverse entre taux d’emprunts et cours de l’or, ce qui peut expliquer la baisse actuelle de l’or ( menaces d’inflation) . Qu’en penser? pouvez vous me renvoyer cet article 1/2 svp. Merci d’avance

L’or est une valeur refuge. On peut le concevoir comme une assurance. Si les taux remontent, le risque d’insolvabilité des emprunteurs devient encore plus évident. La crise financière se rapproche et donc l’or devrait sur performer ?