Après une importante vague de hausse l’an dernier puis une baisse, le prix du pétrole reste relativement élevé… Trop élevé ?

Nous avons vu dans les précédents articles de cette série les facteurs affectant l’offre et la demande de pétrole. Parlons maintenant de la rencontre entre les deux, et donc du prix de l’or noir.

Le pétrole est revenu sur le devant de la scène à la faveur de la crise énergétique. A environ 80 $ le baril actuellement, faut-il considérer que le pétrole est cher ou bon marché ?

Comment le cours du pétrole évolue-t-il depuis 1968 ?

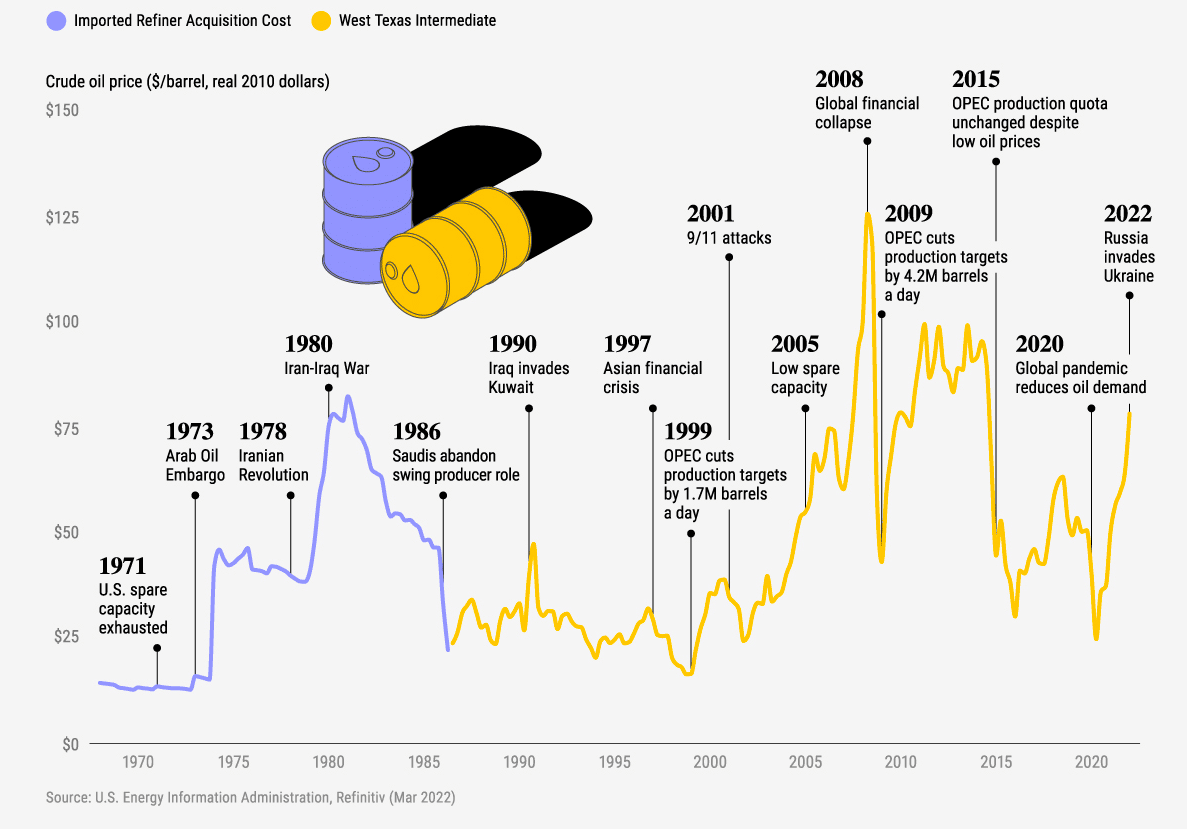

Au mois de mai dernier, le site Visual Capitalist a publié ce graphique qui illustre comment le cours du pétrole a évolué depuis 1968, au fil des chocs d’offre et de demande.

Cours du baril de pétrole brut en dollars de 2010

Voici comment Jenna Ross résume les épisodes les plus marquants de cette histoire :

« En 1973, l’OPEP a annoncé un embargo sur les exportations de pétrole vers les Etats-Unis. Cette mesure était une réponse à l’aide militaire fournie par les Etats-Unis à Israël. Lorsque l’embargo prend fin, en mars 1974, le prix du pétrole brut, corrigé de l’inflation, a augmenté de 164%. L’embargo a également entraîné un effondrement du marché boursier, dont la reprise a duré près de 6 ans.

Le cours du pétrole a augmenté rapidement de 2004 à 2008. A cette époque, la croissance économique alimentait la demande de pétrole, mais la capacité de production disponible était faible. Au deuxième trimestre 2008, les cours du pétrole corrigés de l’inflation ont atteint un sommet à 125 $ le baril. Peu après, ils se sont effondrés de 66% en raison de la crise financière mondiale. [NDR : si bien qu’entre 2015 et début 2021, nous nous sommes habitués à un pétrole baril très bon marché.]

Plus récemment, la pandémie de Covid-19 et les mesures d’endiguement associées ont fait chuter les prix historiques du pétrole de près de 40% en 3 mois. Depuis, le cours du pétrole a augmenté de 216% par rapport au niveau le plus bas atteint lors de la pandémie, au premier trimestre de 2022 [NDR : le baril oscillait alors entre 100 et 110 $]. Cette hausse est due à la reprise économique et à l’invasion de l’Ukraine par la Russie. »

Vu qu’il s’est agi d’une première historique, je me permets de revenir sur les événements d’avril 2020.

Pourquoi le cours du pétrole peut-il devenir négatif ?

C’était l’époque où, après les taux d’intérêt négatifs, la planète finance découvrait le baril à prix négatif.

Comment le cours de l’or noir a-t-il pu s’effondrer à tel point que le baril en soit arrivé à s’échanger à près de -40 $ sur les marchés à terme ? La réponse est en réalité assez simple : par la conjonction d’un choc de demande (suite aux confinements) et d’une saturation des capacités de stockage.

Début octobre dernier, l’analyste Lyn Alden rappelait le mécanisme à l’œuvre en faisant un parallèle truculent avec les marchés obligataires souverains :

« Pour les marchés les plus importants au monde, tout ne tourne pas autour du prix ; il faut aussi prendre en compte la capacité à détenir les actifs. Lorsque l’offre est excessive sur ces marchés, le prix à la marge n’est pas fixé par l’évaluation de la valeur, mais par les contraintes de stockage.

Par exemple, lorsque le prix du pétrole est devenu négatif en avril 2020, la cause n’était pas que les participants au marché avaient estimé que le pétrole avait une valeur négative. Cela s’est produit parce qu’étant donné l’effondrement rapide de la demande, il n’y avait littéralement pas assez de capacité de stockage pour contenir l’offre récente.

De même, les marchés obligataires souverains des pays dont le ratio dette/PIB est supérieur à 100% peuvent se retrouver presque sans demande plus rapidement que les participants au marché ne le prévoient si leur capacité bilancielle est pleine ou si elle a un effet de levier, ce qui déclenche une réaction d’urgence de la banque centrale. »

C’est le même phénomène qui explique la descente à la cave du cours du gaz naturel intervenue fin octobre. Une fois les réserves stratégiques des Etats remplies à bloc, l’offre récente s’est retrouvée confrontée à une pénurie de capacité de stockage.

Mais revenons-en à la valorisation du baril.

Le pétrole est-il trop cher aujourd’hui ?

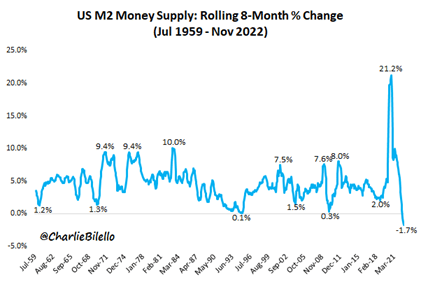

L’avantage de l’once d’or, c’est qu’il s’agit d’une unité de compte qui ne se débase que très peu au fil du temps. Compte tenu du stock d’or à la surface du sol et de la production minière, le « taux d’inflation » de l’or est relativement stable à 1,7% par an. On est loin du taux d’inflation des devises, au sens de M2.

Evolution de la masse monétaire au sens large aux Etats-Unis

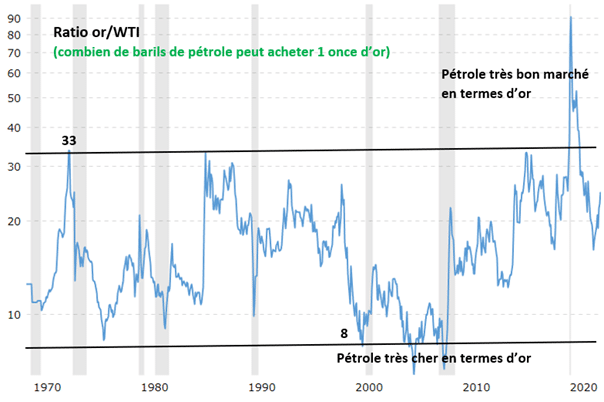

Voici à présent le ratio or/pétrole, en l’occurrence or/WTI (le baril de brut standard américain), sur les 52 dernières années.

Ratio or/WTI (échelle log, cours au 1er jour de chaque mois)

Source : macrotrends

L’or figurant au numérateur et le pétrole au dénominateur, ce graphique illustre le nombre de barils de WTI nécessaires pour acheter une once d’or libellée en dollars. Plus le ratio est élevé, plus l’or est cher par rapport au dollar, et inversement (plus le ratio est faible, plus le pétrole est cher par rapport à l’or). Autrement dit, lorsque le ratio monte, la force relative de l’or par rapport au pétrole augmente, c’est-à-dire que le pétrole est bon marché en termes d’or, et vice et versa.

Historiquement, le ratio or/WTI a historiquement évolué dans une fourchette de 8 à 33. On recense une seule exception à la hausse (2020) et deux exceptions à la baisse (sur la période 2000-2008, période durant laquelle le cours du pétrole était relativement élevé par rapport au cours de l’or, avec un ratio or/WTI qui a presque atteint 6, mais n’a jamais dépassé 20).

A environ 80 $ le baril de WTI et 1900 $ l’once d’or, actuellement, soit un ratio or/WTI à 23,75, on constate que le cours du pétrole est assez « normal », voire bon marché vis-à-vis du cours de l’or en ce moment.