Le prix de l’or en dollar est une référence utile… mais le prix de l’or en euro peut être plus pertinent pour un investisseur français.

L’année avance doucement, et je me rends compte que je ne vous ai pas parlé de mon métal favori depuis octobre dernier.

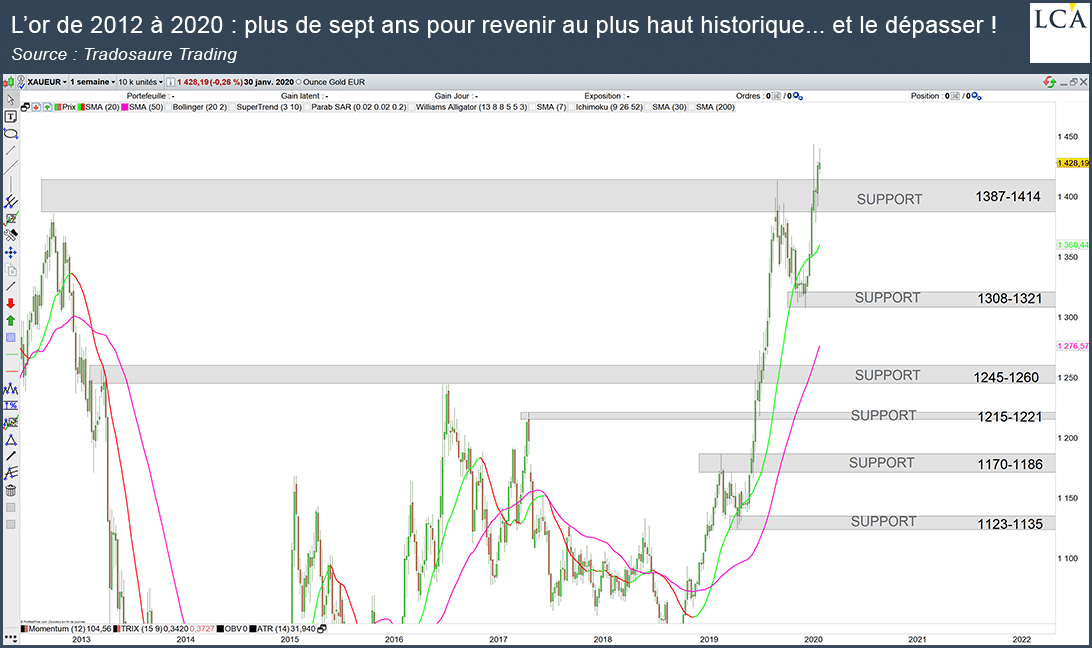

A l’époque, l’or – car c’est bien de lui qu’il s’agit – naviguait entre les 1 370 € et les 1 325 €, après avoir brièvement franchi la résistance que constituait son plus haut historique du 4 octobre 2012 à 1 380 €. L’once avait en effet atteint les 1 403 € lors du deuxième fixing du 4 septembre.

Eh bien figurez-vous que depuis, l’or a à nouveau fait des siennes !

Les médias français, toujours obnubilés par le cours de l’or en dollars…

Oui, « figurez-vous » car si vous lisez la presse française, tout au plus avez-vous eu droit à quelques entrefilets sur le cours de l’or exprimé en dollars américains, ce qui vous fait sans doute une belle jambe.

Bref, comme personne ne s’occupe de vous parler du cours de l’or en euros, il va encore falloir que je m’y colle (avec plaisir) !

L’or en euros s’établit enfin au-dessus de sa résistance historique

Alors que l’on vous informe que l’or est revenu à un niveau qu’il n’avait pas vu depuis 2013 en dollar (je ne précise d’ailleurs pas lequel puisque cela n’a aucune importance du point de vue de l’épargnant établi en Zone euro), on vous prive de la seule information qui compte : l’once cotée en euros a atteint un nouveau plus haut historique !

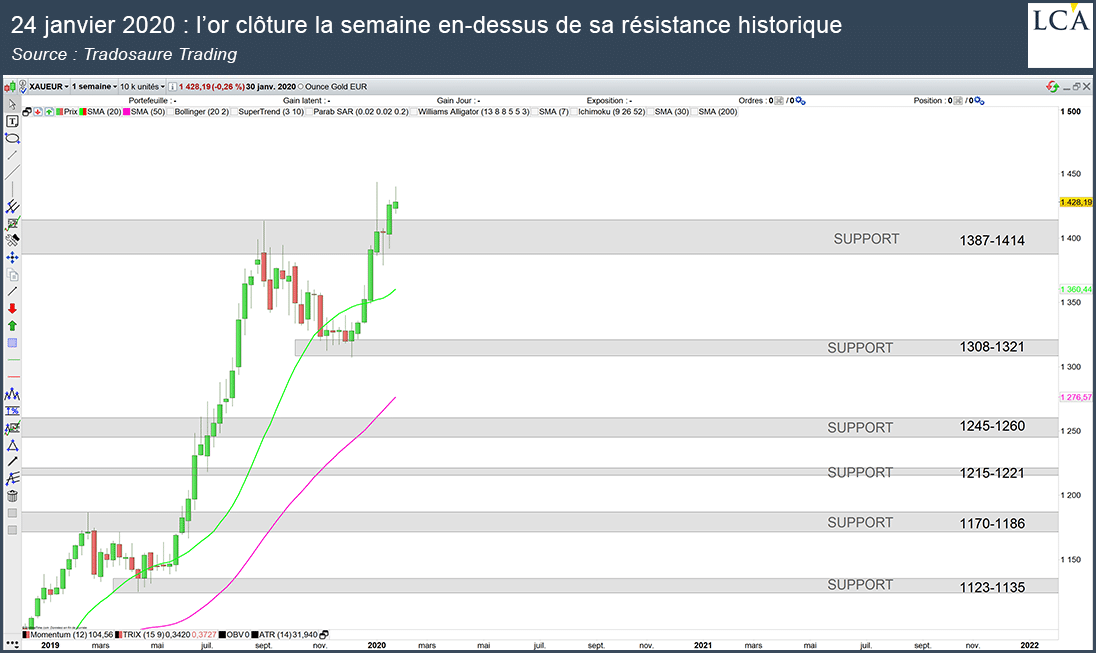

Ce n’est même pas le plus important. Ce qui compte vraiment, c’est que la semaine du 20 janvier, la résistance vers laquelle l’once se dirigeait en quasi-ligne droite depuis le mois de décembre a à nouveau été franchie – et cette fois-ci, l’or a réussi à se maintenir au-dessus.

L’once a en effet clôturé la semaine à 1 418 €, et a toujours dans le rétroviseur la zone des 1 387-1 414 €, que l’analyste technique freelance Tradosaure identifie comme la zone de tous les dangers.

A l’heure où j’écris ces lignes, l’once côtoie les 1 430 €, après un record à 1 436 € au fixing de lundi matin à la LBMA. Les semaines qui viennent nous diront si la tendance est suffisamment forte pour que ce nouveau support tienne, mais voilà en tout cas qui donne du grain à moudre à Ronald Stoeferle et Mark Valek.

Comme je vous le rapportais au mois de juin, les auteurs du rapport In Gold We Trust considèrent en effet ceci :

« L’or est au tout début d’un nouveau marché haussier, un marché haussier qui pourrait bientôt prendre de l’ampleur en dollar américain également. »

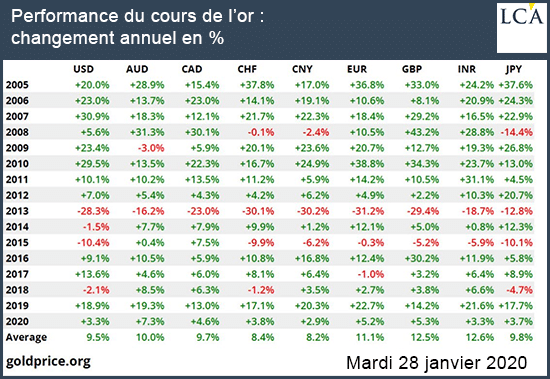

+22,7% en 2019, et déjà +5,2% en 2020

En tout cas, après une performance de plus de 20% l’année passée, l’or démarre 2020 sur les chapeaux de roues !

Notez au passage la surperformance de l’or exprimé en euros par rapport à celle de l’or libellé en dollars.

En moyenne, depuis 2005, la valeur de la devise américaine s’est détériorée 1,6% plus vite chaque année dans la monnaie unique (+11,1% de performance moyenne annuelle pour le métal jaune) que dans la devise américaine (+9,5% de performance moyenne annuelle pour l’or en dollars).

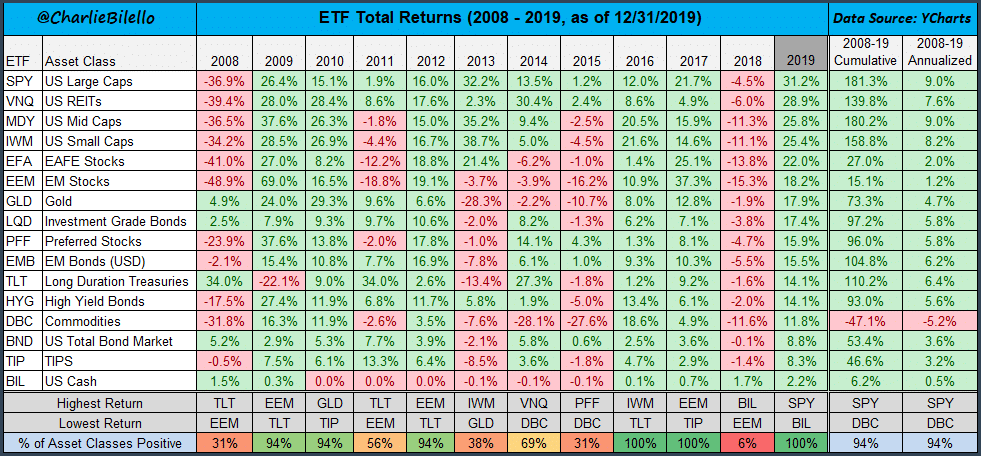

Sur les 11 dernières années, tout le monde a une bonne note… sauf les matières premières

Prenons encore plus de recul et regardons ce qui s’est passé entre le 1er janvier 2008 et le 31 décembre 2019 sur l’ensemble des classes d’actifs :

Ce tableau a un petit air d’Ecole des Fans, vous ne trouvez pas ? Vous y retrouvez l’annus horribilis 2018, l’année Ecole des fans 2019 et, tout à droite, les performances cumulées et annualisées de chaque classe d’actif entre 2008 et 2019.

Au sommet trônent les marchés actions US qui ont complètement effacé leur perte de 2008 (entre -36 et -49% sur l’année) pour enregistrer des performances tonitruantes se situant en moyenne à 9% par an sur les large caps.

Seules les matières premières n’ont pas bénéficié de cette tendance générale à la hausse, et ont vu leur valorisation divisée par deux sur la période considérée. L’or se distingue cependant avec une performance de 73% en dollars sur la période 2008-2019, là où les large caps ont fait plus de 180%.

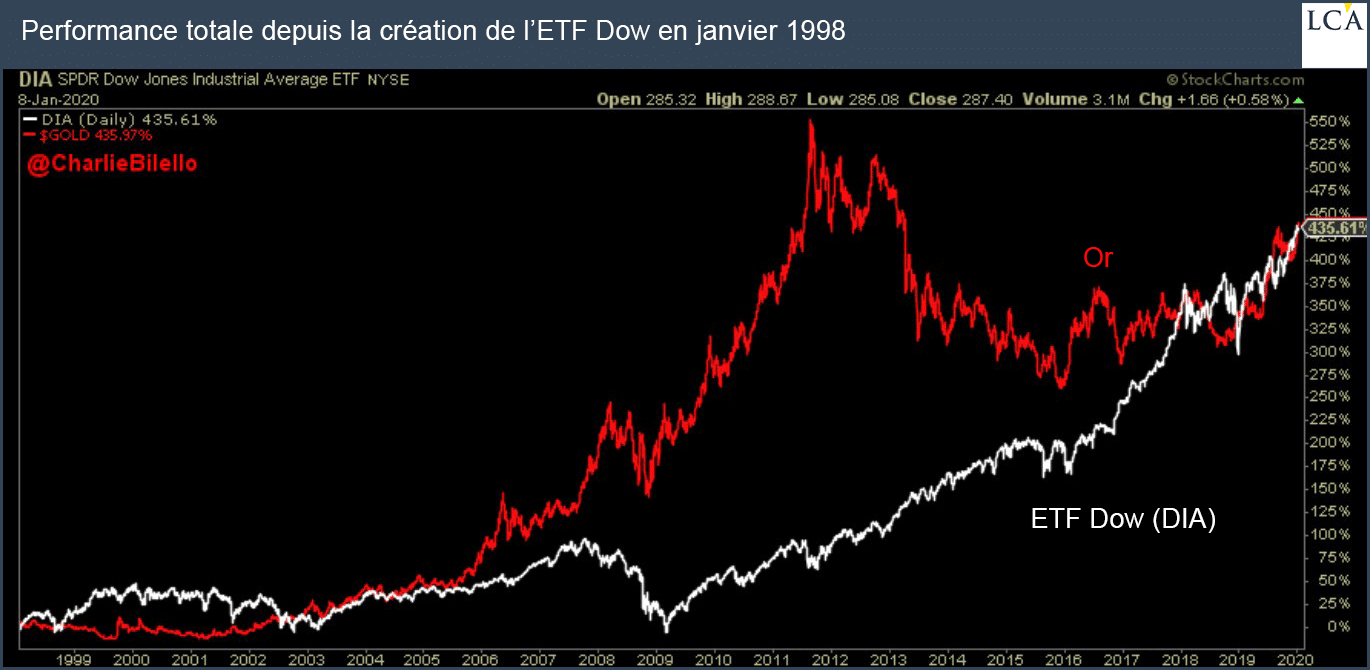

Cependant, comme vous le savez, il faut se méfier des chiffres au sens où tout dépend des dates considérées. Si l’on avait pris 2005 comme année de référence, la performance moyenne annuelle de l’or en dollars se serait alors montée à 9,5%. On peut même s’amuser à déterminer qu’en prenant pour point de départ 1998, le Dow Jones et l’or en dollars ont enregistré une performance cumulée équivalente, de 436%.

En somme, si la hausse arrogante des marchés actions a eu pour corolaire l’effondrement des matières premières, elle n’a pas déprimé le cours de l’or pour autant.

Les années 2020 seront-elles « rugissantes » ?

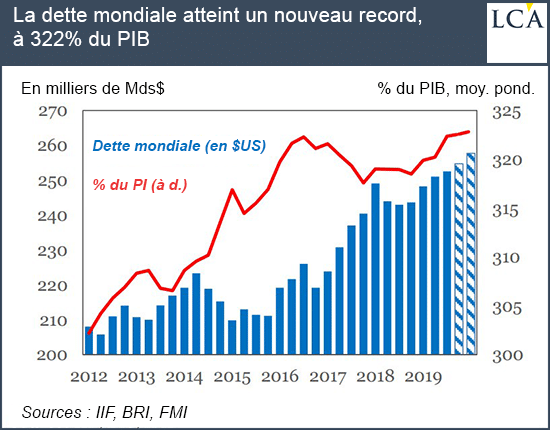

Pour résumer, en ce début d’année 2020, nous avons donc un stock mondial de dette plus haut qu’il n’a jamais été (près de 322% du PIB mondial à l’issue du troisième trimestre 2019)…

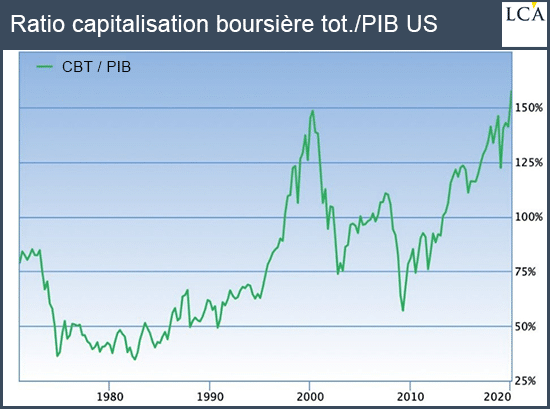

… des marchés actions à leur plus haut également, et qui se valorisent à plus de 150% du PIB aux Etats-Unis, un niveau sans précédent…

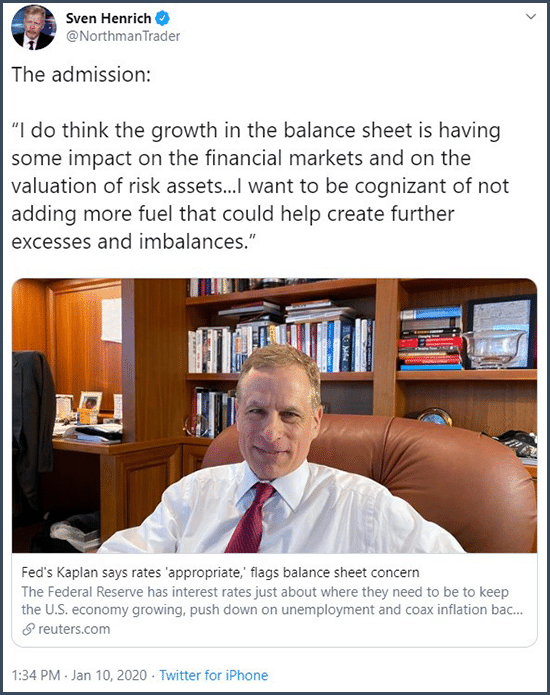

… et des banquiers centraux qui commencent à exprimer quelques doutes sur la pérennité de leur politique…

10 janvier 2020 : La « révélation » de Robert Kaplan (président de la Fed de Dallas) le 9 janvier 2020 : « Je pense que la croissance du bilan [de la Fed] a un impact sur les marchés financiers et sur la valorisation des actifs à risque… Il faut avoir conscience qu’ajouter plus de carburant pourrait contribuer à créer davantage d’excès et de déséquilibres. »

27 janvier 2020 : Yves Mersch, membre du directoire de la BCE : « La BCE pourrait être en train d’alimenter des bulles, d’où le risque d’une nouvelle crise. »

Voici ce qu’écrit l’agence Bloomberg :

« La relance de la BCE a contribué à des prix des actifs ‘très élevés’ qui laissent entrevoir la possibilité d’une chute soudaine des marchés, et la crédibilité de la banque pourrait être menacée, a averti Yves Mersch, membre du directoire. »

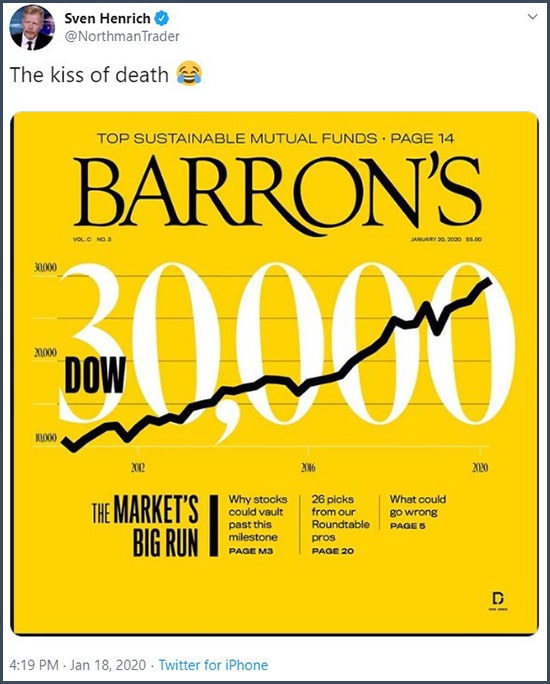

Bien sûr, rien n’exclut pour le moment que la fête puisse continuer. Plutôt qu’un « baiser de la mort », il est possible que la couverture de Barron’s du 20 janvier trouve à se vérifier, en dépit du sérieux coup sur le museau qu’ont pris les marchés actions depuis le 24 janvier.

Il y a cependant fort à parier que le métal jaune poursuivra tranquillement son petit bonhomme de chemin… jusqu’au jour où les banquiers centraux seront confrontés à un vrai problème de crédibilité.

Ce jour-là, ce ne sera pas le Dow Jones qui fera la couverture des magazines financiers.