La chute de janvier aurait-elle été une bonne chose ? Pour la Fed, en tout cas, ce pourrait être le signe que certains excès de 2021 sont bien retombés, et que la hausse pourrait repartir rapidement…

Vous auriez tort de croire que je suis un critique forcené du travail de la Fed. Ce serait faux et archi faux.

Je suis un critique sans concession de leurs théories, de leurs modèles économiques, de leur conception de l’économie politique, de leur activisme, de leur communication, etc., c’est vrai… Mais il y a une chose que je reconnais : c’est le fait que, eux, ils savent travailler les marchés. Ils sont excellents pour cela. Ce sont des gens de marchés, ils ont cela dans leur ADN.

Ils connaissent la Bourse, ils savent la manipuler et la piloter. Ce sont non pas des experts de la chose monétaire – il y a longtemps qu’ils ne savent même plus ce que c’est que la monnaie –, mais ce sont des experts des marchés financiers et de la spéculation.

La pourriture retombe

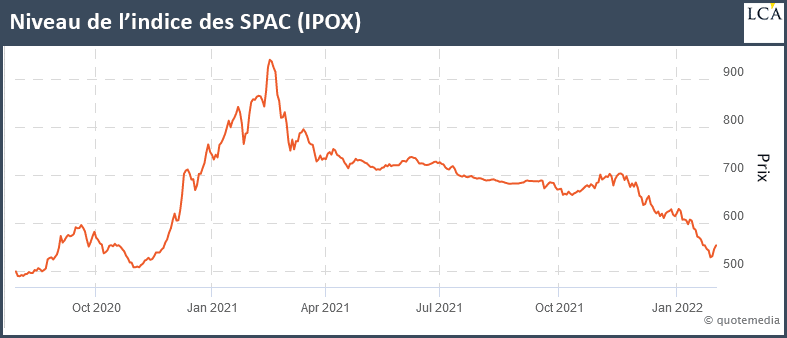

Il a y a un an environ, j’ai expliqué que la Fed ne pouvait tolérer sans réagir la folie spéculative évidente qui s’emparait de la Bourse. Une folie rendue évidente par la participation du petit public, la prolifération de véhicules simples supports d’escroqueries comme les SPAC, les actions dites « memes », les IPO pourries et, bien sûr, les actions collectives manipulatoires des syndicats de petits joueurs.

J’ai écrit que tout cela ne pouvait durer, et qu’il fallait s’attendre à ce que cela ne dure pas.

C’est ce qui s’est produit : le secteur phare de la pourriture, les SPAC, a plus que décroché, il a presque accompli son aller-retour.

Les SPAC, ce sont ces véhicules vides qui collectent de l’argent rien que pour pouvoir spéculer avec mais n’ont pas d’idée à priori, ce sont des véhicules pour saisir des opportunités!

Et j’avais attiré l’attention sur le phare de l’autre pourriture, le fond géré par Cathie Wood, ARKK. Un fond idiot dans son principe, articulé autour du concept creux et trompeur d’« innovation ».

Tout rentre dans l’ordre.

Un travail bien fait

Tout cela s’est fait sans tambour ni trompettes, la Fed fait son travail, elle l’a bien fait et, à sa place, je me demanderais si, ce travail étant fait, il ne va pas bientôt être temps de stabiliser en profondeur le marché. Subrepticement, sans communication.

L’idéal, au plan technique, serait de perdre encore quelques pourcents sur la pourriture, tandis que le fond du marché, les valeurs de qualité, se stabiliserait. En somme, continuer à faire décrocher les mains faibles, mais sans déstabiliser les détentions des mains fortes.

La mission est accomplie et bien accomplie quand, au fond, reste maintenant à organiser la communication, à faire prendre conscience que l’écume est résorbée, que le marché a été assaini et que cet assainissement va permettre une nouvelle étape.

Ce que la Fed a fait avec l’aide des grandes institutions était indispensable et, je le répète, cela a été bien fait, très bien réalisé. Mais on touche au terme, on a presque fait le tour. Il reste peut-être encore un petit rinçage, d’accord, mais le plus gros est fait.

Et cela a été fait alors que les indices n’ont pas subi de dégâts majeurs. Donc les grandes masses sont quasi intactes, on n’a pas brisé les vrais indicateurs techniques importants. On a en quelque sorte épongé, ramassé l’écume, sans toucher à la vague de fond ou au niveau de la mer.

Pas d’intérêt à la chute

Je me trompe peut-être mais, par expérience, j’ai l’habitude de raisonner comme les régulateurs et ici je me dis qu’à leur place, je considèrerais que ce qui a été fait est bien fait et que l’on peut passera une autre étape.

La Fed n’a aucun intérêt à s’attaquer au problème des valorisations boursières, elle a intérêt à s’attaquer à la spéculation des petits mais pas à fracasser le niveau des valorisations.

Or, si on continue, c’est ce niveau de valorisation des marchés qui va être affecté, remis en cause. Cela se voit déjà dans les notes des brokers : ils se posent la question des multiples cours/bénéfices. Or c’est par ce bais du contrôle des niveaux de valorisation que la Fed a les outils pour manipuler les marches.

Tant qu’elle réussit à imposer l’équation entre taux d’intérêt nuls ou négatifs et multiples cours/bénéfices élevés, elle contrôle le marché. Si elle autorise la mise en doute de cette fameuse équation… elle se retrouve à poil !

La Fed veut casser la spéculation et ramasser l’écume, elle ne veut pas briser le lien entre taux d’intérêt et valorisations.

C’est le mythe qui lui donne le contrôle du marché.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]