Dans leur rapport In Gold We Trust 2024, Ronald Stöferle et Mark Valek (S&V) expliquent les raisons pour lesquelles les minières devraient bientôt finir leur traversée du désert…

Comme évoqué dans mon précédent billet, les évolutions du marché et du secteur minier représentent 80% de l’évolution du cours d’une action minière, alors que les fondamentaux de l’entreprise en tant que telle n’ont qu’un impact d’environ 20%.

Comment alors distinguer les bonnes minières des mauvaises ? Et surtout, est-ce le bon moment d’entrer sur le marché ?

Quels facteurs impactent la valorisation d’une entreprise minière aurifère ?

S&V se sont livrés à une analyse du poids de différents ratios financiers.

Voici ce qui en ressort :

- les ratio price-to-book [cours/valeur comptable] et price-to-earnings [cours/bénéfices] sont instables, voire peuvent induire les investisseurs en erreur ;

- « le ratio price-to-sales [prix/ventes] et [surtout] le ratio debt-to-equity [dettes/fonds propres] tendent à mieux refléter la situation actuelle du marché de l’or, même s’ils ne sont pas parfaits. »

Cependant, ces facteurs ne pesant que 20% dans la balance, on ne saurait se contenter d’une approche par les ratios financiers d’entreprise pour décider d’un investissement sur une action minière donnée.

Cette citation de Trey Reik résume bien la situation : « Au risque de simplifier à l’extrême, les actions [minières] aurifères affichent une volatilité supérieure à la moyenne parce qu’elles sont affectées par une liste d’éléments extérieurs supérieure à la moyenne. […] la volatilité quotidienne des actions aurifères correspond rarement à un changement pertinent au niveau des fondamentaux des entreprises concernées. »

Voilà ce qui explique que « l’investissement dans les actions minières aurifères et argentifères est la Ligue des Champions de l’investissement« , pour reprendre la formule de S&V.

Mais alors justement, comment nos deux passionnés de football perçoivent-ils l’état de santé du secteur minier, auquel sont justement consacrés plusieurs fonds d’investissement d’Incrementum ?

Comment se portent les minières aurifères ?

Les performances opérationnelles sont « excellentes« , indiquent S&V.

Les deux Autrichiens présentent une série d’arguments qui sont selon eux autant de « bonnes raisons d’investir sur le secteur minier » :

- « des flux de trésorerie disponibles élevés et en hausse,

- des programmes de rachat d’actions,

- des rendements en dividendes historiquement élevés,

- des bilans stables,

- des équipes de gestion plus conservatrices

- et un endettement fortement réduit. »

« Il est également probable que nous soyons au début d’un cycle de fusions et d’acquisitions« , lequel devrait permettre aux producteurs de reconstituer leurs réserves, ajoutent-ils.

Au regard de ces différentes métriques, l’indice Arca Gold Miners (GDM) n’a en effet rien à envier à l’indice S&P 500.

Ratios financiers : S&P 500 et Arca Gold Miners Index

Ce tableau n’est cependant pas idyllique. Les deux Autrichiens y voient deux ombres.

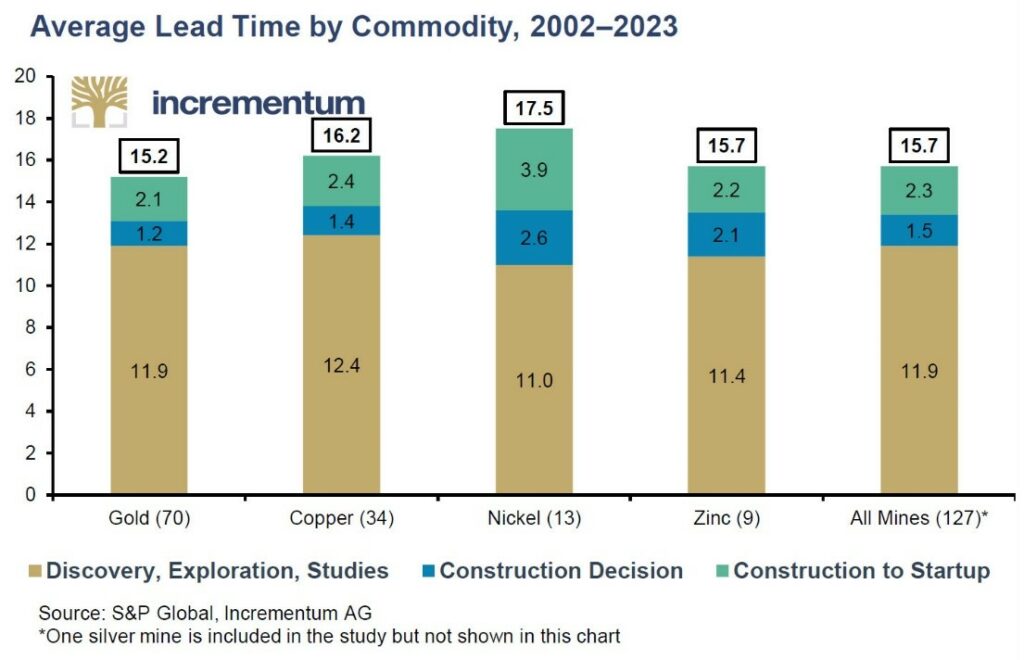

La première concerne le délai moyen de mise en production des mines qui, dans le cas de l’or, s’étend sur plus de 15 ans à partir de la phase de découverte.

Délai moyen de mise en production des mines, de la découverte à la production (sélection de matières premières) (2002-2023)

La seconde a trait à la pénurie imminente de travailleurs qualifiés. « Plus de la moitié des 221 000 employés américains de l’industrie minière prendront leur retraite d’ici 2029. Cela représente une moyenne de plus de 20 000 personnes par an. En parallèle, seuls 4 000 diplômés universitaires feront leur entrée sur le secteur minier en 2023 », soulignent S&V.

Il reste donc à voir comment le secteur minier relèvera ces deux changements structurels…

Quoi qu’il en soit, globalement, S&V sont d’avis « que l’écart de valorisation [des minières aurifères par rapport à l’or] est largement exagéré, en particulier au vu de l’amélioration significative des fondamentaux du secteur ».

Mais attention : souvenez-vous que ces considérations ne pèsent que 20% dans la balance !

Sur quoi repose donc la conviction des deux analystes ?

Il faut évoquer au moins quatre éléments.

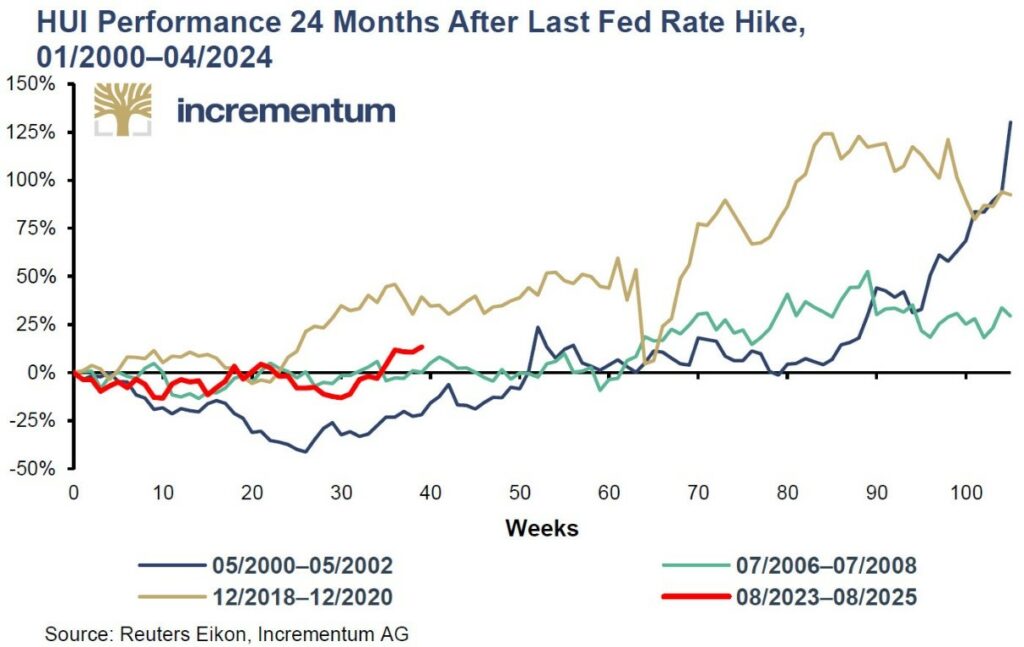

Les minières performent bien dans les 24 mois suivant la dernière hausse des taux directeurs.

Pour ceux qui se poseraient la question de la sensibilité des minières à la politique monétaire, une partie de la réponse tient sur ce graphique.

Performance du HUI 24 mois après la dernière hausse des taux de la Fed (01/2000 – 04/2024)

Comme le relèvent S&V, « les périodes autour de la dernière hausse de taux d’intérêt [de la Fed] ont généralement constitué d’excellents points d’entrée ». Par le passé, les minières ont effectivement eu tendance à bien performer dans les deux ans qui ont suivi ce type d’évènement.

Mais ce n’est pas tout…

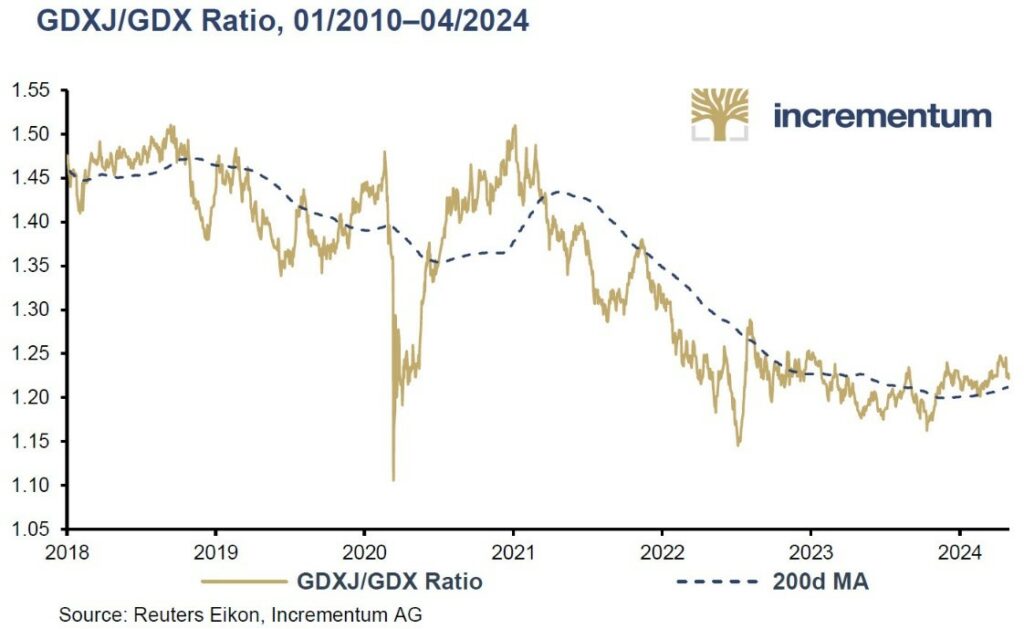

L’appétit pour le risque en train de revenir sur les minières ?

C’est ce que laisse à penser l’évolution du ratio GDXJ/GDX, le premier indice représentant les minières juniors, et le second, les seniors.

Ratio GDXJ/GDX (01/2010–04/2024)

Comme l’indiquent S&V : « Depuis 2021, les mineurs juniors (GDXJ) montrent une faiblesse relative par rapport aux mineurs seniors (GDX). Cela dit, [depuis fin 2023] une certaine stabilisation du ratio se dessine lentement. »

Le secteur des juniors étant plus volatile que celui des seniors, cette stabilisation pourrait être le signe d’un regain d’appétit pour le risque sur le secteur minier.

Les deux Autrichiens ont d’autres arguments dans leur besace.

Quelle est la valorisation relative des minières par rapport aux autres indices ?

Comme le relèvent S&V : « Le ratio HUI/or indique que les actions aurifères se sont négociées un écart-type en-dessous de la moyenne au cours des 8 dernières années. Sur la base de cet indicateur, les actions aurifères semblent manifestement sous-évaluées [par rapport à l’or]. »

Ratio HUI/or (01/1997–04/2024)

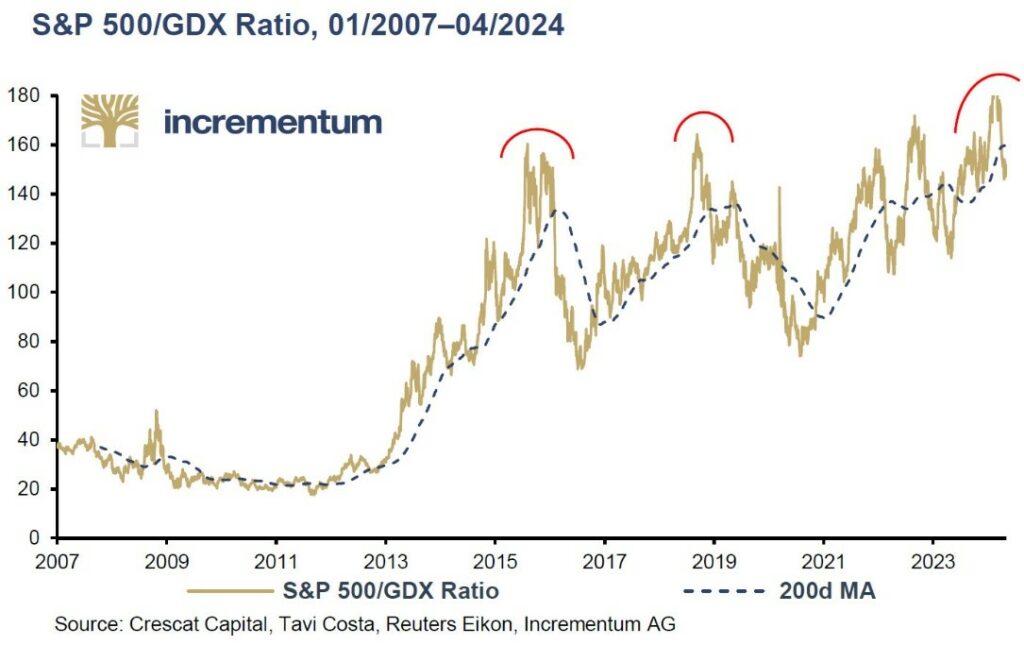

Et par rapport aux actions prises dans leur ensemble ?

Pour S&V, « on peut penser que les minières vont maintenant entrer dans une phase de vigueur ».

Ratio S&P 500/GDX (01/2007–04/2024)

Venons-en au dernier argument des deux Autrichiens.

Le secteur minier aurifère est extrêmement sous-pondéré dans les portefeuilles financiers

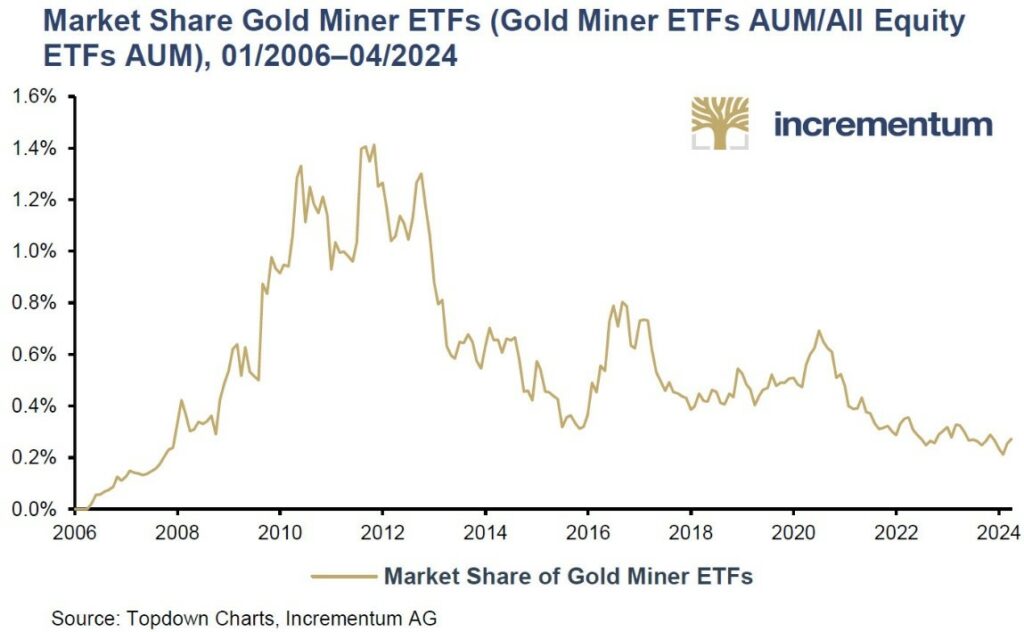

Lorsque l’on se penche sur la part de marché des ETF miniers au sein de l’ensemble des ETF actions, on constate en effet que celle-ci représentait 1,4% à son apogée en 2011, contre seulement 0,27% en avril 2024, soit un rapport de 1 à 5.

Pour S&V, « la fête n’a [donc même] pas encore commencé »…

Part de marché des ETFs miniers aurifères au sein de l’ensemble des ETFs actions (01/2006-04/2024)

Très bien, mais de combien le secteur minier aurifère pourrait-il s’apprécier ? Faut-il s’attendre à ce qu’il fasse x5, un peu plus… un peu moins ?

C’est la question que j’aborderai dans mon prochain billet.

1 commentaire

Les minières aurifères ne sont pas plus chères avec un cours de l’once de 2500 dollars aujourd’hui, qu’avec un cours à 2000 dollars l’once il y a deux ans ! Preuve que le cours de l’or est encore loin d’être à son prix !