Les élites n’ont pas de pouvoir sur le réel – mais elles en ont sur vous… et elles vont continuer à vous enfumer jusqu’à l’inéluctable fin : il suffit de voir ce que fait la Fed en ce moment.

C’est parce que tout va mal, parce que tout a échoué, que les autorités sont obligées de mentir. Un mensonge chasse l’autre.

Comme personne ne se charge d’entretenir la mémoire du passé, les incohérences et inepties peuvent s’accumuler.

Les mensonges et autres enfumages ne sont pas inutiles : ils servent à influencer les perceptions, les jugements et les croyances.

Cela n’est pas insignifiant car les élites ont besoin que vous croyiez en elles pour maintenir leur pouvoir. Il faut que vous les croyiez toutes-puissantes.

Elles n’ont aucun pouvoir sur le réel… mais elles en ont sur vous, et c’est cela qui leur importe. Le fait que vous ne compreniez pas le monde dans lequel vous vivez, que vous gobiez les mensonges et billevesées, aide à repousser les échéances, aide à gagner du temps.

Du temps pour quoi, allez-vous me demander ? Elles n’en savent rien ! Si elles savaient, on n’en serait pas là : du temps pour quoi ? Pour que d’autres expédients puissent être découverts et mis en place.

Au jugé

On improvise, on pilote au jugé, sans carte et sans boussole, à travers les écueils, avec des théories conçues pour justifier ces pilotages : le long terme n’existe pas, tout est gérable par la recherche d’optima de Paretto qui optimisent au jour le jour, tout peut être monétisé, tout est dérivable, rien n’est fractal.

Ce qu’il faut, c’est être protégé de la lucidité des peuples par les tours de passe-passe. Telle est la conviction des démiurges.

Inutile de dire que vous ne verrez aucune analyse comme celle qui est livrée ci-dessous dans la presse et encore moins chez les experts en enfumage – involontaire – des télés.

Jerome Powell vient de présenter le rapport semestriel sur la politique monétaire au Congrès US, conformément à ses obligations en vertu de la loi sur le plein emploi de Humphrey-Hawkins de 1978.

Il est tard le matin. Les membres du comité se battent vaillamment pour maintenir leur conscience éveillée, mais le sommeil en a vaincu plusieurs.

Les mentons reposent grassement sur les poitrines, s’élevant doucement à des intervalles assez longs… comme des bouées flottant au gré des vagues sur l’océan paresseux.

De légers ronflements peuvent être entendus au-dessus du bourdonnement hypnotique de Powell.

Un sénateur rêveur – nous ferions mieux de garder son identité cachée – marmonne quelque chose à propos de « vos lèvres sexy » et un prénom autre que celui de sa femme.

Un coup coude de rapide du sénateur voisin le pousse à se réveiller.

Mais brusquement, d’un seul coup, la vérité sort de la bouche du président comme le feu de la bouche d’un canon…

La vérité ! Oui, la vérité !

Il est venu, le temps de la vérité, nous assommant par la même occasion :

« Les taux bas ne sont plus vraiment un choix ; ils sont une réalité. »

Vous avez bien entendu. Si les taux bas sont réels, ils ne sont donc plus une construction, une manipulation de la Fed. Ils ont acquis une légitimité par eux-mêmes et donc… il n’est plus question de les normaliser. Plus question de les normaliser et donc les faire remonter.

Un haut plateau boursier permanent

Voilà, nous y sommes : si les taux bas sont une réalité intrinsèque, il n’est plus question de les normaliser. Ils sont là pour toujours et donc… et donc, les agents économiques doivent modifier leurs anticipations. Ils doivent considérer que les taux ne seront jamais plus hauts, que les obligations et fonds d’Etat ne baisseront plus jamais et surtout que les actions, lesquelles sont chèrement valorisées, vont le rester puisque… les taux vont demeurer bas.

Powell nous développe une imparable tautologie.

En clair, voici ce que Powell dit : ne recommencez pas à faire chuter les actions de 20% en quelques jours comme vous l’avez fait en décembre 2018 sur la peur de la hausse des taux et de la réduction de la taille du bilan de la Fed. Non, considérez une fois pour toutes que les marchés financiers sont sur un haut plateau permanent.

Powell reprend le flambeau laissé par l’économiste Irving Fisher juste quelque temps avant l’effondrement de 1929. A l’époque, Fisher avait déclaré que les actions étaient sur un « haut plateau permanent ». Powell, lui, le justifie, il donne une raison, une cause. Cette cause est bien sûr… magique, c’est la parole de Powell, parole de sorcier.

Ah, les braves gens, ces spécialistes de l’enfumage !

Psychose

Alors si les taux sont bas dans la réalité, naturellement, pourquoi avoir acheté des milliers de milliards de titres à long terme pour les faire baisser… pourquoi avoir fait des QE… pourquoi surtout parler de « capper », c’est-à-dire de s’opposer, comme cela a été fait en 1951, à la hausse des taux ces prochains mois !

Nous ne sommes plus dans le mensonge ou le délire temporaire. Nous sommes dans une véritable psychose qui fait que Powell voit le monde autre qu’il est ; il hallucine, il le reconstruit.

Je ne critique pas l’affirmation selon laquelle les taux vont rester bas : c’est ce que je défends depuis l’année 2009 lorsque j’ai affirmé que, dans la voie suivie, on ne peut sortir.

Mais de grâce, il est inutile de dire que c’est réel ou naturel. C’est une conséquence, une résultante de la politique qui a été suivie et qui consiste à rendre les dettes supportables par la baisse des taux d’une part et l’arrosage de liquidités d’autre part.

Face à l’excès de dettes insolvables, on en a baissé le coût et on a évité les faillites par l’engloutissement sous les liquidités. On a élevé le niveau de la mer, comme on le fait encore maintenant avec les centaines de milliards des repos.

Notre conviction est que la Réserve fédérale ne pourra plus jamais augmenter les taux d’intérêt de façon significative.

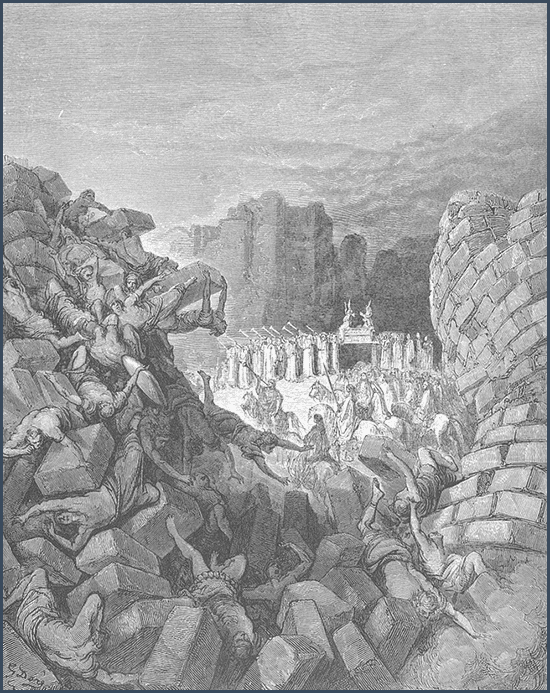

Des taux plus élevés feraient tomber les murs de Jéricho, comme le dit The Daily Reckoning.

La chute des murs de Jéricho, Gustave Doré

La chute des murs de Jéricho, Gustave Doré

Des taux d’intérêt élevés – et même simplement des taux d’intérêt historiquement normaux – feraient tomber les murs de Jéricho.

Jéricho, c’est l’ensemble de l’édifice financier, cet ensemble fragile dont on a pris conscience maintenant qu’il ne pouvait tenir que si et seulement si on pouvait avancer l’argument « qu’il n’est pas survalorisé tant que les taux restent bas ».

L’ensemble du système financier et économique s’effondrerait si l’argent devenait plus cher, s’il était plus rare.

A suivre.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]