La seule monnaie totalement neutre et apolitique était, est et restera l’or. L’heure est toujours à la sécurisation des portefeuille…

Les bulles spéculatives gonflent et se dégonflent selon des cycles psychologiques répétitifs.

En période ascendante, plusieurs émotions se succèdent. Dans l’ordre : optimisme, enthousiasme, exubérance et euphorie. Au stade euphorique, les prix sont au plus haut, les risques aussi.

Puis vient la descente. Elle commence par un sentiment d’anxiété, puis de déni (la situation ne peut pas être si grave, c’est une simple consolidation de parcours), suivi de peur, de désespoir et de panique. Le point bas est dominé par la capitulation et le découragement (à quoi bon…).

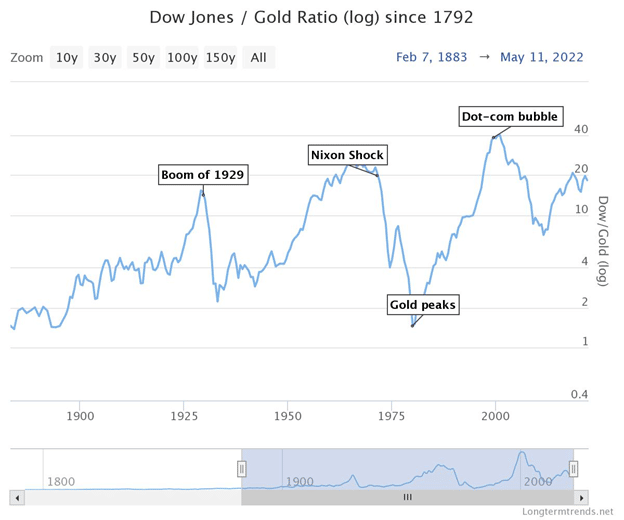

Comme vous le savez, nous aimons comparer le niveau de l’indice industriel américain Dow Jones au prix de l’or. Ceci permet de s’affranchir du dollar et de comparer un panier de grandes valeurs industrielles à la valeur d’une once d’or (voir ci-dessous).

Depuis le début de l’année, l’indice Dow Jones rapporté à l’or est en baisse de 15% par rapport à son plus haut du 5 janvier 2022.

Nous pensons qu’il s’agit d’une première étape de la correction.

Dans une deuxième étape – le véritable marché baissier – le Dow Jones rapporté à l’or devrait se négocier entre 25% et 50% en dessous de son sommet. C’est à ce stade que les sentiments des investisseurs passeront de la crainte à la panique.

Enfin, la troisième étape – celle de l’effondrement – verra le Dow Jones rapporté à l’or chuter de 75% par rapport à son sommet. Les consommateurs couperont leurs dépenses et les investisseurs seront totalement découragés de miser sur les actions.

A propos de l’or exprimé en dollar

A environ 1 700 $ l’once, l’or se porte bien malgré une baisse récente. Mais conservez à l’esprit que la guerre en Ukraine n’est pas une bonne raison d’acheter de l’or.

La principale raison d’acheter de l’or est qu’il constitue un actif refuge durant les périodes de déflation (diminution de la masse monétaire sous l’effet des faillites et des prêts non remboursés) et durant les marchés baissiers. L’or explose à la hausse lorsque les investisseurs perdent confiance dans la devise dans laquelle est libellée leurs dépôts bancaires. Ils veulent alors de la « vraie » monnaie. C’est l’état d’esprit qui change, car la confiance s’évapore.

Pensez à ce qui s’est produit en 1979, lorsque le monde est devenu convaincu que l’inflation ne pourrait pas être dominée et que les gens ont paniqué. Ils ont cherché à protéger leur pouvoir d’achat et ont acheté de l’or et de l’argent.

Il semblerait qu’un tel état d’esprit soit à nouveau en train de s’installer.

Traditionnellement, lorsque les épargnants veulent une devise forte, ils n’achètent ni du cuivre, du pétrole, des fertilisants ni des navires. Ils veulent de l’or : c’est la solution la plus pratique, et c’est aussi le seul actif tangible qui n’a pas d’utilisations commerciales courantes. La concurrence d’autres acheteurs industriels est donc inexistante.

Vous saurez qu’un état d’esprit s’est généralisé lorsque vos parents et vos amis – qui en temps normal ne pensent pas à leurs investissements – se mettront à parler d’acheter de l’or et à s’inquiéter de leur pouvoir d’achat.

Cela se produit quand une banque centrale a perdu toute sa crédibilité.

Dans le cas du dollar et de la Réserve fédérale. La chute du dollar provoquera une hausse du prix du pétrole exprimé en or. Nous pensons que, après cette chute, une once d’or pourra acheter environ 100 barils de pétrole, contre seulement 20 actuellement. Et le Dow Jones exprimé en or dégringolera.

Mais nous avons encore quelques années avant que l’or ne rentre dans sa phase ascensionnelle fulgurante.

Le discrédit du dollar et de l’euro en tant que devises de réserve

Lorsque l’Europe et les Etats-Unis ont décidé de geler les avoirs libellés en dollars et en euros de la banque centrale russe et des oligarques russes, après l’invasion de l’Ukraine, la boîte de Pandore a été ouverte : tous les pays dont les intérêts et la politique ne sont pas alignés sur ces deux blocs ont compris que ces grandes devises étaient des armes qui pouvaient se retourner contre eux.

Ces devises ne sont pas neutres. Elles sont même partisanes. Du coup, l’intérêt de l’or comme devise de réserve s’est ravivé.

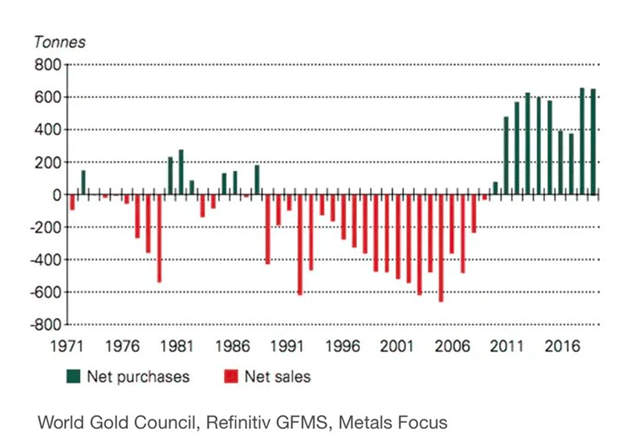

Depuis la crise financière de 2008 et la crise de la dette en euro, les banques centrales des pays dits « émergents » s’étaient déjà remises à acheter de l’or.

Voyez les achats et ventes d’or des banques centrales de 1971 à 2019 (en vert les achats nets, en rouge les ventes nettes), ci-dessous.

Les données du FMI indiquent qu’en février dernier, l’Égypte a acquis 44 tonnes d’or pour ses réserves, les portant ainsi à 125 tonnes. La Russie, la Chine, l’Iran, et la Turquie se sont déjà constitués d’importantes réserves d’or.

Tous ces pays ont compris avec l’invasion ukrainienne que les dollars (ou les euros… ou même les certificats de dépôts d’or émis par les établissements financiers de la zone dollar ou euro) n’étaient utiles que tant que leurs émetteurs le permettaient.

La seule monnaie neutre et apolitique est l’or. La guerre monétaire ouverte contre la Russie accélère la recherche d’un nouveau système monétaire international indépendant du dollar et de la puissance militaire américaine. L’euro a prouvé son statut de grande devise asservie au dollar. Reste l’or…

Ceux qui perdent le moins et les plus gros risques

Les marchés à terme anticipent quatre hausses de taux de la Fed pour endiguer l’inflation, ainsi que, éventuellement, encore plus de rachats obligataires. Mais il nous est difficile de croire les anticipations des marchés à terme, alors que la Réserve fédérale elle-même hésite et ne semble pas savoir où elle va.

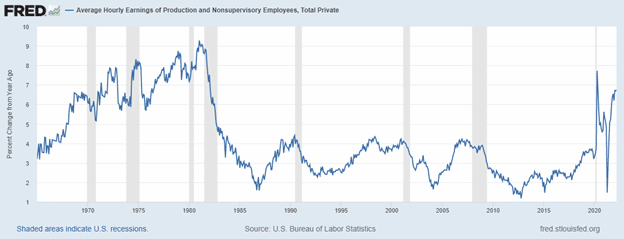

Elle a trop tardé à relever ses taux pour tuer l’inflation dans l’œuf. Même si la croissance économique est tiède, les salaires augmentent. Les salaires horaires moyens ont augmenté de 5,6 % aux États-Unis.

Voici un graphique montrant l’évolution du salaire horaire aux États-Unis.

Comparez ce qui se passe actuellement avec la partie à gauche de la courbe, durant les années 1970.

Après la fin des accords de Bretton Woods, le choc de Nixon qui a mis fin à la convertibilité du dollar en or et l’embargo de l’OPEP sur le pétrole, les salaires ont augmenté en rythme annuel de 6, 7, 8 voire 9%. Pour que le cycle d’inflation prenne fin, le président de la Fed de l’époque, Paul Volcker, a poussé les taux courts à 19% en 1981.

Pour casser l’inflation, la Fed doit pousser son taux directeur largement au-delà du taux d’inflation. Les marchés actions le savent-ils, l’anticipent-ils ? Les valeurs de croissance sont-elles valorisées pour des taux des fed funds de 5%, 10%, ou encore plus ?

Absolument pas. Les investisseurs pensent que la Fed n’ira jamais jusque-là, ni aussi rapidement. Cela casserait les marchés et l’économie. Cela déclencherait plus qu’une récession. Cela pourrait déclencher une grande dépression.

D’où notre conseil : restez en mode sécurité maximale et attendez-vous à ce que le marché dégringole. La Fed sera écartelée entre essayer de faire semblant de lutter contre l’inflation et éviter un effondrement des marchés. Bonne chance à Jerome Powell.

[NDLR : Retrouvez plus d’analyses sans concession – et des recommandations concrètes qui vous aideront à protéger votre épargne et votre niveau de vie : cliquez ici pour en savoir plus.]