La croissance quasi-nulle de l’Italie rend la crise budgétaire presque certaine. Mais les marchés semblent penser que la BCE continuera à écraser les taux.

Les mouvements « populistes » gagnent la faveur des électeurs en Europe alors que la récession n’a même pas encore frappé à notre porte. Imaginez ce que cela va devenir quand la croissance va mourir. Car elle se meurt.

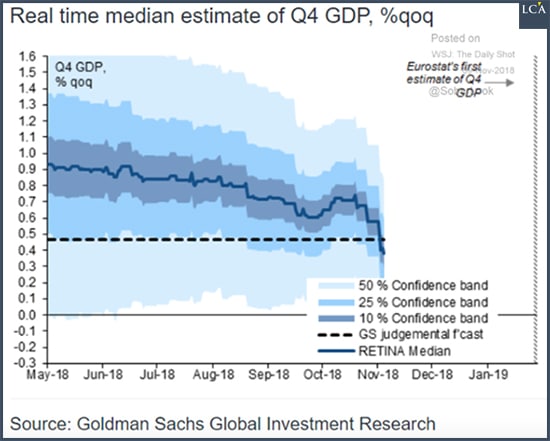

Voici la dernière estimation en date de l’évolution du PIB de l’Eurozone selon Goldman Sachs. : moins de 0,5% au quatrième trimestre, qui sera celui du grand coup de frein.

Nous avons vu que l’économie italienne freinait déjà considérablement. En Allemagne, les exportations commencent à ralentir, victimes des frictions avec les droits de douane imposés par Trump.

Sans attendre la récession, les partis populistes marquent déjà des points.

Ces mouvements qui ne sont pas affiliés aux grands partis traditionnels sont souvent animés par des gens qui n’ont encore eu aucun mandat électoral. Ils n’ont pas encore goûté la soupe.

Une fois au pouvoir, cela dit, leurs solutions sont les mêmes que celles des grands partis qu’ils prétendent défier, interventionnismes de gauche, du centre ou de droite. La seule différence notable est finalement « sans l’euro, ce serait mieux » ou sa variante : « sans l’austérité, ce serait mieux ».

L’Italie surendettée a pris ce chemin politique qu’avait tenté d’emprunter la Grèce de Tsipras : politique de relance malgré l’Allemagne, et en défiant les traités tout en prétendant rester au sein de l’Eurozone.

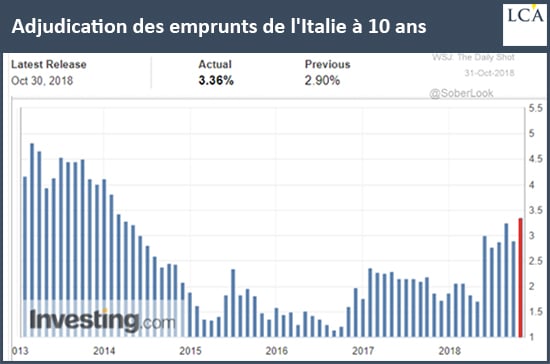

Pourquoi s’en priverait-elle ? L’Italie emprunte à un taux qu’elle n’avait jamais connu de son Histoire hors euro.

A la fin du mois d’octobre, les investisseurs demandaient un peu plus de rendement pour lui prêter mais rien de bien méchant. A 3,36%, c’est encore donné !

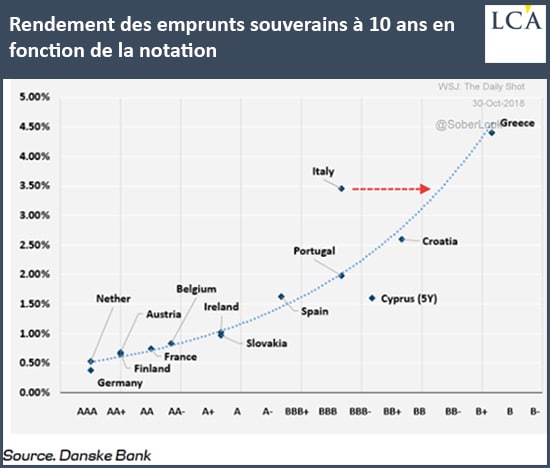

Visiblement, le marché se fie peu aux agences de notation, qui se sont contentées de dire que le paysage économique italien s’assombrissait mais rien de plus. Si la notation de l’Italie est restée intouchée par les agences, le marché, lui, a déjà dégradé le pays en lui demandant plus d’intérêts pour compenser son risque.

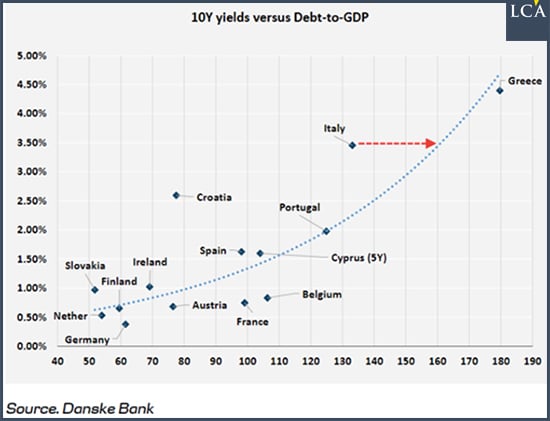

En pratique, le marché anticipe les déficits futurs. En effet, il demande à l’Italie un intérêt qui correspond à un endettement sur PIB de 160% alors que le pays n’est pour le moment endetté qu’à un peu plus de 130%.

Ce taux est-il suffisant pour compenser le risque ? Pour mémoire, dans les années 1990, le marché demandait à l’Italie entre 8% et 14%.

Un pays peut-il éviter la crise budgétaire en ponctionnant 4,5% du PIB (1) pour payer les intérêts de la dette tout en persistant dans le déficit sachant que sa croissance est quasi-nulle ?

Comme la réponse est « non », visiblement, le marché anticipe que la Banque centrale européenne va continuer ses opérations de rachat de dettes. Ce n’est pas autre chose que du « soutien abusif ».

Cette pratique consiste pour un banquier à soutenir par un prêt une entreprise dont il sait qu’elle est irrémédiablement compromise. En fait, pour ne pas acter ses pertes, le banquier induit en erreur les fournisseurs de l’entreprise défaillante et aggrave les pertes des autres parties prenantes. Cette tromperie est délictuelle.

Certes, un Etat n’est pas une entreprise. En l’occurrence, les parties prenantes sont les contribuables.

En définitive, le soutien abusif de la BCE participe à l’appauvrissement des populations : des épargnants qui sont bien sûr en première ligne mais aussi de l’ensemble des autres contribuables.

(1) 3,5% x 1,3 puisque la dette vaut 1,3 fois le PIB

2 commentaires

Article toujours aussi vif intellectuellement que de coutume.

Bonne semaine, Simone !

» Cependant, même le soutien abusif a une fin et il devient recommandé de préparer votre patrimoine au jour J du jubilé — le jour ou il faudra bien admettre que l’Italie, comme la Grèce en son temps et la France demain ne peut pas payer. Si vous vous demandez comment, c’est ici. »

Ils peuvent tout à fait payer, ils ne veulent pas, nuance. Tant mieux sur le long terme pour les pays qui payeront honnêtement leurs dettes, ils gagneront la confiance des investisseurs, qui seront prêt à leurs prêter à des taux inférieurs et iront encore davantage y placer leurs capitaux, plutôt que dans les pays mal gérés et malhonnêtes (qui le payent d’ailleurs par un PIB par habitant sensiblement inférieur).