La spoliation des épargnants continue – et va même s’accélérer, si l’on en croit les dernières propositions du FMI…

Pour continuer à creuser les déficits budgétaires, nos Etats surendettés ont opté pour le « défaut lent ».

Les épargnants sont spoliés par le maintien artificiel des taux obligataires en-deçà des taux de croissance. Certains Etats s’endettent même à taux négatifs. En conséquence, le rendement disparaît sur les placements à taux fixes.

Rendue inutile par la grande expérience monétaire en cours, l’épargne est réprimée

Au sein de l’Union européenne, vos placements sont même doublement réprimés puisque les taux négatifs ont commencé à se répandre sur les comptes courants de certaines banques mi-2019.

Dix ans de politique monétaire non-conventionnelle auront suffi à nous faire basculer d’un monde où les banques s’arrachaient les clients avec des liquidités à un monde où elles commencent à présenter une facture à ceux dont le compte courant est trop garni. Voilà comment l’épargnant profite de la NIRP, la « negative interest rate policy ».

Evidemment, cette situation sans précédent historique fait planer un grave danger sur nos systèmes sociaux.

Une première évidence est que moins l’épargne rapporte, plus il faut épargner pour maintenir son niveau de vie.

Une autre vérité est que le système assuranciel français, lui aussi plombé par les taux négatifs, a été confronté à de premières difficultés avec la recapitalisation de Suravenir par le Crédit Mutuel Arkéa début octobre.

Au final, comme l’écrit Bruno Bertez, on se dirige dangereusement vers « une société de dépendance où la prévoyance ne servira plus à rien puisque la monnaie épargnée sera progressivement amputée ».

Christine Lagarde a confirmé le choix de la fuite en avant

Ce n’est pas la nouvelle présidente de la BCE qui va changer quoi que ce soit à l’affaire. Christine Lagarde a en effet clairement exprimé que mieux vaut une politique de taux d’intérêt très bas pour soutenir l’activité économique, plutôt que de rémunérer l’épargne à sa juste valeur… voire « la protéger » ! « On sera plus content d’avoir un emploi plutôt que d’avoir une épargne protégée », a-t-elle déclaré le 30 octobre.

Encore et toujours, c’est donc la politique de la fuite en avant qui va être privilégiée.

Comment pourrait-il de toute façon en être autrement, alors que l’économie ressemble de plus en plus à un épisode de la série The Walking Dead – les Etats, les entreprises et les banques européennes et japonaises se complaisant dans leur rôle de zombies ?

M1 : le talon d’Achille de la stratégie des taux négatifs

Il y a un hic, cependant, comme le relevait Natixis dans un Flash Eco du 11 octobre :

« Le problème majeur avec les taux d’intérêt nominaux très faibles ou négatifs est l’existence de la monnaie (billets, dépôts à vue) rémunérée à 0%. Cette existence implique que les taux d’intérêt nominaux très bas :

– conduisent au report de l’épargne vers la monnaie (M1 regroupe les billets et les dépôts à vue), ce qui rend plus difficile le financement de l’économie ;

– affaiblissent les banques dont l’essentiel des ressources est des dépôts rémunérés à 0%. »

En clair, pour que les duos gouvernements/banques centrales puissent continuer de jouer la douce musique des taux négatifs, l’épargne doit être dépensée ou investie, libérant ainsi les banques du fardeau de leurs excès de liquidités rémunérés à -0,50% auprès de la BCE.

« On ne saurait faire boire un âne s’il n’a pas soif » – vous connaissez le proverbe. Lui mettre quelques coups de bâtons ne changera rien à l’affaire. Il en va différemment des épargnants.

En supprimant l’argent liquide et en laissant les banques commerciales pratiquer des taux négatifs sur les dépôts à vue des « particuliers habituels » (pour reprendre les termes du gouverneur de la Banque de France), ces derniers retrouveront la soif – c’est en tout cas le pari que font certains économistes, souvent issus d’institutions internationales.

Comme je l’écrivais dans un précédent billet :

« Pour que la technique des taux d’intérêt nominaux très faibles ou négatifs puisse perdurer, les autorités publiques n’auront d’autre choix que de supprimer les billets et d’imposer des taux négatifs sur les dépôts à vue. L’économie pourra ainsi être financée, la rentabilité des banques s’en trouvera renforcée, et tous nos ennuis seront repoussés. »

Aujourd’hui, je vous propose de voir comment cela pourrait se produire en pratique.

« La dernière proposition des enragés du FMI »

La dernière variante en date a été publiée conjointement par Ruchir Agarwal, économiste du FMI (diplômé de Harvard) et Signe Krogstrup, conseillère auprès du FMI et désormais gouverneure adjointe de la Banque nationale du Danemark.

Dans ce passionnant billet de blog, nos deux docteurs en économie commencent par rappeler ce triste constat, que nous avons déjà vu avec Natixis :

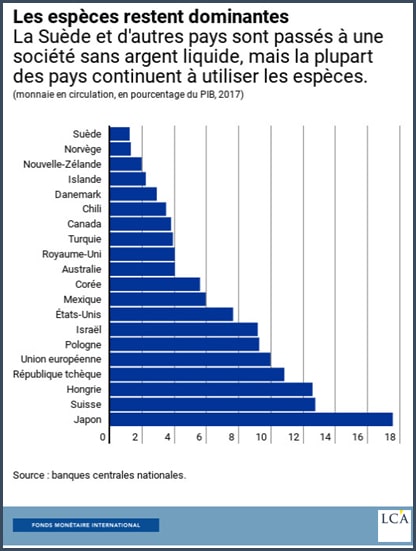

« Lorsque les espèces sont disponibles, pratiquer des taux d’intérêt très négatifs devient impossible. Les espèces ont le même pouvoir d’achat que les dépôts bancaires, mais un taux d’intérêt nominal nul. […] L’une des possibilités pour franchir la limite inférieure de zéro serait de supprimer les espèces. Mais ce n’est pas simple. Dans de nombreux pays, elles continuent à jouer un rôle important dans les paiements. »

Espèces en circulation en pourcentage du PIB (2017)

Très rapidement, Ruchir Agarwal et Signe Krogstrup en viennent à nous exposer leur idée géniale :

« Pour contourner ce problème, nous avons examiné dans une récente étude des services du FMI et dans des recherches antérieures une proposition destinée aux banques centrales, à savoir de rendre la détention d’espèces aussi onéreuse que celle de dépôts bancaires assortis de taux d’intérêt négatifs, afin de pratiquer des taux d’intérêt très négatifs tout en préservant le rôle des espèces. »

Voici ce qu’en disait Simone Wapler le 25 février :

« D’où la dernière proposition des enragés du FMI : une monnaie numérique qui pourrait être soumise à un taux négatif et des espèces qui se verrait appliquer un taux de change dissuasif. Soit vous avez de la monnaie numérique et vos dépôts en banque sont taxés. Si vous refusez et vous voulez convertir vos dépôts en espèces, on vous applique un taux de change.

Exemple : vous avez 100 en banque et le taux d’intérêt négatif est de 3. Au bout de 12 mois, il vous reste 97. Vous vous insurgez et vous voulez des espèces ? Vous changerez vos 100 numérique en 97, ou 95 ou le chiffre qui plaira à nos grands planificateurs.

Cette mesure est également soutenue par la Banque des règlements internationaux (BRI ou BIS pour les Anglo-Saxons). »

Et encore Simone s’en tenait-elle à l’essentiel de la proposition puisque Ruchir Agarwal et Signe Krogstrup recommandent également aux banques centrales de décourager la conservation des espèces dans le temps :

« Supposez également que la banque centrale annonce que les dollars billets constituent désormais une monnaie distincte qui se dépréciera de 3 % par an par rapport au dollar électronique. »

La valeur des espèces se dégraderait ainsi autant en termes de biens à la consommation qu’en termes d’e-monnaie. Il n’y aurait alors plus aucun avantage à détenir du cash par rapport à un dépôt bancaire.

Fiers de leur petit tour de passe-passe pour annihiler la loi de Gresham (« la mauvaise monnaie chasse la bonne »), les auteurs concluent dans ces termes :

« Ce système de monnaie locale duale permettrait à la banque centrale d’appliquer des taux d’intérêt aussi négatifs que nécessaire pour contrecarrer une récession sans déclencher de conversion en espèces à grande échelle. »

Après le « whatever it takes » de Mario Draghi, voici donc les « taux d’intérêt aussi négatifs que nécessaire » du FMI.

Comme il n’y a plus de retour en arrière possible, il va sans doute falloir s’habituer à ce genre de fulgurances létales…