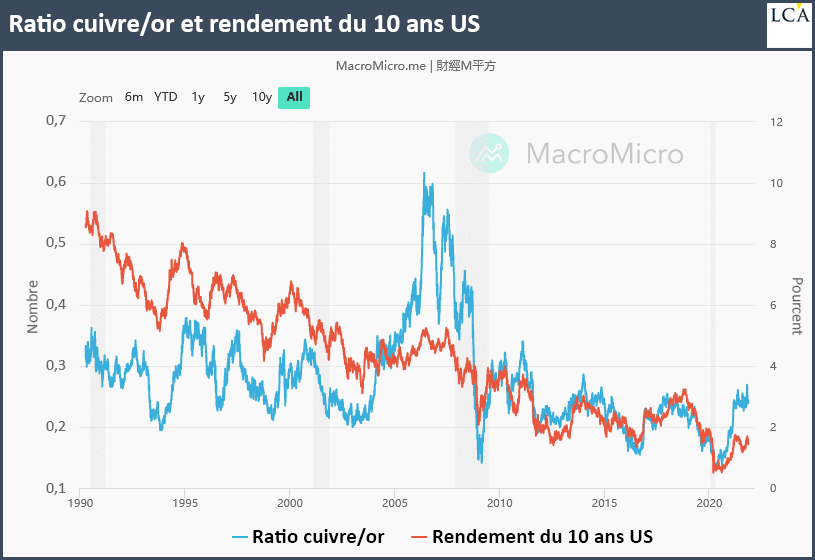

Ce ratio avait depuis des décennies tendance à évoluer dans le même sens que le rendement de certaines obligations, mais ce n’est plus le cas depuis mars 2021… Alors, quel prix est le bon ?

Résumons ce que je vous avais présenté dans mon dernier billet : le cuivre et l’or sont utilisés en tant qu’indicateurs avancés de l’activité économique, mais pour deux raisons opposées. Tous deux traduisent le sentiment macro des marchés. Mais l’or, en tant que métal à usage avant tout monétaire ou proto-monétaire, est le thermomètre de la peur, alors que le Dr Copper, en tant que métal industriel par excellence, est l’indice de la confiance.

Il en résulte que le ratio cuivre/or est historiquement un indicateur avancé de l’activité économique, donc de l’inflation et des taux longs. Une augmentation de ce ratio indique une amélioration de l’activité industrielle et est censée aller de pair avec un redressement des perspectives économiques et des attentes en matière de taux d’intérêt.

D’où la forte corrélation que l’on observe entre le ratio cuivre/or et le taux des obligations du Trésor américain à 10 ans, en particulier depuis 2015.

La tendance du ratio cuivre/or doit donc être surveillée de près, tant les taux longs américains sont au cœur de la finance mondiale.

Retour sur l’évolution du ratio cuivre/or depuis 2020

Comme l’écrivent Ronald Stöferle et Mark Valek (S&V) dans leur rapport In Gold We Trust 2020 :

« Outre notre signal d’inflation et le ratio or/argent, nous considérons le ratio cuivre/or, qui présente une corrélation étroite avec les bons du Trésor américain, comme un indicateur d’inflation intéressant. Si le ratio cuivre/or devait inverser sa tendance, alors un renversement de la tendance de l’inflation pourrait être imminent. »

Nous nous situions alors au plus bas historique de ce ratio dont je vous parlais dans mon précédent billet.

Or, depuis avril 2020, le ratio cuivre/or redresse le bout de son nez, dans le sillage d’un potentiel nouveau supercycle des matières premières. Voici où en sont les choses au 9 novembre 2021 :

Pourquoi surveiller le ratio cuivre/or est-il plus important que jamais ?

Ne vous y trompez pas : les enjeux de cette modeste rebiquette sont fondamentaux. Voici ce qu’en disent les deux Autrichiens dans leur rapport In Gold We Trust 2021 publié le 27 mai :

« Si le renversement de tendance du ratio cuivre/or est durable, alors les bons du Trésor américain sont susceptibles d’être confrontés à des vents contraires croissants » – c’est-à-dire à que l’on aura affaire à une hausse des taux longs.

« L’inflation sera-t-elle durable ou transitoire ? », telle est la question macro de l’année 2021.

La BCE n’en n’est pas encore là, mais la Fed commence sérieusement à envisager qu’en termes d’inflation, l’économie américaine soit sur du transitoire qui va être amené à durer.

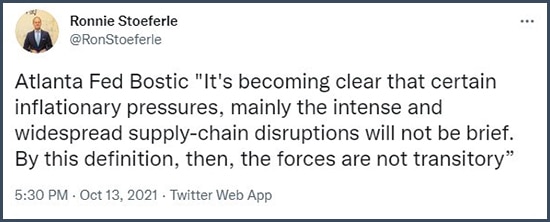

13 octobre 2021 : « Bostic, président de la Fed d’Atlanta : « Il devient clair que certaines pressions inflationnistes, principalement les perturbations intenses et généralisées de la chaîne d’approvisionnement, ne seront pas brèves. Par cette définition, donc, ces forces ne sont pas transitoires. » »

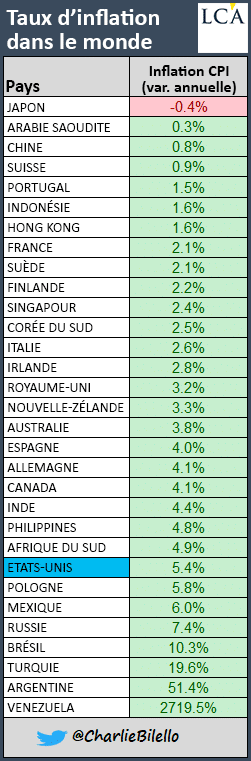

Taux d’inflation sur un an dans le monde au 13 octobre 2021

Or, comme vous le savez, nos économies surendettées – Etats compris – ne sauraient supporter une remontée significative et durable des taux longs.

Mais ce n’est pas tout.

Si vous avez bien regardé notre graphique, vous avez peut-être remarqué quelque chose d’anormal…

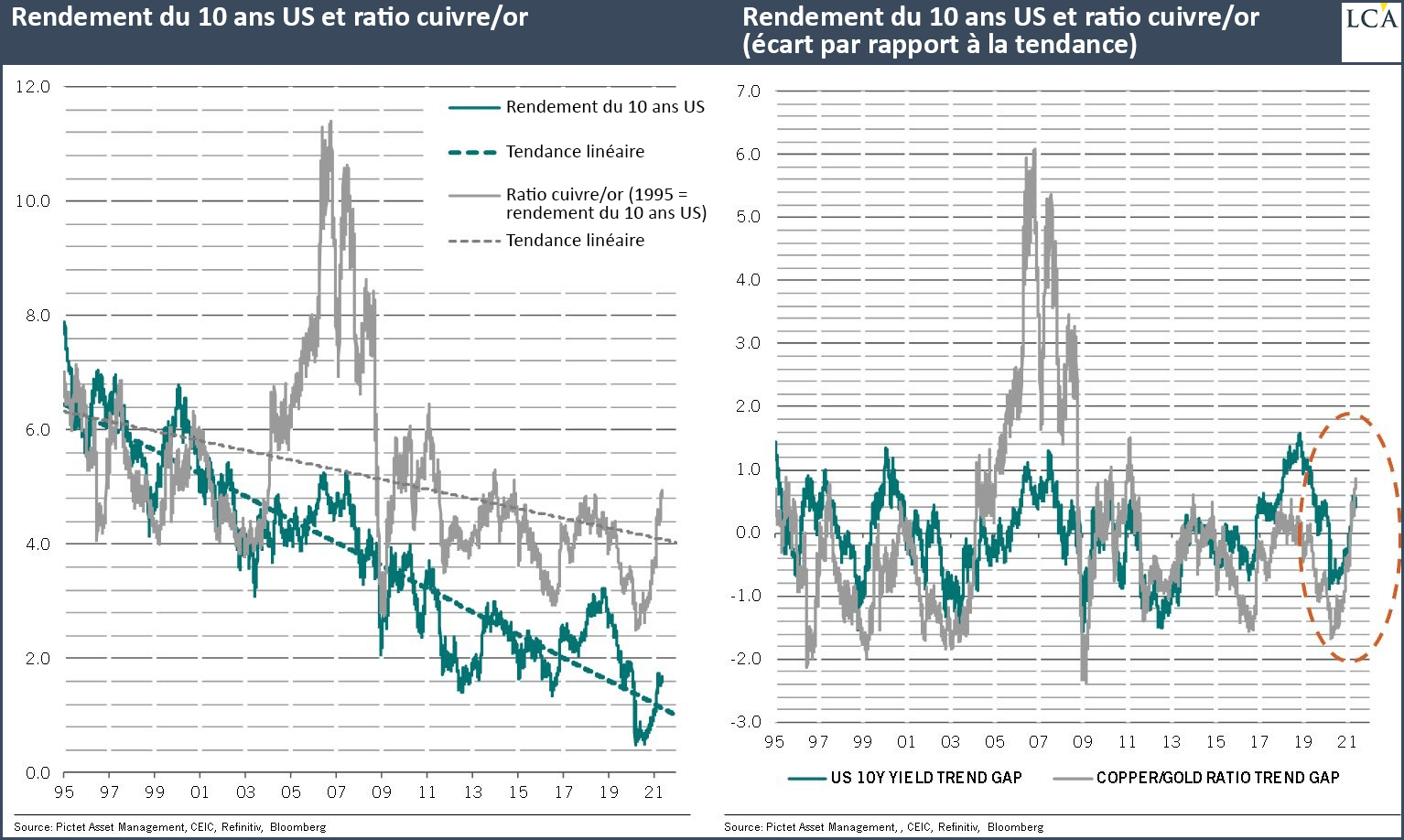

Depuis le rebond entamé en avril 2020 sur le ratio cuivre/or, qui a guidé le 10 ans US à la hausse, un écart entre les deux courbes s’est creusé. En février 2021, le ratio cuivre/or a décollé, suggérant une reflation, alors que le taux du 10 ans US a certes augmenté, mais pas autant que le ratio cuivre/or (suggérant une moindre reflation). On assiste donc à la formation d’une divergence entre les deux courbes.

Faut-il s’inquiéter de la divergence en formation ?

Comme l’indique Jeffrey Mayberry de DoubleLine, « le niveau absolu du ratio n’a aucune importance. Ce qui compte, c’est sa direction, et le fait que le taux du 10 ans US bouge dans la même direction que le ratio ou en diverge ».

Et notre divergence peut vouloir dire trois choses : soit que le cuivre est trop cher, soit que l’or est trop bon marché, soit… que le taux du 10 ans US est trop bas.

Que penser de tout cela ?

Comme le faisait remarquer Lyn Alden le 10 juillet 2020, la différence majeure entre ces courbes est que « l’une d’entre elles est achetée par la Fed, ce qui peut affecter les prix/signaux, et l’autre non ». En clair, les taux US sont maintenus par la banque centrale américaine à un niveau artificiellement bas. Mais la Fed ne peut pas de la même façon affecter le ratio cuivre/or.

Comme le relève Johannes Müller de DWS : « Un écart comparable avait déjà été observé […] pendant la phase de 2012 à 2013, lorsque la Fed a également soutenu l’économie par des achats d’obligations. »

Qu’est-ce qui avait alors réconcilié les deux courbes en faisant bondir le 10 ans US ? Müller poursuit avec la réponse :

« En 2013, cette phase de divergence entre les marchés des matières premières et les taux des obligations d’État a pris fin brutalement lorsque la Fed a annoncé qu’elle commencerait à supprimer progressivement son programme d’achat d’obligations. En fait, la suppression du programme d’achat n’a pas eu lieu avant 2014, mais sa simple annonce a suffi à ébranler les marchés [NDLR : c’est le fameux épisode du taper tantrum]. »

Michaela Arouet faisait au contraire valoir le 19 mai 2021 que cette divergence disparaît dès lors que l’on envisage les choses sous l’angle de l’écart par rapport aux tendances linéaires des deux courbes.

Comme le relève KnowHow Capital :

« Nous assistons à un fort cycle de reconstitution des stocks pour les produits industriels et agricoles post-récession. Cela signifie que les stocks de produits de base sont maigres et que les chaînes d’approvisionnement sont sous pression. Mais l’offre réagit aux prix et ces effets devraient s’atténuer. »

On pourrait encore relever que la corrélation entre ces deux courbes n’est pas systématique. Chaque indicateur est sujet à du « bruit ». On pourrait donc se trouver dans une situation où cette divergence ne serait rien de plus qu’un faux positif.

Quoi qu’il en soit, pour le moment, le ratio cuivre/or reste en-dessous de sa résistance formée à partir de 2014. Mais quid s’il continuait d’augmenter ? L’éclatement de la mère de toutes les bulles ne serait-elle alors plus que quelques encâblures devant nous ?

Que nenni.

Vers le contrôle de la courbe des taux

Comme le signalaient S&V au mois de mai, de tels « vents contraires […] pourraient toutefois être étouffés par le plafonnement des taux obligataires. En d’autres termes, une reprise notable de l’inflation serait l’aiguille qui ferait éclater la bulle obligataire. Mais les banques centrales – par le biais du contrôle de la courbe des taux – agiront comme un bouclier protecteur pour la bulle obligataire ».

C’est le fameux yield curve control, déjà appliqué aux Etats-Unis entre avril 1942 et le 3 mars 1951.

Si notre divergence était amenée à se résorber par une hausse des taux longs US, alors l’Histoire pourrait être amenée à bégayer.

1 commentaire

Très intéressant article et très important dans la boîte à outil de l’analyse économique. Cependant je pense que la situation actuelle est plus liée à une singularité du marché du cuivre, ce qui surévalué le ratio. Cela expliquerai un part de la décorrélation avec les taux long. Ceci dit je ne dit pas que cela explique toute la décorrélation. Elle est peut-être quand même présente

Pour la singularité du cuivre, je préfère garder certains éléments pour moi. Ne m’en veuillez pas, je veux d’abord en profiter.