L’or et les cryptomonnaies chutent. La confiance du public dans la monnaie des banques centrales est encore bien ancrée… jusqu’à ce que l’inflation surgisse dans les prix.

Les marchés financiers vont bien : aucune chute sévère des obligations, aucun défaut de paiement, aucune retentissante faillite malgré un niveau d’endettement jamais atteint dans l’histoire financière et une activité économique en faible croissance.

Dans ce qu’il est maintenant convenu d’appeler l’économie réelle, l’épargne est désormais punie par des taux d’intérêt réels négatifs. Si vous placez vos économies, les intérêts qu’on vous propose sont inférieurs à l’inflation.

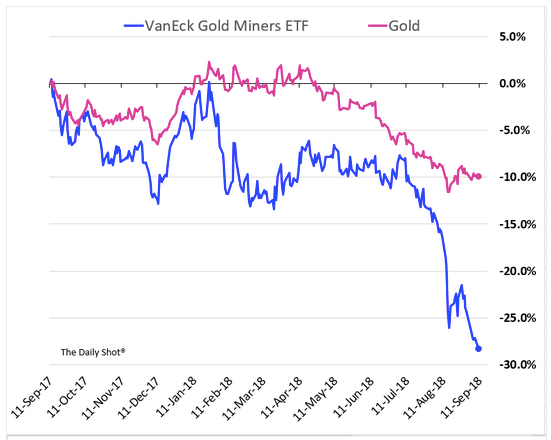

En général, ce type de situation profite à l’or, le seul actif financier qui ne soit la dette de personne. Aujourd’hui, il n’en est rien. Les cours de l’or stagnent et les minières décrochent, preuve que plus personne ne s’intéresse réellement à cette monnaie hors système.

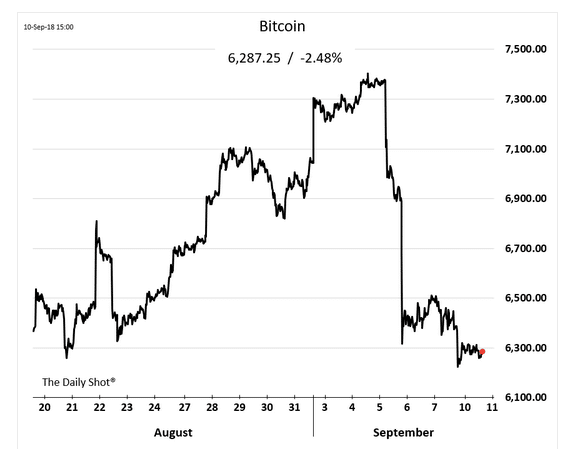

Depuis peu, il existe une nouvelle monnaie « hors système » : le bitcoin et la famille des cryptomonnaies.

Contrairement à l’or, les cryptomonnaies n’ont aucune existence matérielle mais comme l’or, elles ne sont la dette de personne.

Comme les devises des banques centrales, les cryptomonnaies n’ont aucune valeur intrinsèque. Mais contrairement aux grandes devises, leur quantité ne dépend pas du bon vouloir d’un technocrate omniscient ou d’un politicien soucieux d’acheter sa réélection.

Alors même qu’un de ces technocrates omniscients, Olivier Blanchard, ancien chef économiste du FMI, suggère de lever toute limite à la création monétaire et la création de crédit, le cours du bitcoin est en pleine déprime.

Les monnaies hors système n’attirent personne. Tout le monde a confiance, tout le monde pense qu’un invraisemblable stock de créances, dépassant les capacités d’une génération, sera honoré.

L’argent, le vrai, celui qui a été vraiment gagné ou légitimement acquis ne fuit pas le système, sinon ce serait l’inflation puis l’hyperinflation comme au Venezuela.

Mais vous connaissez notre adage, cher lecteur : quand tout le monde pense la même chose, c’est le signe que personne ne pense…

Les mystères de l’inflation et ses ressorts psychologiques

Avant Crésus, la monnaie étatique n’existait pas et le crédit était limité.

Depuis Crésus, soit plus de 2 500 ans, il n’existe pas d’exemple historique où l’inflation monétaire ne se soit pas traduite par une inflation des prix.

En revanche, la transmission de l’inflation monétaire vers les prix est un phénomène qui dépend du comportement de chacun et de ce que les économistes appellent la vélocité monétaire. Il faut que :

– Les gens soient convaincus qu’il y a avilissement de la monnaie

– Qu’ils aient envie de s’en débarrasser

– Qu’ils trouvent à s’en débarrasser

La création monétaire est d’abord faite pour lutter contre la « déflation » : une autorité veut faire croire qu’elle a de l’argent (ou dispose de crédit) alors que c’est faux et qu’elle est en réalité en incapacité de paiement.

Il faut donc que chez les gens la peur de l’inflation remplace progressivement celle de la déflation. « Je dépense parce que les prix vont augmenter » remplace « j’économise parce que ça va mal ».

Il faut aussi que ceux qui ont profité de l’inflation, ceux qui étaient les plus proches de la création monétaire, aient envie de matérialiser leurs gains. « Houlà, il est temps de ramasser mes plus-values et d’aller les abriter dans quelque chose de solide » remplace « chic, il y a de l’argent et même bidon, je sais comment en profiter ! »

C’est la conjonction des deux comportements qui fait que l’inflation s’emballe.

« Une croissance significative de l’inflation finira par faire augmenter le prix de l’or. Investir dans l’or maintenant est une assurance. Ce n’est pas dans une perspective de gain de court terme mais pour une protection à long terme.

[…]

Personne ne refuse l’or en paiement pour solder une obligation. Les instruments de crédit et les monnaies fiduciaires dépendent de la note de crédit d’une contrepartie. »

Alan Greenspan, février 2017 devant le World Gold Council