Une double stratégie pourrait permettre de surperformer les marchés en 2023.

La plupart des détails de l’actualité n’ont pas d’importance. Pourtant, certains investisseurs passent du temps à tenter d’estimer comment chaque petite histoire médiatique pourrait affecter la valeur de chaque action.

Mais, en pratique, beaucoup de ce que vous lisez ou regardez n’a aucune importance ou au mieux n’est pas significatif.

Il y a tout de même de rares petits joyaux ou pépites qui sont significatifs. Nous les collectionnons, nous relions les points entre eux et le vrai tableau finit par émerger. Un tableau vraiment utile pour épargner ou pour s’enrichir.

La Réserve fédérale et les banques centrales ont gonflé la plus grosse bulle spéculative de tous les temps. Cette bulle est en cours d’éclatement. Nous pouvons observer les conséquences de son lent effondrement : un défaut, une banque qui coule, des annonces de licenciements, une restructuration… un point après un autre.

Une bulle éclate…

Le « courtier » en cryptomonnaies FTX s’est effondré. Les actifs cryptos ont été la bulle la plus spéculative de ces dernières décennies, la plus folle de toutes les bulles. Logiquement, cette bulle a été la première à éclater.

Nous avons aussi pu voir que l’indice des prix à la consommation aux Etats-Unis a été moins élevé que précédemment en décembre, puis de nouveau en janvier.

Nous pensons que nous nous dirigeons vers une volatilité de ce qu’on appelle communément l’inflation.

Au sens strict, l’inflation est l’augmentation de la masse monétaire, que ce soit sous la forme d’espèces ou de crédits qui ne sont pas adossés à des actifs existants. Nous considérons que l’inflation monétaire est l’origine de la bulle généralisée actuelle.

La hausse des prix de la vie courante en est une de ses conséquences. Nous pensons que cette bulle va s’effondrer comme toute les bulles. Son effondrement détruira des dettes et donc de la monnaie (déflation).

Cette destruction sera combattue par plus de création monétaire, puisque c’est la seule chose que les banquiers centraux peuvent faire. Durant cette période, nous aurons une grande volatilité des prix qui reflètera les errements de l’activité économique, prise entre déflation et dévaluation.

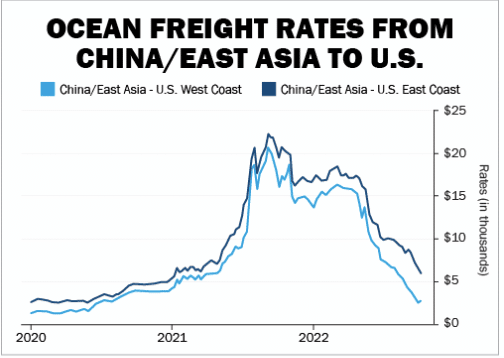

Lorsqu’une bulle de crédit s’effondre, le premier problème est la déflation par destruction de dettes et la chute des prix. Tout au moins jusqu’à ce que les planificateurs commencent à créer de la monnaie pour sauver les débiteurs. Par conséquent nous nous attendions à certaines baisses de prix, comme celui du transport de containers entre la Chine et les Etats-Unis.

Après les cryptomonnaies et le fret sino-américain, le troisième domino qui a récemment chuté appartient à la classe d’actifs des dettes souveraines, qui est la plus grosse des bulles.

Le 31 octobre, le Trésor américain a publié un communiqué qui n’a pas beaucoup attiré l’attention, indiquant que le gouvernement fédéral a rehaussé ses prévisions d’emprunts pour les six mois suivants à 1 280 Mds$, soit 13% de plus que ce qui avait été indiqué en août.

Les déficits sont devenus incontrôlables. L’heure de vérité sonnera lorsque les investisseurs reconnaîtront que le gouvernement américain ne pourra pas honorer ses engagements et devra répudier ses dettes et certaines promesses. Ce sera un choc mondial, mais nous n’y sommes pas encore. Des pays plus fragiles mais pesant moins lourd sur le marché des dettes souveraines (tels que l’Italie ou la France) ouvriront probablement la voie.

Les actifs à choisir pour s’en sortir

Faire mieux que la moyenne dans les marchés tient en deux points.

D’abord, votre stratégie doit être différente de celle des autres. Si vous faites ce que tout le monde fait, vous aurez les mêmes résultats que tout le monde.

Ensuite, vous devez vous efforcer de mettre les chances de votre côté. Ce qui ne signifie pas que vous aurez toujours raison et jamais tort. Cela signifie que lorsque vous aurez raison, vous gagnerez plus d’argent que vous en perdrez lorsque vous aurez tort.

Nous vous conseillons de détenir de l’or. C’est en réalité une spéculation à deux volets. Nous vous suggérons de détenir du cash et de l’or pour des montants équivalents.

Il est très probable que cette spéculation fonctionnera sur les douze mois à venir, quelle que soit l’évolution des marchés financiers.

Premier scénario : la Fed panique d’ici quelques jours, semaines ou mois, en raison d’une récession et de la menace d’un krach. Elle recommence à injecter des liquidités sur les marchés. Le dollar baisse sur ces annonces et l’or pulvérise de nouveaux records.

Deuxième scénario : la Fed s’obstine dans sa lutte contre la hausse des prix de la vie courante. Les taux d’intérêt continuent à monter et les bons du Trésor américain continuent à être vendus. L’or chute, puisque les taux d’intérêt réels (prenant en compte l’inflation) augmentent, mais le dollar s’envole vers de nouveaux sommets.

Troisième scénario : les éclatements de bulles se succèdent de plus en plus rapidement, les ventes augmentent et les investisseurs se ruent vers les actifs refuges : l’or et le dollar s’apprécient.

Dans ces trois scénarios, la double spéculation or-dollar fonctionnerait très bien au mieux et protégerait votre pouvoir d’achat au pire.

Ce qui paraît très improbable serait la chute simultanée de l’or et du dollar. L’or exprimé en dollar a chuté pendant environ deux ans, d’août 2020 à octobre 2022 (avec un rebond début 2022). Dans le même temps, le dollar a connu une hausse majeure. L’or et le dollar vont maintenant plus probablement progresser ensemble que chuter ensemble.

C’est pourquoi nous vous recommandons cette double transaction : de détenir des dollars et de l’or physique. Les dollars vous protègent contre une baisse des prix (au cas où la Fed laisse les marchés financiers s’effondrer). L’or vous protège contre la chute des devises (si les banques centrales se lancent dans une course à la dévaluation).

Un portefeuille qui détient ces deux lignes sera gagnant dans ces deux situations. Il est donc essentiel de détenir les deux.

Pour les liquidités en dollars, vous devez vous renseigner auprès de votre banque. En tant qu’investisseur particulier résident en France, vous ne pouvez pas acheter directement des bons du Trésor américain à six mois qui rapportent maintenant 4,5%.

Mais vous pouvez avoir un compte courant en dollars dans certaines banques (qui ne vous rapportera rien).

Vous pouvez aussi demander si votre banque propose des fonds rémunérés dont le sous-jacent sont des bons du Trésor américains de maturité courte. Vous pourriez dans ce cas obtenir une petite rémunération. Toutefois, votre risque de contrepartie augmente : ce n’est plus un compte courant assimilé à des liquidités que vous détiendrez ainsi, mais un produit financier.

Pour l’or physique, vous pouvez vous adressez à un courtier comme or.fr, ou bien à un spécialiste comme Godot & Fils. Pour de l’or papier, vous pouvez passer par l’un des trackers du prix de l’or qui sont listés sur le liste justetf, par ici.

[NDLR : Retrouvez plus d’analyses sans concession – et des recommandations concrètes qui vous aideront à protéger votre épargne et votre niveau de vie : cliquez ici pour en savoir plus.]