Les GAFAM ont beau sembler attrayants, les raisons de s’en méfier sont nombreuses – surtout quand une alternative plus sûre est disponible…

Pourquoi investir dans les GAFAM (et Netflix) est une mauvaise idée, nous demandions-nous hier ?

Eric Nelson, du fonds Servo Wealth Management, nous donne sa réponse :

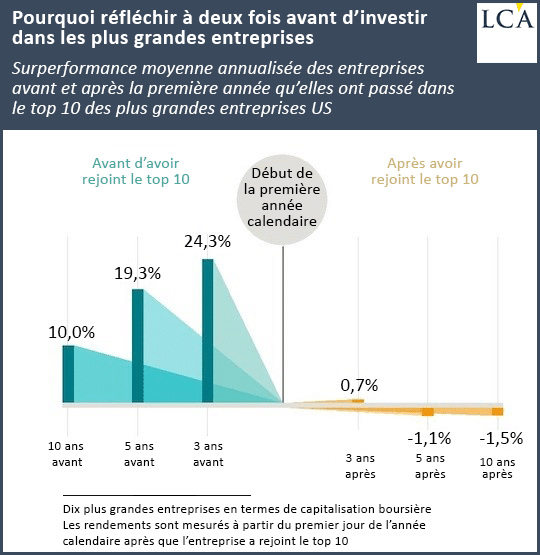

« Le graphique ci-dessous se penche sur les 10 plus grosses capitalisations du marché, et remonte jusqu’à 1920. La liste change régulièrement : les grands gagnants quittent le podium et laissent la place à de nouvelles entreprises (il y a quelques années encore, Exxon était la plus grosse entreprise de ce classement, elle n’est aujourd’hui même plus dans le top 10), mais nous pouvons suivre leurs rendements avant et après.

Tant que leurs cours augmentent, les entreprises qui finissent dans le top 10 ont des rendements incroyablement élevés : dans les dix années précédant leur entrée au classement, elles dépassent les performances du marché de +10% par an ; sur les cinq années précédentes, leurs performances dépassent celles du marché de +19,3%, et ce chiffre est même de +24,3% pour les trois années précédentes.

Mais ces rendements spectaculaires ne durent pas. Après avoir atteint le sommet du marché, en moyenne, ces entreprises font moins bien que lui avec -1,1% sur cinq ans, puis -1,5% sur les dix années suivantes. Courir après les actions populaires hier est la recette pour obtenir des rendements plus faibles. »

Voici le graphique en question…

Retour à la moyenne

Les preuves sont indéniables. Comme sur une balance, ce qui monte redescend, et ce qui descend remonte. Les montagnes s’élèvent puis s’effritent… Heureux les doux, car ils recevront la terre en héritage.

Voilà pourquoi nous sommes certain que les puissants d’aujourd’hui seront les doux de demain. Nous ne savons pas précisément quand. Mais nous savons que la roue va tourner.

Les GAFAM ont entamé une « correction ». La plupart des investisseurs s’attendent à ce qu’elle soit temporaire, une petite pause de santé pour leur permettre de reprendre leur souffle.

Peut-être vont-ils effectivement reprendre leur souffle à court terme. Beaucoup, en tous cas, ne manqueront pas de profiter de cette petite baisse pour acheter.

C’est un pari qui a payé pendant des années et des années.

Mais si le terme « retour à la moyenne » a un sens – comme nous en sommes convaincu – les investisseurs dans les GAFAM vont finir par prendre une bonne raclée.

Les choses sont toujours « différentes cette fois »

Vous vous souvenez peut-être de la fin des années 1990… où les choses étaient vraiment complètement différentes ? Vous vous souvenez peut-être de Pets.com… d’Etoys.com… de Webvan.com… de Kozmo.com… et de Go.com.

Les indicateurs habituels de performances (comme la capitalisation boursière) étaient mis au placard. De nouveaux indicateurs – les « visiteurs » et les « clics » – avaient le vent en poupe.

Enfin… pendant un temps.

Aujourd’hui, la valorisation boursière est à nouveau « out ». Les GAFAM s’échangent à plus de 30 fois leur chiffre d’affaires – soit deux fois plus que le PER historique du S&P 500.

On nous dit pourtant que les taux zéro et la faible inflation justifient les évaluations extrêmes que l’on constate aujourd’hui. C’est une théorie omniprésente actuellement – mais aucune théorie ne perdure pour l’éternité.

Elles sont vraies… puis ne le sont plus.

Nous sommes convaincu que ce jour viendra. Bien sûr, nous ne savons pas quand. Mais lorsque ce jour terrible viendra, nous pensons que les GAFAM rejoindront les doux. Rappelez-vous de ce qu’affirmait M. Nelson, cité plus haut :

« Après avoir atteint le sommet du marché, en moyenne, les entreprises au sommet font moins bien que le marché (-1,1%) sur cinq ans, puis -1,5% sur les dix années suivantes. »

Si les GAFAM sont destinés à décevoir… peut-être pouvons-nous vous suggérer une transaction qui dépasse les performances ?

Dormante, mais pas morte

La déflation profite de son quart d’heure de gloire, c’est vrai – en tous cas selon les chiffres officiels. Mais les graines de l’inflation ont déjà été plantées. La Fed les a semées, et un jour, elles finiront par sortir de terre… comme des ronces tentaculaires.

« La transaction la plus contrarienne, dans les années 2020, sera de parier sur une inflation à long terme » affirme Michael Hartnett, à la Bank of America.

Il voit dans sa boule de cristal des éclairs de théorie monétaire moderne, de revenu universel de base et une période dorée pour les matières premières… entre autres.

Bien sûr, nous ne voulons pas dicter une conduite à quiconque – même si nous vous suggérons parfois de pencher dans une direction donnée – ou d’en éviter une autre.

Nous nous contentons d’accrocher un petit billet au panneau d’affichage communautaire… puis de quitter les lieux. Vous pouvez choisir de vous arrêter pour le lire… ou poursuivre votre chemin… c’est à vous de voir.

Mais si l’inflation explose cette décennie, pouvons-nous nous permettre de vous suggérer… d’acheter de l’or ?