La Bourse n’a désormais plus qu’un très lointain rapport avec l’investissement – en fait, elle lui fait même concurrence, nuisant à l’économie réelle… et aux investisseurs eux-mêmes.

Investir ce n’est pas acheter en Bourse. L’investissement boursier, c’est un abus de langage, une mystification.

Acheter un morceau de papier qui est la contremarque soit d’une action d’entreprise soit d’une dette d’entreprise, ce n’est pas investir. C’est simplement acheter un morceau de papier à quelqu’un d’autre sur un marché et lui donner du cash.

C’est un abus de langage, un de ces abus de langage familier du système pour cacher ce qu’il est.

La Bourse n’a qu’un rapport de plus en plus lointain avec l’investissement. J’irais jusqu’à dire qu’elle est devenue un concurrent pervers de l’investissement, ne serait-ce que par le jeu scandaleux, mais logique, des buybacks – les rachats, par les entreprises, de leurs propres actions.

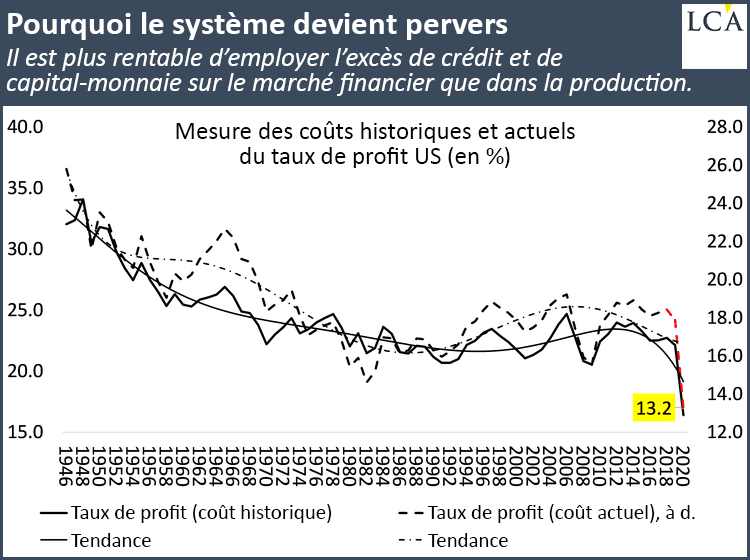

Les buybacks sont de l’anti-investissement puisqu’ils consistent, pour une société, à racheter son capital plutôt qu’employer ses fonds ou son crédit pour s’équiper et se développer. Ils sont la pratique qui permet aux entreprises de s’opposer à la baisse de profitabilité du capital en le raréfiant.

Les buybacks sont le produit de la tendance à la baisse de la profitabilité du capital ; ils sont une forme de grève du capital pour empêcher la chute du taux de profit.

Grève du capital

On reconnait là la dialectique qui fait basculer la Bourse : d’institution dont la fonction est de financer les investissements, elle s’est inversée et est devenue l’institution qui réalise la grève du capital, c’est-à-dire le malthusianisme de l’investissement.

La Bourse s’est vidée de son contenu et de sa fonction objective. Au lieu de mettre à disposition du capital-risque pour financer les investissements productifs, elle est devenue une alchimie qui permet de créer du capital fictif par la rencontre :

1) d’une théorie idiote de la valeur ;

2) d’un excédent de monnaie en quête d’emploi ;

3) d’organes financiers dédiés et équipés pour la spéculation.

Le capitalisme inversé en est arrivé au point où, par le bais du jeu des IPO et du capital-risque, il fabrique les fonds propres… à crédit et même avec du crédit au jour le jour. Que voilà de la belle alchimie !

Pire que le casino

Finalement la Bourse est devenue pire que le casino dont parle Keynes ; elle est l’ogre qui demande sans cesse plus d’aliments, l’ogre qui dévore et menace de s’effondrer et de réaliser le fameux risque systémique dont toutes les élites ont peur.

La Bourse, d’intermédiaire, d’interface avec l’économie productive, n’est plus qu’un système de loterie qui désigne les gagnants sur les écarts de cours/prix. La Bourse est une colossale dérivée de dérivée devenue folle au point de nier sa fonction d’allocation intelligente du capital-monnaie vers les emplois les plus efficaces et de pratiquer l’anti-sélection de « l’investissement passif ».

La Bourse en a marre de faire le détour de la production ; c’est trop long, trop risqué, elle préfère faire le détour dans l’imaginaire… des anticipations.

Un Prix Nobel d’économie l’a explicité et démontré il y a quelques années – désolé, j’ai oublié son nom : il n’est pas rentré dans l’Histoire, on n’en a plus jamais entendu parler ! Passé à la trappe, il avait dit des choses désagréables.

Ce Prix Nobel avait osé dire que l’argent suivait la plus grande pente du profit facile et qu’à ce titre, dans un environnement de faible profitabilité et de risques déflationnistes élevés, il était bien plus rentable d’acheter du papier en Bourse et de spéculer que de financer des équipements productifs.

Financer des équipements productifs, c’est risqué, c’est long, c’est presque sale, on a les mains dans le cambouis… tandis que faire de la Bourse, c’est propre, on jouit vite et on peut sortir encore plus vite. Avec l’équipement productif on se coltine le réel, le sang et la sueur, les prolos, avec la Bourse on manipule des signes, des abstractions, des modèles, on combine, et on encaisse.

Tout cela, toute cette perversité est rationnelle ! Eh oui !

Machine infernale

Si vous avez une tendance irrésistible à la baisse de la profitabilité du capital, si vous avez non pas un excès d’épargne, comme le disent les zozos des banques centrales, mais un excès de crédit gratuit tombé du ciel et de création de monnaie, alors le surplus de monnaie et de crédit va sur la Bourse, engendre une rareté, fait monter les titres, crée une performance… et une machine infernale de Ponzi se met en marche, l’argent afflue sans arrêt car les performances passées sont comme la Lorelei au milieu de la rivière, elles attirent.

L’issue de la situation d’impasse actuelle passe, entre autres et pour commencer, par :

– l’arrêt de la machine à produire des dettes fiscalement subventionnées et de l’argent gratuit ;

– la destruction contrôlée civilisée du capital fictif, son euthanasie ;

– la confiscation partielle des très grandes fortunes-papier qui ont été produites par la dérive financière ;

– l’investissement productif réel concret, celui qui produit des vraies richesses sociales ;

– des mécanismes sociaux et politiques qui assurent le fonctionnement d’une économie des besoins d’un côté et, de l’autre, d’une économie du désir et du profit.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]

1 commentaire

Fort judicieuses réflexions dans l’article LA BOURSE, CONCURRENT PERVERS DE L’INVESTISSEMENT. Si l’on pouvait donner la parole à une grande partie des énormes capitaux dormant dans les comptes – tant de particuliers fortunés que d’entreprises diverses – ils diraient qu’ils en ont marre de ne servir à rien d’autre que d’enrichir encore davantage leurs propriétaires au lieu d’être investis dans des projets concrets privés ou publics, plutôt que sur de la spéculation égocentrée. On connait actuellement, notamment avec les crypto monnaies, une dérive sans précédent de « faire plus d’argent » avant tout. Triste conception de la vie en société. De quoi acheter des Ferrari et des Bentley qui ne rouleront quasi jamais, pour parader et rester dans les garages de palais aux revêtements de sol en marbre et robinetteries en or … Et ce pendant que des migrants de pays moins nantis vont se noyer en mer en voulant améliorer leur vie dans les pays industrialisés. Puissent les banques centrales redresser la barre et mettre fin à la spéculation débridée qu’elles ont elles-mêmes favorisé !!!

Seraient-elles donc complice ?