La Deutsche Bank va mal, très mal – et il serait une erreur de croire que sa chute n’entraînera que des dégâts circonscrits… ou que les autres banques européennes vont mieux.

Nous avons vu hier que les autorités européennes ont mis en place des mécanismes de secours en cas d’urgence. Sont-ils efficaces ? A-t-on fait des progrès dans la résolution des problèmes ?

Avant, les autorités improvisaient au coup par coup ; maintenant… elles improvisent au coup par coup !! Vous sentez la différence ?

Avant, on faisait des bail-out pour régler les problèmes d’une banque en difficulté, aujourd’hui on fait des bail-out. [NDLR : le bail-out consiste à renflouer les comptes d’une entreprise pour la maintenir à flot. Il s’est imposé lorsque les Etats ont dû voler au secours de leur système bancaire au bord de l’implosion. En anglais, le terme était d’abord utilisé en aéronautique et désignait l’éjection d’urgence.]

Sur le papier, les Européens se sont doté d’une autre arme, le bail-in, qui a été transposé en loi Sapin 2 pour les assurances-vie. En cas de pertes, cela permet de sauver la banque en ponctionnant non plus le contribuable, mais l’épargnant et le déposant. C’est souvent le même, mais c’est un détail.

Ce bail-in est un tromblon à un seul coup, car ses conséquences ne se limitent pas à la banque en difficulté : elles toucheront toutes les banques de la zone. En effet, pour faire un bail-in, il faut fermer la banque pour éviter que les déposants retirent leur argent.

Mais lorsque vous faites ça, il faut aussi fermer les autres banques du pays car si les gens ne sont pas idiots, ils vont retirer l’argent de leurs comptes. Par extension, ils vont aussi le retirer des banques des autres pays européens. C’est pourquoi les autorités ne l’utiliseront qu’en dernier ressort. [NDLR : le bail-in consiste à se servir directement sur le compte des déposants pour renflouer la banque en défaillance. Depuis le 1er janvier 2016, les comptes clients européens de plus de 100 000 € de dépôts, peuvent être ponctionnés pour contribuer au sauvetage de leur banque.]

Pour ce qui est de la Deutsche Bank (DB), un bank run a déjà commencé : selon les données de Bloomberg, les hedge funds la quittent à raison de 1 Md$ par jour. Pour l’instant, le particulier semble ne pas réagir.

Les positions dérivées de DB sont de 43 000 Mds$. Les économistes ont calculé que 10% de ces positions sont à risque ; les dirigeants de DB estiment, eux, qu’il y a surtout un risque sur la partie longue de ces positions qui se monte à 6 514 Mds$, soit 15% du portefeuille.

Une petite perte sur ces positions est susceptible de creuser la tombe de DB mais pas que !!

Où en sont les banques européennes ?

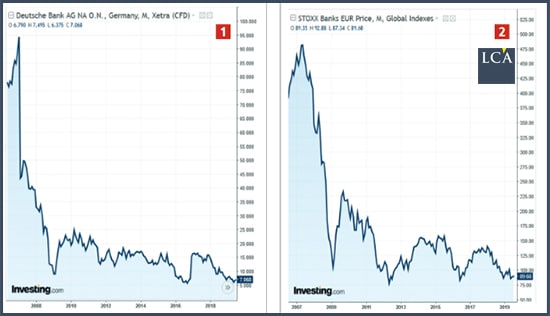

Jetons un coup d’œil à deux graphiques. Le premier est le cours de Bourse de Deutsche Bank depuis la crise de 2008. Le second est un indice qui représente le cours de 29 banques européennes.

Point n’est besoin d’être devin, ou d’être bardé de diplômes, pour se dire qu’il se passe quelque chose de pas très catholique là-dedans. Oups, toutes mes excuses, j’ai dit un gros mot !!

Lorsque le cours d’une action perd 80% à 95% de sa valeur, cela ne se fait jamais sans une bonne raison. Le second graphique nous indique donc que toutes les banques européennes sont plus ou moins dans le même état catastrophique que Deutsche Bank.

Au passage, j’en profite pour indiquer que cet ensemble de banques zombies inclut l’UBS et le Crédit Suisse de nos amis suisses…

En moyenne, chaque banque européenne a des fonds propres d’environ 50 Mds€, un total bilan de 1 500 Mds€, et des positions sur les marchés à terme de 35 000 Mds€ – de quoi largement creuser la tombe de nos économies à tous.

Si l’on s’en tient stricto sensu au ratio prudentiel classique, une banque devrait avoir des fonds propres représentant 10% de ses actifs – ce qui, pour 1 500 Mds€, donne 150 Mds€. Or ils ne sont que de 50 Mds€ parce que, dans leur grande sagesse, les autorités prudentielles estiment qu’un pays ne peut pas faire faillite et donc qu’il est inutile de mettre des fonds propres en face des obligations d’un pays. Même en cas de faillite comme la Grèce.

Les résultats des banques européennes sont presqu’exclusivement dépendants de leurs activités de marchés. Il est donc normal de leur donner une valeur boursière inférieure à leur valeur comptable.

Je l’ai dit plusieurs fois : le modèle bancaire est le modèle économique parfait puisque les pertes sont mutualisées (payées par le contribuable, ou maintenant par le déposant), et les gains sont privatisés (salaires et primes exorbitants pour les salariés des salles de marchés et pour les postes de direction). Les dividendes sont confortables.

Face tu perds, pile je gagne !