Les derniers stress test menés sur le secteur bancaire européen ont été jugés satisfaisants par l’ABE et la BCE, et pourtant la BCE prolonge son soutien.

Les résultats annoncés le 2 novembre 2018 ont amenés les deux institutions à conclure que les mesures imposées aux banques par les régulateurs en vue de les forcer à améliorer le niveau de leurs fonds propres ont été un succès. Elles leur ont permis de « renforcer leur capacité à résister à des chocs importants », selon les mots de l’ABE.

La Tribune rapportait même à l’époque que « Deutsche Bank [à laquelle je consacrerai prochainement une chronique], qui suscitait des craintes après trois pertes annuelles consécutives, ne s’en sort pas si mal avec un ratio [de fonds propres rapportés aux engagements] de 8,14% ».

Aux dernières nouvelles, officiellement, tout va donc très bien.

Pourtant, le cours des banques européennes s’est effondré en 2018, la BCE a annoncé le 7 mars 2019 un nouveau round de TLTRO et les Allemands semblent assez pressés de mener à bien une fusion entre Deutsche Bank et Commerzbank.

Etonnant, n’est-ce pas ? Tentons de voir ce qu’il en est.

L’hypertrophie bancaire européenne

Commençons par justifier l’intérêt que nous portons à notre système bancaire. L’image d’Epinal voudrait que seules des économies atypiques comme par exemple le Luxembourg ou le Liechtenstein souffrent d’un secteur bancaire sur-développé.

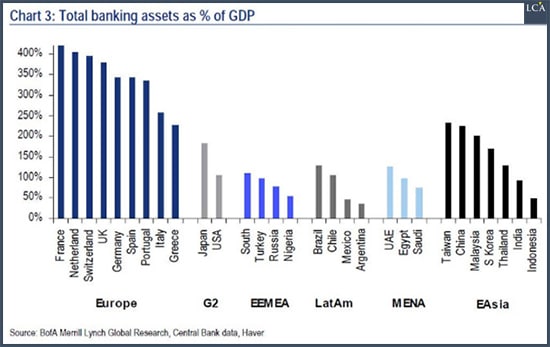

En réalité, il s’agit d’un phénomène largement répandu au sein de l’Union européenne. La plupart des grandes économies européennes, au premier rang desquelles la France, ont un secteur bancaire gigantesque en comparaison de leur PIB, comme l’illustre ce graphique qui date du mois de novembre.

Alors que le secteur bancaire représente plus de 400% du PIB en France et un peu moins de 350% du PIB en Allemagne, il ne se monte qu’autour de 180% du PIB au Japon et à un peu plus de 100% du PIB aux Etats-Unis.

Comme le rappelle Bruno Bertez :

« Il semble bien que cela fait peser un risque important aux contribuables ! D’autant que l’Acte bancaire européen prévoit qu’en cas de défaillance d’une banque, les déposants doivent se voir confisquer une partie de leurs avoirs. Personne n’a voté pour cette hernie bancaire, personne n’a demandé pareille hypertrophie. »

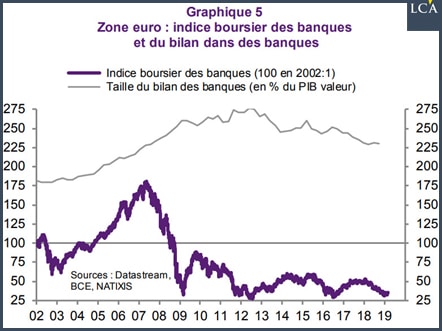

La tendance est cependant à la diminution de la taille des banques par rapport au PIB, comme en atteste ce graphique en date du mois de mars.

Notons qu’en 2012, la situation était effectivement encore plus déséquilibrée.

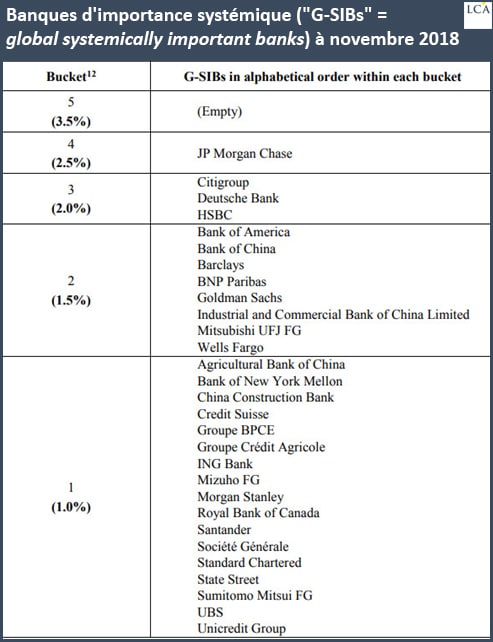

La France est surreprésentée dans la liste des 30 banques trop-grosses-pour-faire-faillite, c’est-à-dire qui menaceraient le système financier mondial en cas de crise majeure.

Quatre banques françaises apparaissent dans la dernière mouture de ce tableau établi chaque année par le Conseil de stabilité financière (Financial Stability Board, FSB) : Société Générale, Groupe Crédit Agricole et Groupe BPCE dans le groupe 1 et BNP Paribas dans le groupe 2.

(Légende : les pourcentages correspondent à la charge de capitaux propres supplémentaires qui incombe aux banques en fonction de leur position dans ce classement. Les institutions dont la santé est la plus cruciale pour l’équilibre du système financier mondial sont donc situées en haut du tableau.)

Ceci posé, pourquoi une telle descente aux enfers boursiers ou, pour poser la question dans les termes de Natixis :

Les bilans des banques de l’Eurozone sont certes plus solides qu’en 2008

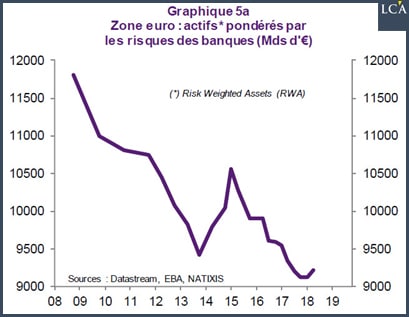

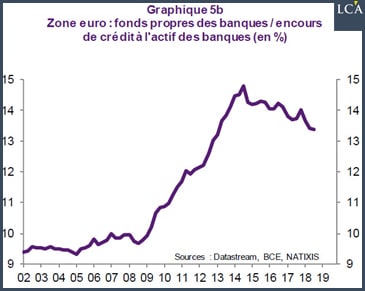

Comme l’expliquait Natixis dans une note du 16 janvier, cela se traduit par « la réduction de la prise de risque (graphique 5a) [et] la hausse des fonds propres relativement à l’encours de crédit (graphique 5b, tableau 1). »

En France, le 18 mars, le Haut conseil de stabilité financière (HCSF) a même « décidé de renforcer ce que les autorités appellent ‘le coussin contra-cyclique’, un matelas de fonds propres imposé aux banques en fonction de leur exposition au marché français ».

Explications de La Tribune :

« En juin dernier, le HSCF avait annoncé un premier ‘coussin’ de 0,25% des actifs pondérés par les risques que les banques devront avoir constitué dans leur bilan d’ici au 1er juillet 2019. Le coussin sera rehaussé à 0,5% à compter d’avril 2020 (la décision sera publiée le 2 avril prochain, après approbation de la BCE) ».

L’idée est de prévenir un éventuel retournement sur le marché de la dette privée française.

Voilà pour les bonnes nouvelles.

Bilans des banques européennes : distinguer la paille et la poutre

Le nouveau round de TLTRO a été annoncé par Mario Draghi le 7 mars, lequel atteste qu’il y a comme un léger souci de « liquidité » (pour être gentil) au sein du secteur bancaire européen. Un problème à grosso modo 700 Mds € à rembourser d’ici 2021… sans quoi ce serait tout simplement le défaut de paiement ou même la faillite.

C’est la troisième fois depuis 2014 que la BCE intervient pour aider les banques européennes. Faute de mieux, Mario Draghi sauve donc une nouvelle fois le secteur bancaire européen en lui permettant de continuer à rouler sa dette, poursuivant plus avant la cavalerie financière.

Voici une représentation graphique de l’estimation de Reuters des montants empruntés par les banques commerciales des différents pays de la Zone euro en 2016, dans le cadre du TLTRO-II (chiffres en Mds€).

Pour le prochain TLTRO, la BCE a indiqué le 7 mars qu’elle reviendra bientôt avec plus de précisions.

On peut donc effectivement voir les choses sous deux angles : soit en considérant que les banques commerciales de la Zone euro ont quasiment doublé leur ratio de fonds propres entre 2008 et 2018 et que c’est une très bonne nouvelle ; soit en considérant que nous avons affaire au « schéma de Ponzi le plus réussi de tous les temps », ce qui est tout sauf une bonne nouvelle.

D’autant plus que se pose également la question des prêts non performants, comme nous le verrons.