Les gens ont peur. Alors ils retrouvent les réflexes d’antan. Lorsque les temps devenaient difficiles, on allait se réfugier dans la pierre. Est-ce une si bonne idée que cela ?

En préambule, il faut savoir de quoi on parle car il y a à peu près autant de marchés immobiliers qu’il y a d’immeubles. Les problématiques ne sont pas les mêmes selon que l’on parle des grandes agglomérations ou des petites, de la capitale ou des autres villes, de l’immobilier locatif ou résidentiel, du professionnel ou du particulier, du très haut de gamme ou d’un bien courant.

L’investissement immobilier peut se faire sous forme pierre ou papier. Les problématiques ne sont pas les mêmes entre ces deux formes. Mais toutes les deux voient leurs prix s’envoler depuis 2000.

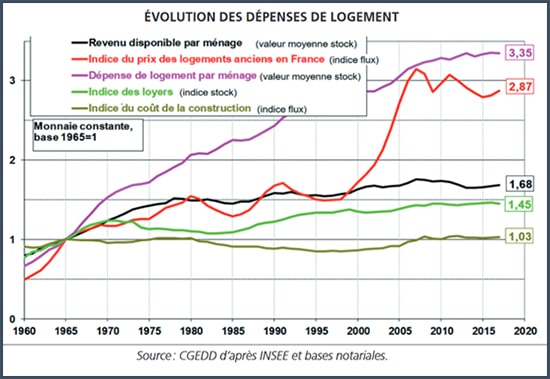

Jusqu’à une période très récente, les revenus des ménages étaient corrélés au prix de l’immobilier, surtout dans les grandes agglomérations, puis les prix se sont envolés tandis que les revenus, défalqués de l’inflation « officielle », au mieux stagnaient. Nous allons nous intéresser principalement à l’immobilier d’habitation.

C’est à partir de 2000 que le prix des logements par rapport au revenu moyen des ménages sort du tunnel dans lequel il évoluait depuis 35 ans et s’envole. Etonnant, c’est à partir de ce moment-là que les banques centrales interviennent avec leurs politiques de taux zéro et d’inondation de liquidités, et leurs relais, les banques commerciales et leur modèle économique.

Pourquoi cette bulle immobilière ?

Cette envolée des prix depuis 2000 n’a d’autres causes que financières :

- les achats de la part des étrangers non-résidents sont faibles et souvent très localisés ;

- l’envolée du prix des logements ne résulte pas du prix des terrains à bâtir. C’est l’inverse. Le prix de marché d’un terrain est déterminé par le prix des logements existants dans son voisinage. C’est donc la hausse du prix des logements qui a entraîné celle du prix des terrains ;

- le décalage entre la croissance de la demande physique et l’offre proposée compte tenu du rythme de la construction ne peut expliquer l’envolée du prix des logements au niveau national, car les loyers n’ont pas augmenté parallèlement. L’élasticité des prix par rapport au nombre des logements est trop faible. 350 000 logements supplémentaires (1% du parc de 35 millions de logements) réduiraient le prix des logements de 1% à 2% seulement. Le nombre de logements vacants augmente depuis 2006, et le solde construction moins nombre de ménages augmente depuis 2007 alors que le desserrement des ménages (nombre de personnes par ménage 3,2 en 1960 à 2,3 aujourd’hui) s’est poursuivi au même rythme ;

- l’augmentation des coûts de construction ne joue pas dans le prix de vente du logement ;

- les aides au logement ont un effet inflationniste mais cela ne peut pas expliquer l’envolée des prix de 2000 à 2007 puisque durant cette période elles sont restées stables, à 1,7% du PIB. Alors qu’elles ont augmenté à 1,9% du PIB entre 2007 et 2013, les prix du logement se sont stabilisés.

Succession d’erreurs aux Etats-Unis…

En revanche, les politiques économiques et l’action des banques centrales ont eu un effet inflationniste massif.

Tout commence par une succession d’erreurs aux Etats-Unis :

- l’injection massive de liquidités dès 1998 au moment de la crise asiatique qui a nourri la bulle internet mais pas seulement ;

- l’injection de 2001, après les attentats du 11 septembre, suivie d’une remontée très lente des taux d’intérêt ;

- l’arrivée de Bernanke à la tête de la Fed qui stoppe la hausse des taux en 2006 et ne voit pas du tout le mur des subprime L’idée était que tous les Américains devaient être propriétaires. Les banques s’étaient donc mises à prêter à des ménages qui n’avaient pas les moyens de rembourser. Lorsque la récession arrive, alors que les taux de marge avaient commencé à baisser dès la fin de 2006, les entreprises réagissent très vite en licenciant. Les ménages privés de salaires sont incapables de rembourser, la crise des subprime démarre, le marché immobilier s’écroule, les maisons sont saisies par les banques, beaucoup d’Américains se retrouvent à la rue.

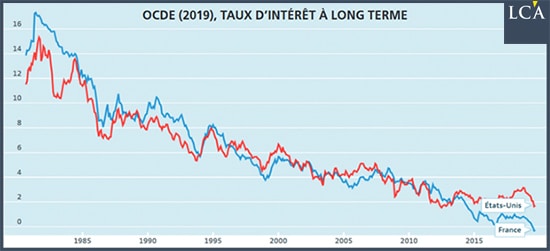

Pourquoi vous parler des Etats-Unis alors que mon propos est plutôt l’immobilier en France ? Parce qu’au niveau des taux, les Etats-Unis sont le marché directeur et que les capitaux circulent sans notion de frontières (cf. graphique ci-dessous).

La crise de 2008 donne le coup d’envoi, pour toutes les banques centrales, d’une impression monétaire débridée et l’indice global repart de plus belle.

Notez l’écart des taux qui se creuse entre la France (et l’Europe) et les Etats-Unis ces dernières années. Il faudra bien que cet écart se comble dans un sens ou dans l’autre à moins de faire sauter la mondialisation. Et comme les taux ne peuvent pas remonter…

… et conséquences sur le marché immobilier français

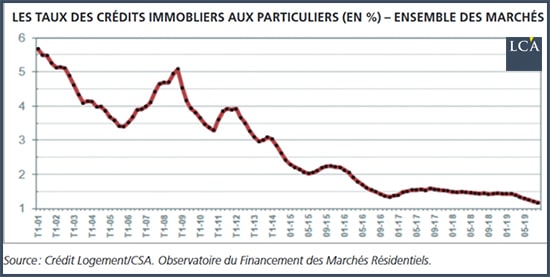

L’emprunt finance une grande partie des achats immobiliers d’autant que les revenus ne suivent pas la hausse des prix. Les taux d’intérêt baissant, la charge est allégée. La durée des emprunts s’allonge, diminuant le poids des mensualités. Les banques financent jusqu’à la totalité de l’achat, y compris parfois les frais de notaire.

Les banques préfèrent jouer sur les marchés financiers plutôt que de prêter à l’économie réelle car elles utilisent beaucoup de levier ce qui leur permet de gagner énormément d’argent tout en prenant très peu de risques. En effet, l’essentiel de leurs opérations sont collatéralisées par des obligations d’Etats parfaitement liquides et peu risquées (du moins le croient-elles).

Prêter pour l’achat d’un bien immobilier est moins intéressant car moins rémunérateur même s’il est peu risqué car, en cas de non-remboursement, la banque peut saisir le bien et espérer en le revendant récupérer au moins une partie de la somme prêtée.

Ce qu’elles aiment le moins est évidemment de prêter aux entreprises car, en cas de non-remboursement, la perspective de se retrouver à vendre quelques vieux ordinateurs, des meubles de bureaux et quelquefois des machines qui n’intéressent personne ne les passionne pas.

L’immobilier locatif est affecté par la baisse des taux puisque les investisseurs, à partir d’un certain niveau, arbitrent des obligations d’Etats qui ne rapportent plus rien pour un investissement locatif qui est un peu plus rémunérateur.

Les investisseurs sont aussi conscients qu’il vaut mieux détenir des actifs réels plutôt que du papier. S’il y a bulle sur l’immobilier, la bulle est bien plus énorme sur la dette, ils font donc un arbitrage de bulle, ce n’est pas très malin.

Pour le primo-acheteur de résidence principale, la baisse des taux d’intérêt n’a compensé qu’en partie la hausse du prix des logements. Pour acheter le même logement qu’en 2000, il doit emprunter sur 20 ans, contre 15 ans auparavant.

Depuis mi-2015, la baisse des taux et l’allongement de la durée des prêts compensent la hausse du prix des logements par rapport au revenu dans certaines zones pour certains types de biens. La baisse des taux a donc bénéficié aux vendeurs, et non aux acheteurs qui ont doublé leur dette immobilière.

On a donc assisté à un transfert d’argent des acheteurs vers les vendeurs, des petits patrimoines vers les gros patrimoines, des moins de 56 ans vers les plus de 56 ans, des actifs vers les retraités.

Faut-il pour autant tirer un trait sur la pierre ? Rendez-vous demain pour un autre son de cloche…