Il est peu probable que, le jour où ils auront perdu la confiance des marchés, nos banquiers centraux laissent l’activité économique s’effondrer sans vouloir réagir. Que feront-ils ?

Avertissement : cet article – comme le précédent – comporte des propos et des images pouvant heurter la sensibilité des épargnants-contribuables les plus jeunes.

Dans cet article qui vient conclure (temporairement) notre série sur la crise, je vous propose de passer en revue les différentes options qui se présenteront à nos dirigeants le jour où les intervenants retireront la confiance qu’ils portent aux banques centrales.

« Taxer les épargnants pendant plusieurs décennies »

Le titre ci-dessus est entre guillemets car il s’agit des mots choisis non pas par votre serviteur mais par l’équipe de recherche de Patrick Artus, dans cette note du 16 janvier.

L’idée est la suivante :

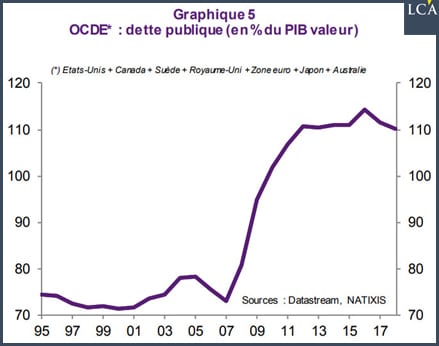

« Si les taux d’intérêt n’étaient pas aujourd’hui anormalement faibles par rapport au taux de croissance, la solvabilité budgétaire des pays de l’OCDE (dans leur ensemble) ne serait pas assurée. Cette question se pose alors que le fonctionnement contemporain des marchés du travail a fait disparaître l’inflation, et donc que la taxe inflationniste ne peut pas être utilisée pour réduire les taux d’endettement public. Pour éviter un défaut sur les dettes publiques, la seule stratégie est alors celle utilisée aujourd’hui :

- les banques centrales maintiennent durablement des taux d’intérêt inférieurs à la croissance, c’est-à-dire la répression financière et la taxation des détenteurs de dette publiques ;

- cette taxation, progressivement, réduit les taux d’endettement publics.

Il faut alors comprendre que pendant plusieurs décennies, dans les pays de l’OCDE, il y aura taxation (non mesurée dans les chiffres officiels de la pression fiscale) des épargnants visant à éviter un défaut sur la dette publique. »

N’y voyez pas un plaisir sadique de ma part, mais vu que Natixis propose ensuite une analyse chiffrée de la situation, il ne me semble pas inutile d’en partager avec vous la substantifique moëlle.

Compte tenu du niveau actuel de la dette publique dans les pays de l’OCDE (110%), Natixis estime que « la seule stratégie aujourd’hui disponible pour éviter un défaut sur les dettes publiques de l’OCDE est de maintenir cette taxation pendant 20 ans », ce qui permettrait de revenir à un niveau d’endettement à 60% du PIB.

La banque précise ensuite :

« Le coût de cette politique est bien sûr l’ensemble des distorsions (investissements inefficaces, risques de bulles sur les prix des actifs) associées au maintien de taux d’intérêt anormalement bas ».

Probabilité de ce scénario : très élevée. J’entends par là qu’il est très probable que les banques centrales poursuivent sur leur lancée. Il n’est cependant pas dit que la réalité se conforme au velours sur lequel joue Natixis dans ses modèles de prospective.

Une nuée de bombes à retardement autres que les dettes publiques ne demandent en effet qu’à être déclenchées d’ici les 20 prochaines années.

Prenez par exemple le retour de l’endettement des ménages, et voyez comment la Chine a mis en branle sa technostructure en vue de gérer ce problème.

La dictature du peuple ne laissera pas passer une nouvelle bulle de l’endettement privé !

J’ai déjà eu l’occasion de vous raconter comment la Chine prend depuis 2016 des allures de dystopie technologique à la Black Mirror, avec le scoring comportemental ou « note de crédit social » à la sauce communiste.

Sachez que ce programme fait l’objet d’une nouvelle expérimentation dans la province de Hebei, en périphérie de Pékin.

Numerama explique son fonctionnement :

« Pensée comme une application de l’écosystème WeChat, géant de la messagerie en Chine, cette application fait flasher votre smartphone quand elle détecte que vous êtes à 500 mètres d’une personne catégorisée comme ‘mauvais payeur’. […] L’application vous proposera une carte pour géolocaliser cette personne avec précision. Elle révélera ensuite le nom de la personne, son numéro d’identification national et les raisons de sa présence dans la liste des personnes endettées qui ne peuvent ou ne souhaitent pas payer leurs dettes. La dernière étape est évidente : le gouvernement chinois encourage les citoyens à dénoncer ces personnes directement depuis l’application s’ils estiment qu’ils ont de bonnes raisons de croire qu’ils pourraient payer leurs dettes. »

Le « debt shaming », rien de tel pour « créer un environnement socialement fiable », comme l’expliquait au mois de janvier la Haute cour du peuple de Hebei.

Réjouissez-vous camarades, d’autres fonctionnalités inédites nous attendent d’ici la mise en place de la forme finale du programme, laquelle est prévue pour 2020.

Mais refermons cette parenthèse asiatique pour en revenir à la situation mondiale, avec un troisième scénario.

Retour à la tradition hébraïque avec le dépoussiérage du jubilé

Comme l’explique Simone Wapler, en bonne logique, « tout ceci se terminera par une crise de confiance et une nouvelle crise monétaire et financière d’une ampleur sans précédent (puisque la tromperie a été d’une ampleur sans précédent). »

Que ce soit sur le web financier francophone ou anglophone, on trouve d’ailleurs de plus en plus de référence à la Bible.

Depuis 2013, Simone Wapler a repopularisé le terme de « jubilé » auprès de ses abonnés.

L’année passée, dans sa synthèse de l’histoire monétaire mondiale, elle vous en rappelait les origines :

« Pour éviter les troubles sociaux qui résulteraient d’une croissance immodérée de la dette, Hammurabi prévoit dans son code – le premier de l’humanité – de limiter la durée d’esclavage à trois ans. La capacité d’endettement est ainsi contrôlée de façon rudimentaire. Par la suite, les Hébreux, qui ne pratiquaient pas l’esclavage entre eux, introduiront la pratique du jubilé : tous les 50 ans, toutes les dettes sont remises et les hypothèques levées, ce qui régularise le cycle du crédit. »

Plus récemment, Jean-Jacques Martin, ancien cadre de la Banque de France ayant rejoint à sa retraite l’Institut des Libertés, estimait lui aussi que cette pratique millénaire pourrait bientôt être remise au goût du jour :

« Il est fort à parier que la prochaine récession conduira à des mesures en ce sens qui, sans parler d’effacement, mettront en œuvre des mécanismes de rééchelonnement qui y ressemblent. »

Probabilité de ce scénario : très élevée.

Vers le grand retour des actifs réels ?

Quid de l’évolution des grandes classes d’actifs si ce dernier scénario venait à se réaliser ? Comme vous vous en doutez, une restructuration mondiale des dettes implique des gagnants et des perdants.

Les perdants seront ceux qui détiendront de la dette sous toutes ses formes. Par conséquent, « pour vos actifs… fuyez le passif ! », pour reprendre la formule d’Henri Regnault.

Et pour le reste ? Vous vous souvenez peut-être du graphique ci-dessous, que j’ai partiellement commenté dans un précédent article. J’aimerais vous faire part d’une observation supplémentaire.

Les grandes crises du XXème siècle ont toutes vu le prix relatif des actifs tangibles exploser par rapport à celui des actifs financiers. C’est le cas de la Grande dépression, de la Seconde guerre mondiale et de la période de forte inflation des années 1970.

Notez que la « grande crise financière mondiale » de 2007-2008 n’a pas occasionné un tel recalibrage. A voir l’évolution de la courbe bleue au cours des années qui ont suivi, on constate qu’elle a même eu l’effet inverse : entre 2007 et 2018, le prix des actifs réels a quasiment été divisé par deux par rapport à celui des actifs financiers (on est passés d’environ 30% à environ 15%). Il n’y a donc pas eu de véritable purge au niveau des actifs financiers suite à cette crise.

Voilà qui explique pourquoi nombre de commentateurs estiment que nous ne sommes en fait jamais sortis de cette crise dont nous vivons aujourd’hui l’extension et dont nous vivrons demain la conclusion.

Lors de la prochaine secousse d’envergure, on peut donc s’attendre à ce que les marchés actions et obligations boivent très sérieusement la tasse. C’est la loi de Bill Bonner selon laquelle « une correction est toujours à la hauteur de la tromperie qui l’a précédée ».

Ce principe fonde notre « stratégie en or massif pour les nuls » — sans oublier que « en cas de grand jubilé, l’or est le seul actif liquide qui ne soit pas de la dette ».

Quid du bitcoin ? Il s’un agit d’un actif financier et de l’actif fiduciaire par excellence. S’il est toujours de ce monde lorsque la crise se précipitera, connaîtra-t-il le même sort que celui qui attend les autres actifs financiers ? Rien n’est moins sûr.

En tant que « tentative de monnaie immatérielle privée dont les registres sont décentralisés et dont les unités de comptes sont limitées », comme le rappelle Simone, il pourrait lui aussi faire office de valeur refuge lorsque les monnaies étatiques perdront en crédibilité.

Lors de la prochaine crise, le biitcoin pourrait donc faire figure d’exception et échapper à la grande reconvergence des actifs réels et des actifs financiers.

[NDLR : Pour savoir comment investir dans les cryptomonnaies, tout est ici.]