La chute du yen nous montre ce qu’il va advenir de toutes les devises majeures... y compris le dollar et l’euro.

Presque personne ne parle du Japon et de l’effondrement du yen. Cette monnaie a touché un plus bas de vingt ans, et chute fortement depuis trois semaines face au dollar. Mais le dollar lui-même chute également : son pouvoir d’achat en énergie et autres matières premières baisse. L’inflation des prix à la consommation étant désormais importante aux Etats-Unis, nous assistons à vrai dire à une baisse du dollar, par rapport à tous les biens et services.

Pour mesurer l’ampleur de la chute du yen, il faut comparer sont prix à celui de la seule monnaie tangible : l’or.

Voici un graphique qui représente l’évolution du prix du prix du yen en or sur cinq ans. Nul besoin d’être expert en analyse technique pour comprendre qu’il se passe quelque chose.

En cinq ans, le yen a tout simplement perdu la moitié de sa valeur en or.

Si notre interprétation est correcte, le yen nous montre ce qu’il va advenir de toutes les devises majeures, y compris le dollar ou l’euro. Certes, le yen baisse car la Banque du Japon le souhaite. Mais c’est une dévaluation qui va devenir générale.

La dévaluation : la seule issue

Durant ces vingt dernières années, les banques centrales ont gonflé une bulle mondiale de crédit, provoquant une inflation de tous les actifs financiers (actions et obligations, principalement).

Les gouvernements sont maintenant alourdis par tellement de dettes que leur seule façon de s’en sortir est de faire défaut. Soit un défaut pur et simple (c’est-à-dire en arrêtant de payer les intérêts ou le principal, comme le Liban il y a deux ans), soit un défaut larvé. Les gouvernements qui ont la main sur la création monétaire préfèrent toujours le défaut larvé, qui consiste à rembourser dans une monnaie dévalorisée par l’inflation.

Le yen est le premier domino à tomber. Bientôt, d’autres grandes devises suivront : le dollar, la livre sterling, l’euro, le yuan, le dollar de Hong Kong, les dollars canadien et australien… Toutes vont être dévaluées, une par une. Ces monnaies pourront changer de valeur relative, les unes par rapport aux autres. Mais toutes perdront de la valeur en or.

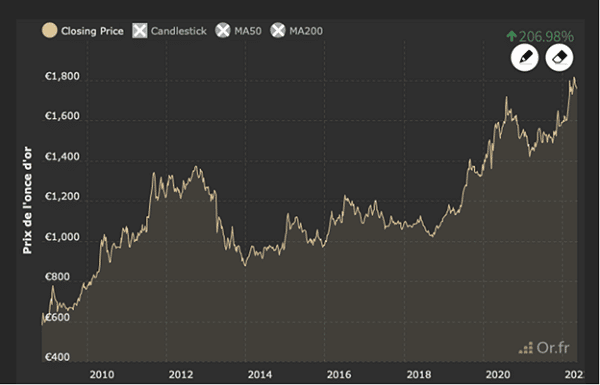

L’euro pourrait être le prochain sur la liste. Regardez le graphique ci-dessous, qui montre la valeur de l’or en euro.

Comme vous le voyez, l’or a déjà dépassé son sommet de 2020.

Gardez bien à l’esprit qu’en 2012, lors de la « crise de la dette de l’euro » consécutive à la crise financière de 2008, Mario Draghi, à la tête de la Banque centrale européenne a dit qu’il ferait « tout ce qu’il faut » pour sauver la monnaie unique. L’or cotait seulement 1 400 € au sommet de la crise. La BCE a commencé à intervenir, et l’or est redescendu pour se maintenir entre 1 000 € et 1 200 € jusqu’en 2019.

Puis, la BCE a décidé d’épauler les pays qui ont suivi la politique du « quoi qu’il en coûte » pour gérer la crise du Covid. Aujourd’hui, la BCE n’annonce pas de véritable politique monétaire pour contrer l’inflation dans l’Eurozone. L’histoire de l’euro et de l’or ne fait probablement que commencer…

Trop de dette, pas assez d’épargne

Tous les grands gouvernements du monde sont en faillite latente. Aucun ne l’admettra, mais c’est la réalité : trop de dettes, trop d’engagements futurs qui ne pourront jamais être respectés.

La seule issue dont ces gouvernements disposent pour survivre financièrement sera de maintenir les taux d’intérêt largement en dessous du niveau de l’inflation ou de trouver des prêteurs de gré ou de force pour les alimenter en crédit bon marché. Cette vieille tactique a un nom : la répression financière.

Les taux d’intérêt ont baissé depuis 40 ans partout dans le monde et en 2020, ils ont atteint le plus bas niveau jamais vu en 700 ans.

Ce déclin séculaire et inédit a conduit à gonfler presque toutes les évaluations financières ou les statistiques économiques imaginables : la valeur des actions dans le monde entier, le montant des dettes souveraines, les prix de l’immobilier, le PIB, la consommation d’énergie. Ils ont gonflé la plus grande bulle spéculative de tous les temps.

Mais l’année dernière, quelque chose qui n’aurait jamais dû arriver s’est produit. Les taux d’intérêt ont commencé à remonter. Quand les taux montent, la valeur des obligations chute. Pas seulement la valeur des obligations. Celles de tous les actifs financiers chutent. Le graphique suivant montre l’évolution de la valeur de toutes les obligations du monde. Nous en sommes à 6 400 Mds$ de perte.

Le marché obligataire mondial affiche 6 400 Mds$ de pertes à mai 2022 (voir ci-dessous).

Le catalyseur ? Le premier pic d’inflation en quarante ans provoqué par la « monnaie hélicoptère », l’argent gratuit distribué par les banques centrales directement dans les poches des consommateurs durant la pandémie. Maintenant, les prêteurs veulent être compensés de l’inflation et demandent des taux d’intérêt plus élevés.

Si l’inflation reste élevée (ou augmente encore plus), les taux d’intérêt fixés par les intervenants sur les marchés (au vu des déficits, de la dette accumulée, des dépenses et des engagements) pourraient s’élever bien plus que prévu.

Par conséquent, le recul du marché obligataire n’est que le début de la chute des actifs financiers en général, qui sera encore plus sévère. Comment peut-on s’attendre à ce que le retournement depuis un creux de 700 ans soit une affaire mineure ?

Les taux d’intérêt deviendront un fardeau gigantesque pour les gouvernements. Pas seulement en raison du coût du service de la dette (le fait de payer les intérêts), mais aussi à cause du ralentissement de la croissance du PIB et parce que la chute de la valeur des actifs diminue les rentrées fiscales des Etats. Bientôt, tout le monde évoquera la faillite des gouvernements. Ce qui nous ramène au Japon.

Les monnaies face à la réalité

Le Japon a été précurseur de la politique monétaire « imprimer, emprunter et dépenser ». C’est aujourd’hui le gouvernement le plus endetté du monde, avec une dette publique rapportée à son économie de 252%. Ce n’est donc pas une surprise si le yen est la première devise à craquer.

Bien sûr, la Banque du Japon intervient en utilisant les bonnes vieilles méthodes : créer de la devise, racheter des actifs (essentiellement des obligations) et ainsi verrouiller les taux d’intérêt.

La Banque du Japon a plafonné le taux d’intérêt de l’obligation à 10 ans à 0,25% (l’inflation s’élève actuellement au Japon à 1,2%). C’est le taux le plus élevé que le pays peut se permettre. Mais la perte doit se matérialiser quelque part. C’est donc le yen qui encaisse le choc. Dit autrement, c’est une dévaluation.

Tôt ou tard, les autres grandes économies suivront et tenteront de maintenir la courbe des taux pour protéger les finances de leurs gouvernements. C’est ce que nous appelons la dévaluation généralisée. Finalement, toutes les devises s’effondreront face à l’or.

Ceci n’est pas un contexte favorable à la détection d’actifs financiers quels qu’ils soient et surtout pas à la détention d’obligations.

Notre objectif est de vous aider à protéger votre patrimoine dans l’éclatement de la première bulle mondiale d’obligations souveraines depuis 100 ans.

Si nos hypothèses sont bonnes, notre conseil est simple : éviter toutes les obligations (et bien évidemment les assurances vie en euro), les investissements dont le retour est à long terme, surtout les valeurs dites de croissance et les entreprises zombies (qui ont besoin de taux très bas pour rester en vie). Privilégiez une petite allocation dans des valeurs défensives qui produisent de bons flux de trésorerie.

[NDLR : Retrouvez plus d’analyses sans concession – et des recommandations concrètes qui vous aideront à protéger votre épargne et votre niveau de vie : cliquez ici pour en savoir plus.]

1 commentaire

Le Japon est une société vieillissante.

N’est ce pas, entre autres, un facteur d’augmentation de la dette ?