L’abondance de l’argent liquide serait, dit-on, inexorablement corrélée à la multiplication des activités criminelles. La Suisse dément formellement cette affirmation.

Au cœur de l’Europe, un peuple résiste encore et toujours aux assauts de l’empire de la société sans cash.

A l’écart de la digitalisation globale des moyens de paiement, la Suisse reste férocement attachée à l’argent liquide.

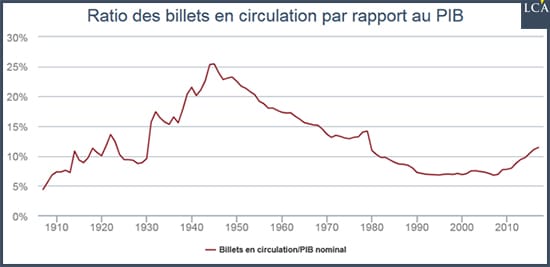

Celui-ci (re)gagne même à nouveau du terrain depuis une dizaine d’années chez nos voisins helvètes. Les billets et les pièces sonnantes et trébuchantes de francs suisses représentaient 11,4% du PIB de la Confédération en 2017, contre 6,8% en 2007, indiquent les données communiquées par la SNB, la Banque nationale suisse.

Pas de raz-de-marée d’infractions

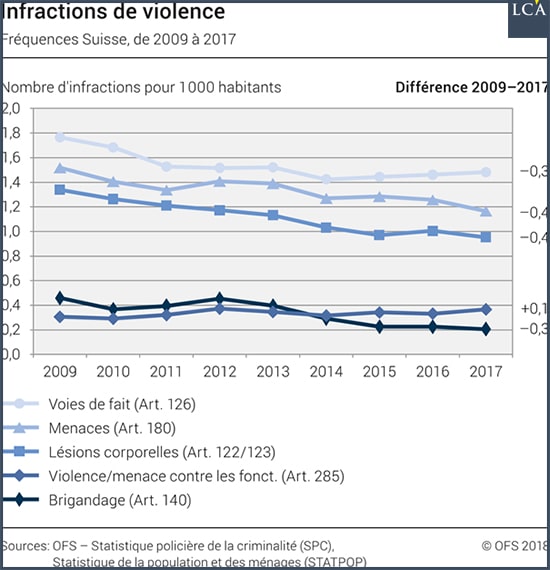

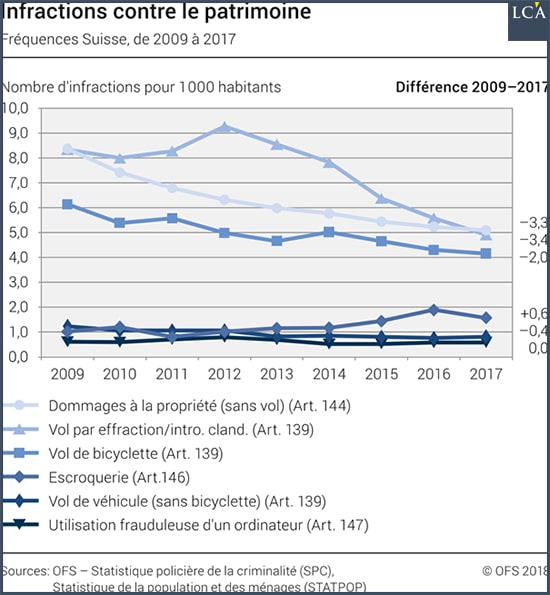

Pourtant, les chiffres des infractions commises en Suisse de 2009 à 2017 ne témoignent pas d’une recrudescence, même timide, de l’insécurité. Ce serait plutôt le contraire, qu’on se penche sur les homicides (stables), les infractions de violence ou encore sur les infractions au patrimoine (en légère baisse).

Et si le blanchiment d’argent des mafias italienne et albanaise n’est certes pas absent du paysage, ses effets se font davantage sentir dans les pays d’origine de ces groupes criminels que sur le sol suisse.

En Suisse, la culture du cash

Y-a-t-il une exception helvétique ? Si en Suisse l’argent liquide résiste si bien à la tendance qu’on pourrait croire inexorable à la numérisation des échanges, on l’explique généralement par un attachement fort de la société aux principes de discrétion et de protection de la vie privée.

Avec, pour corollaire logique, la méfiance envers le pouvoir inquisiteur de l’Etat, dans une confédération très décentralisée, qui a historiquement offert l’asile à de nombreux opposants politiques étrangers, côtoyé des régimes totalitaires à ses frontières, et fait du secret bancaire une spécialité depuis la révocation de l’édit de Nantes en 1685 ayant conduit nombre de Huguenots à abriter leur argent à Genève.

Le paiement anonyme que permet l’argent liquide trouve alors logiquement sa place dans le modèle démocratique et économique helvétique.

Une autre spécificité helvétique, bien plus prosaïque celle-là, justifie cet attachement à l’argent liquide : en Suisse, il est fréquent d’aller régler ses différentes factures au guichet de la Poste, opération longtemps possible uniquement en argent liquide et qui a banalisé le paiement par grosse coupure.

En mai 2016, le Conseil fédéral (gouvernement) a ainsi déclaré que l’utilisation des billets de 1 000 FS (environ 880 €) « fait partie intégrante de la culture du pays », en réponse à une conseillère nationale (députée) qui redoutait que la prolifération de ces coupures ne facilite le financement du terrorisme, le blanchiment d’argent et la fraude fiscale. Le paiement en espèces maximal autorisé est depuis 2016 plafonné à… 100 000 FS (environ 88 000 €), de quoi réaliser encore de généreuses emplettes.

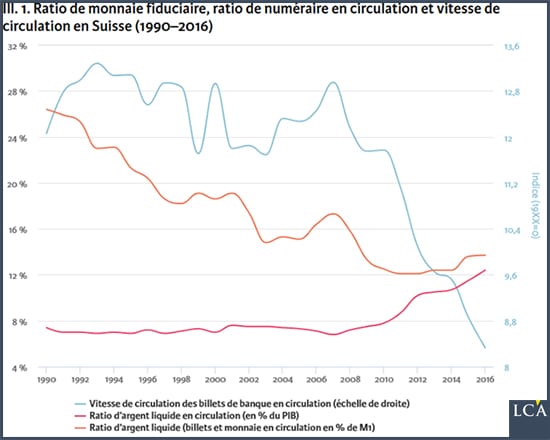

Entre les taux bas et le risque bancaire, le grand retour de la thésaurisation

Mais ce retour au bon vieil argent liquide tient moins à assurer les paiements au quotidien qu’à l’utilisation du numéraire en tant qu’instrument de réserve. Car ce sont surtout les billets de 1 000 FS qui ont progressé : leur valeur globale est passée de 20 millions à plus de 40 millions entre 2000 et 2014, là où les autres coupures restaient stables. A tel point qu’ils représentent désormais 62% de l’encours des billets en circulation, mais… en circulant de moins en moins.

Source : BNS (2017), Tobias Trütsch / La Vie Economique

L’année 2008 apparait vraiment comme celle du basculement vers cette massification de la thésaurisation. Une décennie plus tard, « la part des ménages qui utilise le numéraire [en tant que réserve de valeur] est de 37% », assure une étude de la SNB, et 41% d’entre eux disent en détenir un peu plus ou nettement plus qu’il y a dix ans.

« La demande accrue de billets de banque [depuis 2008] s’explique notamment par la persistance de taux d’intérêt bas. En outre, la crise des marchés financiers et celle de la dette ont rendu la détention de numéraire encore plus attrayante », analyse la SNB, dont le vice-président Fritz Zurbrügg a ainsi expliqué qu' »avec l’éclatement de la crise financière et l’introduction des taux négatifs, les Suisses se sont tournés à nouveau vers l’argent liquide, une tendance qui n’a pas faibli depuis ».

Plus la détention de liquidités est forte, moins une politique de taux négatifs appliquée aux petits épargnants a de chances de porter ses fruits. Les banques commerciales n’ont d’ailleurs pas appliqué de taux négatifs aux déposants, alors que la SNB a réduit son taux directeur à -0,75%. Faut-il y voir un lien direct ? Le professeur d’économie à l’Ecole polytechnique fédérale de Zurich Hans Gersbach a estimé que c’était « très probablement le cas ».

Liquide en attendant la prochaine crise financière

Le recours au numéraire pour sécuriser ses économies est d’autant plus logique dans un pays qui est passé très près, en 2008, de la faillite des banques UBS et Crédit suisse.

des banques UBS et Crédit suisse.

Ainsi, « à l’automne 2008, lors de la crise financière, le numéraire en circulation a progressé de 5 milliards de francs en relativement peu de temps », rappelle la BNS.

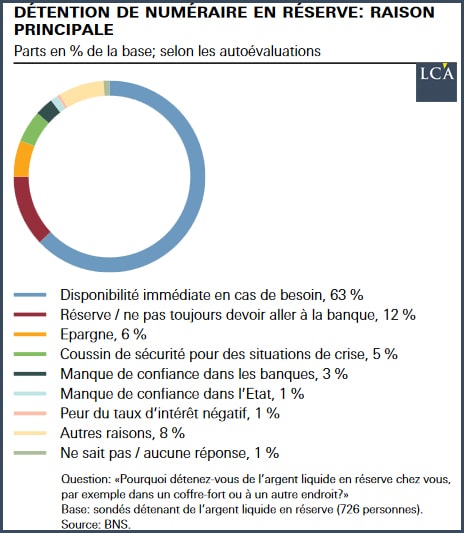

Si aujourd’hui la défiance envers les banques et la peur des taux négatifs sont reléguées en fin de peloton dans les justifications spontanément énoncées par les déposants sondés, c’est sans doute, explique la BNS, parce « le souvenir de la crise financière s’est estompé dans les esprits ». La disponibilité immédiate des fonds est l’argument le plus largement invoqué.

En somme, le regain de vitalité de l’argent liquide se fait sans idéologie et sans passion, loin des tensions et peurs apportées par le tumulte de la crise financière.

En attendant la prochaine piqûre de rappel ? 10 ans après, alors que la Deutsche Bank montre des signes inquiétants de faiblesse, que la dette italienne menace plusieurs établissements européens, que les marchés financiers sont sur un sommet d’actifs si fébrile que le moindre tweet trumpien pourrait déclencher un krach… qui parierait un franc suisse sur un retour des déposants vers les établissements bancaires ?