Officiellement, tout est allé pour le mieux dans le meilleur des mondes en 2019. Sur le terrain, en revanche…

Lors de mes prévisions pour 2019, j’avais pour scénario central une récession au premier semestre qui provoquait une baisse de 30% des marchés, obligeant les banques centrales à intervenir de façon coordonnée et massive pour faire remonter les marchés au détriment de la monnaie.

Que s’est-il passé en réalité ?

Techniquement, il n’y a pas eu de récession, c’est un fait !

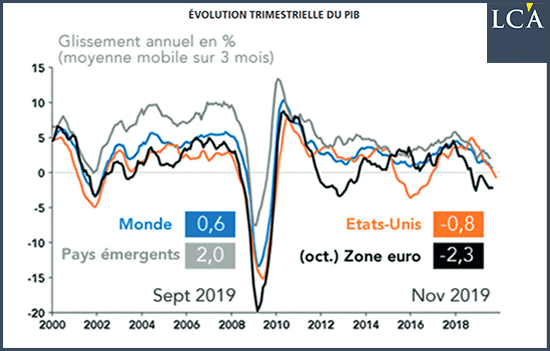

Pourtant, tous les indicateurs montrent le contraire. Que ce soit en Europe, en Asie ou aux Etats-Unis, toutes les données indiquent une récession.

Le Japon et l’Allemagne évitent officiellement la récession en affichant une croissance à zéro. La Chine affiche sa croissance la plus faible à 6% ce qui veut dire que sa croissance réelle est probablement en dessous de 3% malgré les centaines de milliards déversés.

Autre grand pays exportateur, la Corée du Sud a connu une croissance trimestrielle négative au T1 2019 de -0,4%, son pire trimestre depuis 2008. L’investissement en équipement (-12,6% au S1) et les exportations (-9,8% en valeur, -0,8% en volume au S1) notamment ont pénalisé sa croissance. La production industrielle s’est contractée (-2,4% au S1) et le cycle d’investissement en construction, contributeur important à la croissance ces dernières années, continue à s’inverser.

Comment se sont-ils débrouillés pour faire croire à la reprise ?

Vous trouverez une partie de la réponse dans le numéro d’avril du Delamarche en liberté, intitulé « Tutoriel de maquillage économique ». « Je ne crois aux statistiques que lorsque je les ai moi-même falsifiées » disait Churchill…

Une autre partie de la réponse se résume à la plus grande et surtout la plus insensée politique d’open bar de l’histoire.

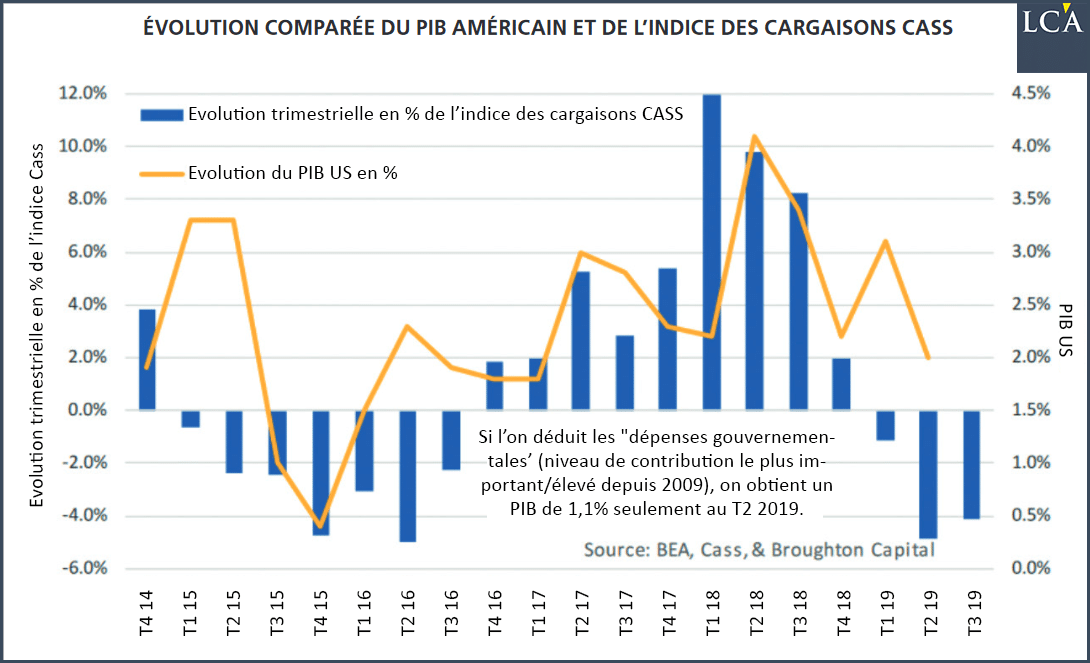

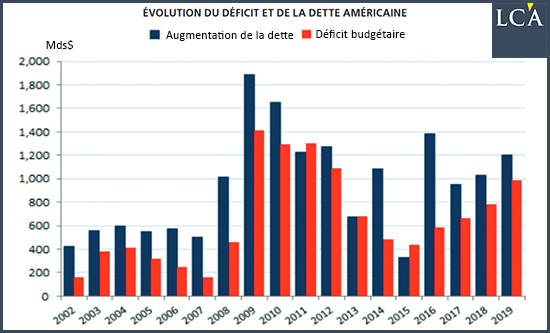

2019 est en matière d’endettement aux Etats-Unis l’année de tous les records. La croissance est achetée à crédit pour un résultat très éloigné de la carte postale que l’on nous vend.

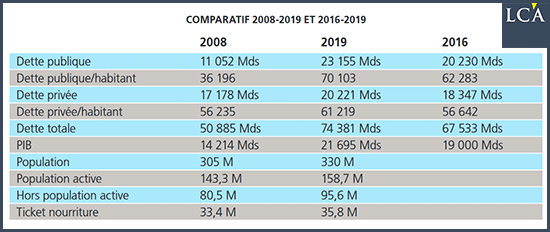

Même si je pense que le trumpisme est économiquement plus intéressant que le macronisme, le redressement annoncé demeure illusoire. En trois ans, entre 2016 et 2019, la dette totale a grimpé de 6 848 Mds$, dont 2 925 pour la dette publique, tandis que le PIB ne montait lui officiellement que de 2 695 Mds$.

Le problème est simple : cette dette ne correspond pas à des investissements. Dans le cas de la dette privée, elle sert au maintien du niveau de vie des ménages. Dans le cas de la dette publique, elle maintient le train de vie de l’Etat. Les entreprises (hors financières) s’en servent pour racheter leurs propres titres.

Je vous confirme donc que la récession a bien eu lieu en 2019, mais que les banques centrales n’ont pas attendu que les marchés la prennent en compte de peur de ne pas pouvoir arrêter l’effondrement du système une fois commencé.

Fébrilité chez les banquiers centraux

Cette fébrilité des banquiers centraux montre la gravité de la situation ainsi que leur faiblesse. Leur seul moyen de lutte est le quantitative easing, qui n’aura qu’un effet limité sur les Bourses et aucun sur l’économie réelle.

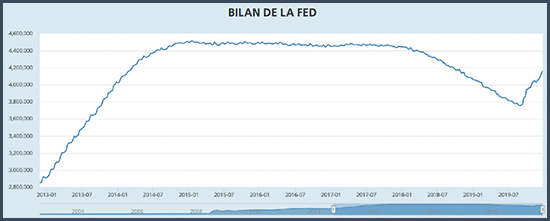

Le bilan de la Fed, qui avait baissé de 900 Mds$ en 12 mois, a déjà repris 45% de cette somme en quatre mois. A ce rythme, il aura retrouvé ses plus hauts à la fin du premier trimestre 2020. Cela ressemble plus à une opération d’assistance respiratoire à des banques en difficulté qu’à une relance quelconque de l’économie réelle.

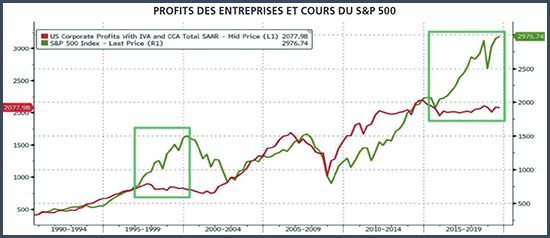

Tant que le bilan de la Fed augmente à ce rythme, n’attendez pas une quelconque baisse des indices américains – même si le profit des entreprises ne suit pas.

Le chef économiste de Deutsche Bank, Torsten Slok, écrit dans son dernier rapport :

« Depuis le QE 4 commencé en octobre, 1% d’augmentation du bilan de la Fed est associé à 1% d’augmentation du S&P 500. »

Car nous sommes bien dans un QE 4, même si M. Powell fait des prouesses sémantiques pour lui trouver d’autres noms.

Le dernier scénario que j’avais envisagé était une mauvaise appréciation de la conjoncture par les entreprises. Cette année encore, les entreprises ont été très occupées à faire monter leurs cours de Bourse plus que leurs résultats.

Pour cela, comme en 2018, il suffit « d’investir » dans l’achat de ses propres titres, de piloter les anticipations des « analystes » et de leur faire une « bonne » surprise lors des publications, d’emprunter de l’argent pour augmenter les dividendes, de continuer de licencier du personnel à temps plein pour le remplacer par des temps partiels moins chers.

Trump et Powell

Un de mes autres scénarios était que Trump faisait arrêter Jerome Powell, l’enfermait à Guantanamo et jetait la clef. Leurs échanges verbaux parfois violents ne sont en fait qu’une comédie bien réglée.

Je ne crois pas une seule seconde à l’indépendance des banques centrales. Powell ne veut pas rester dans les livres d’Histoire comme celui qui a provoqué l’effondrement de l’économie mondiale, il fait donc ce que les banquiers centraux savent faire le mieux : imprimer et jouer la comédie pour faire croire que ça marche.

Nous verrons la suite dès demain.