Les marchés baissent-ils uniquement à cause du Covid-19 ? Et la Fed va-t-elle pouvoir contrebalancer la crise ? Qui en sortira gagnant ?

Vous vous préparez à partir en croisière ? A prendre l’avion ? A aller au restaurant ?

Qui donc tousse à la table d’à côté ? Il n’a pas l’air en forme.

Le Covid-19 est désormais arrivé aux Etats-Unis. Sur CBS :

« M. Trump affirme que le risque pour les Américains reste très bas, mais sa tentative d’apaiser les inquiétudes et de soutenir des marchés nerveux alors que se déroule une année électorale a eu lieu alors même que les autorités confirmaient le premier cas supposé de ‘transmission communautaire’ de la maladie du Covid-19 dans le pays.

Le Centre pour le contrôle et la prévention des maladies (CDC) définit la transmission communautaire comme les cas pour lesquels la source de l’infection est inconnue.

Le Japon a fermé ses écoles. L’Arabie Saoudite a fermé ses centres religieux. L’université de Villanova a demandé à ses étudiants en Italie de revenir chez eux.

Le marché boursier est lui aussi sérieusement affecté…

Ce qui nous fait nous poser une question : et si tout cela n’était qu’une escroquerie géante ?

Et si la partie n’était pas équitable, si les gars de Goldman Sachs avaient un énorme avantage ?

Si M. et Mme Tout-le-Monde ne partageaient pas vraiment les fruits du capitalisme – mais n’étaient que des pigeons achetant ce que les marchés boursiers ne veulent clairement pas pour eux-mêmes ?

Et si les actions ne prennent pas de valeur à mesure que le temps passe ?

Nous avons peut-être des réponses…

Poudre de perlimpinpin à la Fed

Les actions ont tenté de remonter durant la séance d’hier. « Pas terrible », ont dit les vétérans. Ils s’inquiètent de l’absence de rebond : cela suggère qu’il reste des investisseurs souhaitant sortir. Et les vendeurs sont de retour.

Ceci dit, les autorités ont plus d’un tour dans leur sac. Nous n’allons sans doute pas manquer d’avoir des nouvelles de la Réserve fédérale. Elle nous annoncera qu’elle vient à la rescousse.

Comme nous cessons de le souligner, cependant, la Fed ne peut pas vraiment secourir qui que ce soit. Elle ressemble à un charlatan qui ne vendrait que de la poudre de perlimpinpin. Tout ce qu’elle a, c’est de la fausse monnaie.

La poudre de perlimpinpin peut fonctionner, ceci dit… quand les gens pensent qu’elle peut fonctionner. Peut-être que les actions vont rebondir. Remonter. Peut-être même guérir. Qui sait ?

Et voici notre conseil pour devancer la Fed :

Quelle que soit la future baisse des actions… l’or chutera moins.

Si les actions grimpent, en revanche, ce sera parce que la Fed les a fait grimper avec de la fausse monnaie.

L’or grimpera plus.

Que la fausse monnaie (sous la forme d’assouplissement quantitatif, de repos ou de taux ultra-bas) pousse les investisseurs à acheter les creux ou pas, elle rendra toujours la vraie monnaie (l’or) plus précieuse – au moins en termes de fausse monnaie.

Dans le même temps, si la baisse se poursuit, les investisseurs vont inévitablement commencer à se poser de sérieuses questions.

Par exemple : le coronavirus est-il la seule chose causant la correction boursière ? Coûtera-t-il la prochaine élection à Donald Trump ? Quelle sorte de « richesse » a-t-on si les marchés boursiers peuvent s’évaporer aussi rapidement ?

Tenez, nous allons répondre à cette dernière question : de la richesse factice créée par de la monnaie factice…

Le mythe du portefeuille équilibré

Voici un tweet révélateur de Christopher Cole, qui nous donne un petit indice :

« 91% de l’appréciation d’un portefeuille boursier classique sur 90 ans provenait uniquement des 22 années entre 1984 et 2007. Cela était dû à de vastes flux de capitaux de la part des baby-boomers et à la chute des taux d’intérêt (de 19% à 0%). Posez à votre conseiller bancaire la question à 1 000 Mds$ : peut-on le refaire ? »

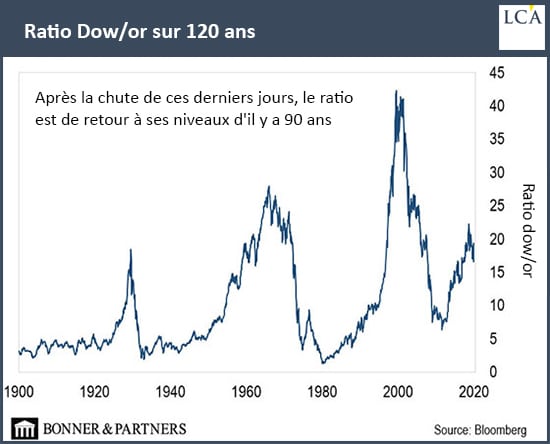

L’idée d’une augmentation longue et constante de la valeur des entreprises est un mythe. Nous pouvons le voir en examinant notre graphique préféré. Il compare le Dow Jones (la fleur du capitalisme américain) à l’or (la monnaie réelle).

Il nous montre que les actions ne grimpent pas encore… encore… et encore. A la place, elles grimpent et elles baissent !

Il n’y avait pas de Covid-19 en 1929, en 1966 ou en 1999… mais il y a eu de grosses chutes. Il y a toujours des marchés haussiers et des marchés baissiers. Les actions commencent à un endroit… elles gravissent des montagnes… dégringolent dans les vallées… et reviennent là où elles avaient commencé.

Il fallait 15 onces d’or pour acheter les 30 valeurs du Dow Jones en 1929. En 1933, il n’en fallait que trois. En 1965, on était passé à 26 ; arrivé 1980, il en fallait moins de deux. Il fallait 41 onces en 1999… et en 2007, le Dow était à nouveau en soldes, à sept onces d’or.

Ces derniers jours, le ratio Dow/or est de retour aux alentours des 15 – exactement là où il était il y a 90 ans. En termes réels, les investisseurs ont donc gagné précisément zéro, si l’on ne compte pas les dividendes.

Ou, pour voir le verre à moitié plein, les investisseurs ont gagné leurs dividendes et rien d’autre. Les dividendes engrangés grâce aux actions du Dow Jones, par exemple, ont atteint en moyenne près de 3%.

Ceci dit, les valeurs du Dow sont les aristocrates du monde de l’investissement. De nombreuses actions ne rapportent pas le moindre dividende – dont quasiment toutes les stars du Nasdaq.

L’idée répandue selon laquelle « détenir un portefeuille équilibré d’actions et d’obligations sur le long terme » fera votre fortune est un mythe. Ce mythe est en train de voler en éclats.

1 commentaire

« 91% de l’appréciation d’un portefeuille boursier classique sur 90 ans provenait uniquement des 22 années entre 1984 et 2007. Cela était dû à de vastes flux de capitaux de la part des baby-boomers et à la chute des taux d’intérêt (de 19% à 0%). Posez à votre conseiller bancaire la question à 1 000 Mds$ : peut-on le refaire ? »

Aux US, pas certains. En asie/Afrique… peut être. Si c’est bien qu’une question démographique.