Les crises sont des choses tout à fait normales. Les autorités fédérales, qui prétendent modérer le cycle économique par des choix anticycliques, ne font que les aggraver.

Deux émotions principales régissent le marché boursier : la cupidité et la peur.

Un professionnel avisé les évite toutes les deux. Il examine la situation comme un médecin le ferait avec un patient. Pas de joie au chevet du malade lorsque la guérison approche et il ne pleure pas à la porte du cimetière lorsque la guérison ne s’amorce pas. Il essaie simplement de comprendre ce qu’il se passe.

Or la grande majorité des opérateurs boursiers sont des amateurs, qui ressemblent davantage au public d’un match de football qu’à des analystes impartiaux. Lorsque leur équipe gagne, ils veulent être dans le stade. Et ils ont peur de manquer quelque chose lorsqu’ils n’y sont pas. Lorsque l’équipe perd, ils restent chez eux. La peur de manquer n’existe plus.

Il est difficile de savoir où nous en sommes dans les jeux boursiers de cette saison. Il y a eu des gains importants – Nvidia à 3,3 billions de dollars ! Mais récemment, il y a eu aussi des pertes décourageantes : les investisseurs de Nvidia ont perdu près d’un billion de dollars en trois semaines. Cette chute a été attribuée à l’intention de la Banque du Japon d’augmenter ses taux d’intérêt. Et nous voyons qu’elle tente de corriger son « erreur ».

Bloomberg rapporte :

« La BOJ envoie un signal pessimiste après la hausse des taux d’intérêt qui a provoqué l’effondrement des marchés

Le vice-gouverneur de la Banque du Japon, Shinichi Uchida, a envoyé un signal fort en faveur de la modération après la volatilité historique des marchés financiers japonais, en s’engageant à ne pas augmenter les taux d’intérêt lorsque les marchés sont instables. »

Les prix ne sont que des informations. Ils nous disent combien une chose « vaut » par rapport à toutes les autres choses que l’on pourrait acheter. Les marchés sont toujours « instables » parce que les informations sur les prix changent en permanence. Il n’y a donc aucune raison particulière pour que la BOJ favorise les prix élevés par rapport aux prix bas… ou la stabilité par rapport à l’instabilité.

Pour autant que nous puissions l’imaginer, la tendance primaire est une confluence d’émotions et d’intelligence, de politiques et de circonstances. Si tout n’était qu’une question de choix politiques, on pourrait penser que les génies des banques centrales auraient déjà trouvé le moyen de la contrôler.

Mais ils se trompent et se perdent comme des brebis égarées. Certaines choses doivent être vécues.

Vous pouvez organiser un rendez-vous. Vous pouvez étudier le profil de la personne… est-ce une photo récente, vous demandez-vous ? Vous pouvez décider du restaurant où aller et de la chemise à porter. Mais vous ne pouvez pas décider de tomber amoureux. Cela doit se produire – ou non – sans que vous puissiez le contrôler.

De même, le prix correct du crédit – le taux d’intérêt en vigueur – ne peut être découvert que par des acheteurs et des vendeurs consentants qui se concertent. Sinon, il est inconnu.

Seules les mauvaises réponses sont possibles

Quel devrait être le taux d’intérêt aujourd’hui ? A tout moment, il n’y a qu’une seule bonne réponse. Mais la Fed ne la connaît pas. Et il existe un nombre infini de mauvaises réponses. Par conséquent, les banques centrales se trompent presque toujours ; chaque choix politique est une erreur.

Le choix de l’erreur est binaire. D’une part, un taux trop bas encourage les emprunts excessifs et la spéculation. D’autre part, un taux trop élevé étouffe les emprunts et les dépenses. D’une manière ou d’une autre, les amateurs seront stimulés par l’avidité ou la peur, qui font naturellement partie de la condition humaine.

En d’autres termes, les hausses et les baisses sont normales. Mais les autorités fédérales, qui prétendent modérer le cycle économique par des choix de politique fiscale et monétaire contracycliques, ne font en réalité que l’aggraver.

Si le choix des erreurs politiques de la Fed est binaire, il n’est pas aléatoire. Si c’était le cas, si la Fed fixait son taux directeur à un niveau trop élevé la moitié du temps, et trop bas l’autre moitié, les erreurs s’équilibreraient d’elles-mêmes. Il y aurait peut-être plus de volatilité sur les marchés du crédit et des actions, mais les taux et les prix finiraient par se stabiliser pour atteindre leur juste niveau.

Hélas, la Fed et les autres banques centrales ont un fort penchant pour la peur de manquer, ou de perdre. Détenue par les grandes banques, la Fed est une créature de Wall Street et de Washington. Elle n’est pas « indépendante ». Ses analystes et ses économistes ne sont pas impartiaux. Ils font tous partie des élites pour lesquelles le système a été créé, et auxquelles il accorde ses faveurs.

C’est pourquoi nous avons une dette nationale de 35 000 milliards de dollars… et le prix de Nvidia est fixé comme s’il valait plus que la production annuelle totale du Royaume-Uni.

Les erreurs sont préjudiciables à la plupart des gens. Mais elles profitent à certains.

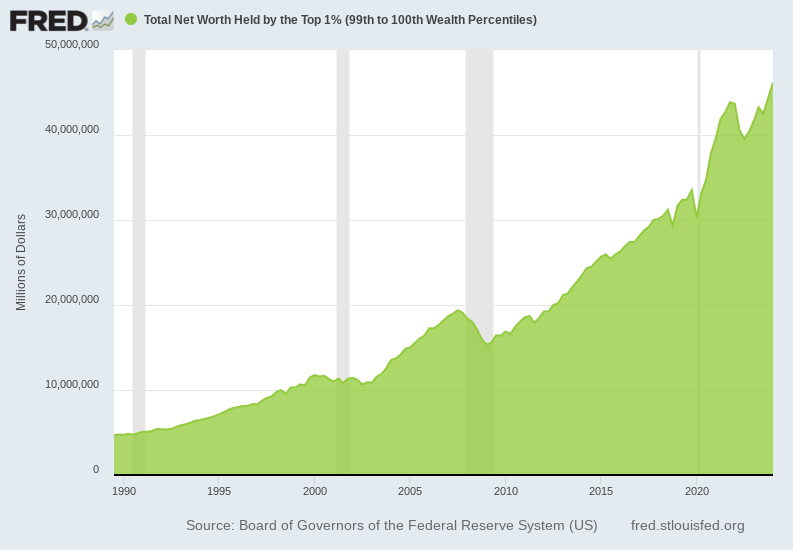

La valeur nette totale des 1% d’Américains les plus fortunés s’élève à 46,1 billions de dollars, contre 4,7 billions de dollars en 1990.

Depuis 1990, les 50% les plus pauvres de la population ont gagné environ 46 000 dollars chacun en richesse domestique. Les 1% les plus riches, en revanche, ont gagné 30 millions de dollars chacun, soit 680 fois plus.