Comment parier concrètement le ratio Dow/or de Bill Bonner ? Un spécialiste s’est lancé dans l’expérience…

Le monde financier se trouve à tout moment soit dans un état d’avidité favorisant la prise de risques, soit dans un état d’aversion au risque… C’est un monde qui oscille entre des phases d’expansion fondées sur des accords gagnant-gagnant et des phases de contraction… des périodes de progrès de la civilisation… et de régression. Soit il progresse… soit il est allé trop loin, trop rapidement et doit faire marche arrière, explique Bill Bonner.

Et, comme l’a montré Bill, le phénomène le plus important dans le monde financier est, bien sûr, la diminution du ratio indice Dow Jones/once d’or.

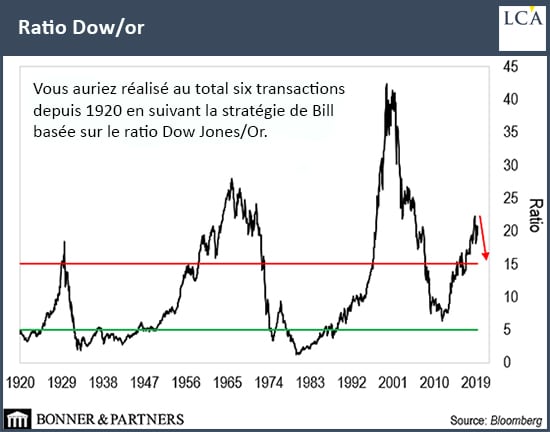

Après avoir atteint un sommet historique à 41 onces d’or en 1999, ce ratio a débuté une longue période de déclin en direction du niveau auquel il finit toujours par revenir : en dessous de quatre.

Appelons ce phénomène la « tendance primaire ». Elle s’est toutefois renversée en cours de route et le ratio a passé les huit dernières années à faire marcher arrière.

Bill a attendu huit ans que la tendance se retourne de nouveau. Huit longues années de fausse monnaie et de hausse des actions.

A présent, nous assistons enfin au retour de cette tendance primaire qui constitue le phénomène le plus important du monde financier aujourd’hui.

A mes yeux – et pour mes propres investissements – il s’agit de l’opportunité de gain la plus importante depuis… eh bien… depuis que j’ai découvert le bitcoin en 2013.

C’est le moment ou jamais de se positionner.

Un retournement récent

Rappelez-vous que la transaction que vous recommande Bill est basée sur un principe simple : achetez les actions quand elles sont bon marché par rapport à l’or (c’est-à-dire quand le ratio Dow Jones/or est inférieur à cinq) et vendez vos actions pour revenir sur l’or lorsqu’elles deviennent trop chères (c’est-à-dire quand le ratio Dow Jones/or est supérieur à 15).

Au cours du dernier siècle écoulé, vous n’auriez réalisé que six transactions. Mais vous auriez obtenu un rendement supérieur à celui d’un investisseur qui aurait suivi l’approche traditionnelle consistant à acheter et conserver ses titres sur le long terme.

Tout est résumé dans le graphique ci-dessous. Le sommet historique atteint en 1999. La hausse à contre tendance des actions face à l’or entre 2011 et 2018. Et si vous observez attentivement, le retournement récent à la baisse.

J’interprète ce retournement récent comme une réaffirmation de la tendance primaire sur ce ratio. Elle est de retour sur les rails, de nouveau en marche vers sa destination ultime (un ratio Dow/or à un seul chiffre).

Le graphique suivant vous donne une vision rapprochée de l’évolution du ratio au cours des 20 dernières années. Il a atteint un plus haut à 22,36 au mois de septembre 2018 avant de repartir à la baisse. Au moment où j’écris ces lignes, il s’élève à 19,5 et j’estime qu’il est sur le point de se diriger vers des niveaux encore beaucoup plus bas.

Pour mettre en pratique ce trade, j’ai acheté un panier diversifié d’actifs liés à l’or et j’ai vendu à découvert des actions pour un montant équivalent.

Bien sûr, si je me trompe et que le ratio Dow/or n’est finalement pas encore prêt à retourner sur sa tendance baissière, le marché nous enverra un signal en réalisant un nouveau plus haut, au-dessus de 22,36.

Mais je suis prêt à parier que cela ne va pas se produire.

Le ratio Dow/or suit en général des tendances claires et de grande ampleur. Une fois qu’il est en mouvement dans une direction donnée, il tend à continuer sur la même trajectoire. C’est l’investissement spéculatif parfait. J’ai d’ailleurs parié une partie de mon propre argent dessus…

Si nous nous trompons, notre perte sera limitée par le stop-loss que nous avons clairement défini. Mais si nous avons raison… c’est le jackpot.

L’or que j’ai « enterré »

Tout a commencé il y a quelques années. Je travaillais au Rwanda quand j’ai reçu une prime de débauchage de mon employeur de l’époque.

J’ai alors investi 90% de la prime dans des pièces d’or. J’avais trouvé une excellente affaire chez Van Simmons, une boutique numismatique de référence. Il s’agissait de magnifiques pièces datant d’avant 1933, particulièrement rare, à vendre pour l’équivalent du prix de leur poids en or, voire un peu moins cher. Et je les ai « enterrés » …

Elles resteront “enterrées” jusqu’à ce que le ratio Dow/or redescende en dessous de cinq, ce qui d’après moi devrait se produire avant la fin de la prochaine décennie.

J’ai utilisé les 10% qu’il me restait pour parier sur la baisse du ratio Dow/or. Voici comment ça fonctionne :

Le ratio Dow/or se situe actuellement à 19,5. S’il grimpe au-delà de 22,36, j’aurai perdu le pari. Je devrai dire adieu à mes 100 000 $.

Mais s’il baisse comme prévu, voici quels seront mes gains :

Si le ratio baisse à 18, j’aurai gagné 100 000 $.

Si le ratio baisse à 16, j’aurai gagné 200 000 $.

Si le ratio baisse à 14, j’aurai gagné 300 000 $.

Et s’il tombe à 10, le niveau auquel j’ai décidé que je prendrai mes bénéfices, j’empocherai 500 000 $ et je clôturerai le pari.

Comme vous le voyez, il s’agit d’un pari binaire extrêmement simple. Si je me trompe et que le mois de septembre 2018 n’a pas marqué le début du retour de la tendance baissière initiale, je perdrai 100 000 $.

Mais si j’ai raison et que le mois de septembre 2018 a bien marqué un point de retournement vers le bas sur le ratio Dow/or, je serai en position d’empocher jusqu’à 500 000 $ de gains.

Si le ratio Dow/or dépasse 22,36, je suis hors-jeu…

Mais comme Dan Denning, corédacteur avec Bill de la lettre d’information The Bonner-Denning Letter, me l’a déclaré récemment : « Ce p’tit gars va continuer de baisser ! »

J’ai totalement confiance dans cette idée. Elle est presque entièrement inspirée du travail de Bill. Mais c’est un trade qui devrait se dérouler sur plusieurs années avant de porter ses fruits.