Les OPA passent et ne se ressemblent pas : la multiplication des opérations de rachat ces derniers temps est-elle une opportunité ou une calamité pour l’investisseur particulier ?

Le projet d’OPA de Veolia sur Suez n’en finit plus de défrayer la chronique. Il faut dire que ce feuilleton tricolore regroupe tous les ingrédients pour faire une formidable histoire politico-médiatique : lutte fratricide entre le n°1 et le n°2 des « services à l’environnement », dossier franco-français qui met en jeu l’Etat-actionnaire, implication d’un tiers (Engie), chantage à l’emploi… tout est là pour que l’opération tourne à la foire d’empoigne.

Bien que ce dossier soit hors-norme par ses enjeux comme par son ampleur (3,4 Mds€ pour les seules parts détenues par Engie), il ne doit pas faire oublier que les OPA sont monnaie courante, et plus particulièrement sur la place parisienne qui s’illustre par un fort dynamisme en la matière.

Ces opérations de prise de contrôle sont le pendant des IPO (introductions en Bourse). Bien souvent, le rachat de la cible est l’occasion de retirer cette dernière de la cote et l’OPA signe la fin de l’aventure boursière. IPO et OPA vont donc de pair, et un investisseur particulier qui se positionne sur un titre pour le long terme le cède souvent à la faveur d’un rachat.

C’est d’ailleurs par ce biais que de fortes plus-values peuvent être faites tout en offrant aux actionnaires de nouvelles perspectives.

Les OPA : plus fréquentes qu’on ne le pense

Ne concernant que les investisseurs déjà présents sur un dossier, les OPA ont généralement un traitement médiatique minimal. Pourtant, leur fréquence ne doit pas être négligée. En 2019, on compte pas moins de 31 offres publiques déposées auprès de l’Autorité des marchés financiers (dont 21 OPA, 6 OPR et 4 OPRA) et 7 offres annoncées et en cours de dépôt au 31 décembre.

C’est donc en moyenne quasiment une OPA par semaine qui a lieu sur la place parisienne. Certaines ont une ampleur mineure et concernent surtout le rachat du flottant d’une filiale par la maison-mère, d’autres conduisent à la formation de géants comme le groupe Total, qui est devenu le fleuron industriel que l’on connaît aujourd’hui en absorbant au fil du temps Petrofina et Elf Aquitaine.

Au cours des dernières semaines, le rythme s’est accéléré. Outre le dossier Suez (sur lequel nous ne reviendrons pas du fait du traitement médiatique déjà conséquent), plusieurs OPA significatives ont eu lieu.

Le 11 septembre, Next Private, une holding contrôlée par Patrick Drahi, a annoncé lancer une OPA sur la maison-mère de SFR, Altice, en offrant 4,11 € par titre en numéraire. L’offre matérialisait une prime de près de 24% par rapport au dernier cours de Bourse, valorisant ainsi la cible environ 2,5 Mds€.

Quinze jours plus tard, c’est Eoden qui jetait son dévolu sur Mint (ex-Budget Telecom). Ici encore, l’offre s’est faite avec une prime de 24% par rapport au dernier cours de clôture, soit 8,05 €.

Toujours en septembre, Iliad a déposé une OPA à 2,2 Mds€ sur l’opérateur télécom polonais Play. Iliad souhaite racheter 100% des actions Play en circulation pour un montant unitaire de 39 zlotys. Cette fois-ci, l’offre a été plus généreuse puisque la prime a atteint 38,8% par rapport au cours de clôture précédent de l’action Play.

Nous ne parlons, avec ces exemples qui mériteraient de faire la une des journaux, que du seul mois de septembre 2020… Alors que la presse généraliste se focalisait sur l’épidémie de coronavirus et semblait réserver ses connaissances en arithmétique au décompte des hospitalisations, ces regroupements d’ampleur avaient lieu en toute discrétion. Ils sont pourtant lourds de conséquence pour notre tissu industriel – et pour les investisseurs particuliers.

Bénédiction ou calamité pour les petits porteurs ?

Les OPA peuvent être du pain bénit ou un coup dur pour les petits porteurs. Il est par exemple fréquent que des offres d’achat aient lieu avec demande de retrait de la cote. Les particuliers n’ont alors d’autre choix que d’apporter leur titre. Même si l’OPA est généralement effectuée avec une généreuse prime, le montant absolu peut sembler faible lorsque les titres de la société-cible ont subi une grosse correction dans les mois précédents.

Le fait que des grosses mains travaillent les titres à la baisse durant plusieurs semaines pour pouvoir faire une offre faussement généreuse est d’ailleurs un secret de Polichinelle. L’opération, même si théoriquement illégale, est d’autant plus facile lorsqu’il s’agit d’une small cap à la valorisation et à la liquidité faibles.

L’OPA sur Mint (qui était par ailleurs au portefeuille de notre service NewTech Insider) est le parfait exemple d’une opération gagnant-perdant pour les actionnaires individuels. L’offre a donné lieu à une véritable fronde des petits porteurs qui, s’estimant lésés par la prime qui ne reflète pas le potentiel de croissance de l’entreprise, s’organisent pour ne pas apporter leur titre et faire front commun contre Eoden.

Toutes les OPA ne sont pourtant pas négatives, loin s’en faut.

Fin 2018, Henri Seydoux lançait par le biais de sa société Horizon une offre publique d’achat sur la société Parrot, spécialiste français des drones, dont il est le fondateur et principal actionnaire. Le 28 novembre, l’homme d’affaires annonçait avoir acquis auprès d’un actionnaire un bloc représentant 9,59% du capital de Parrot. Dans la foulée, la société annonçait alors lancer une offre publique d’achat sur les actions qu’elle ne détenait pas au même prix.

Cette somme de 3,2 € par action représentait une prime de plus de 80% par rapport au dernier cours de Bourse. Cerise sur le gâteau, elle n’était pas assortie d’une demande de retrait de la cote. Les actionnaires pouvaient ainsi apporter leurs titres pour profiter de la plus-value substantielle ou, à leur convenance, les conserver. Près de 10% du flottant a été acquis par Horizon grâce à cette OPA, et les actionnaires qui ont conservé leur position ont pu continuer de profiter du dynamisme de ce dossier hautement spéculatif.

Depuis le 1er janvier, l’action Parrot (EPA : PARRO) a connu une belle volatilité malgré l’OPA de fin 2018.

Depuis le 1er janvier, l’action Parrot (EPA : PARRO) a connu une belle volatilité malgré l’OPA de fin 2018.

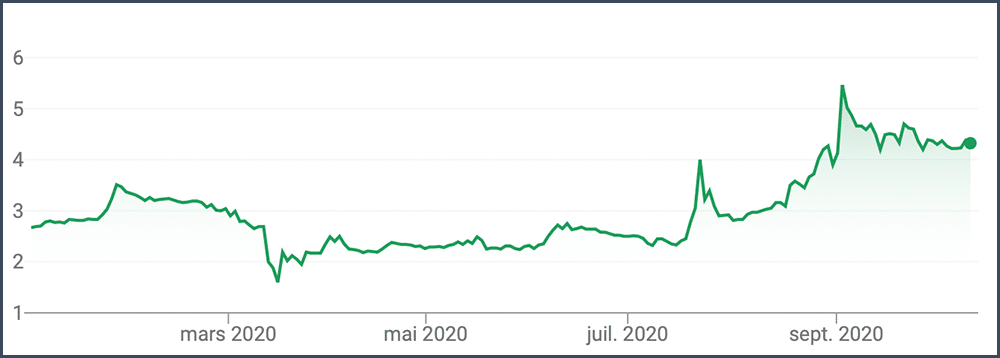

Revenons également sur le rachat de Play par Iliad. A 39 zlotys par titre, l’opérateur français offre à tous les actionnaires un ticket gagnant. Qu’ils soient entrés lors de l’IPO (37 zlotys), lors des plus bas de 2018 (15,7 zlotys) ou même lors des plus hauts historiques (38 zlotys), chacun peut apporter ses titres à l’OPA avec le sourire.

En rachetant les titres de Play à 39 zlotys, Iliad ne fait que des heureux.

En rachetant les titres de Play à 39 zlotys, Iliad ne fait que des heureux.

Un actionnaire activiste qui aurait investi sur Play pour sa capacité à innover pourrait avoir un goût amer dans la bouche en ayant l’impression de se faire priver du potentiel de croissance de l’entreprise.

Néanmoins, il faut garder à l’esprit que ce type d’OPA a pour but de mettre la main sur une pépite et non de faire disparaître un concurrent gênant. Pour profiter de la croissance de son entreprise fétiche récemment absorbée, il existe une solution simple : réinvestir le produit de cession de l’action dans la maison-mère.

Si l’OPA sur Play ne semble pas déclencher de fronde des actionnaires, c’est parce que l’acheteur est lui aussi coté en Bourse. Rien de plus simple, alors, que de matérialiser sa plus-value et d’acquérir un montant équivalent en actions Iliad (EPA : ILD).

De cette manière, les particuliers qui cèdent leurs titres sont grassement rémunérés et profitent d’un nouveau relais de croissance – une situation enviable en période d’incertitude boursière…