Si les investisseurs particuliers se retrouvent souvent désemparés face à des OPA opportunistes, et surtout durant les périodes de baisse des marchés, ce mécanisme peut toutefois permettre de réaliser des gains considérables.

En théorie, la Bourse est un lieu d’échange idéal où la transparence règne et où les intervenants, disposant d’informations identiques, peuvent investir sur un pied d’égalité et aspirer aux mêmes gains.

En pratique, il s’agit bien souvent d’une jungle où les grosses mains utilisent tous les moyens possibles pour séparer les investisseurs individuels de leur argent durement gagné.

Sur les valeurs cotées de longue date et à la capitalisation suffisamment élevée pour éviter les manipulations de cours, le mécanisme de fixation des prix est relativement efficace. Acheteurs et vendeurs sont sur un pied d’égalité et, à part lorsque les professionnels utilisent des informations internes ou font volontairement décaler les cours (tombant alors sous le coup de la loi), les rapports de force sont équilibrés.

En revanche, il existe deux moments dans la vie d’une valeur cotée où les investisseurs particuliers sont dans une position de vulnérabilité absolue : l’introduction en Bourse et le retrait de la cote. Dans le premier cas, l’asymétrie de la situation entre vendeurs et acheteurs potentiels est à son comble. Les premiers disposent par définition d’une connaissance parfaite sur l’état de santé et les perspectives de l’entreprise, tandis que les seconds n’ont que les documents officiels à compulser. Le différentiel d’information n’est jamais plus défavorable aux particuliers qu’à ce moment-là.

L’ennemi de l’investisseur au long cours

Le retrait de la cote, souvent par le biais d’une OPA (pour offre publique d’achat), est également une situation dans laquelle les petites mains sont à la merci des grosses. Cette fois-ci, leur faiblesse n’est pas due à un différentiel d’information, mais du fait de leur force de frappe réduite et de l’impossibilité à s’organiser.

Par conséquent, les actionnaires de long terme sont souvent déçus des conditions d’OPA qui ne reflètent qu’imparfaitement la valeur intrinsèque de l’entreprise – quand elles ne sont pas à la limite de la spoliation. Dans un contexte de marché chahuté et après la forte baisse des indices depuis le début d’année, le nombre d’OPA devrait se multiplier dans les prochains mois. Il est important pour les particuliers de comprendre dans quels cas une OPA est une opportunité de gains, et a contrario, quand elle peut représenter une perte sèche.

Par définition, un investisseur achète et garde en portefeuille des actions dont il considère que le prix est inférieur à la valeur intrinsèque, par opposition à un spéculateur qui ne s’intéresse qu’aux évolutions rapide du prix.

Un investisseur qui joue correctement son rôle ne doit, en théorie, ne conserver que des lignes qu’il considère comme décotées par rapport à leur juste prix. L’OPA n’a donc d’intérêt que si la prime offerte par l’acheteur fait passer le prix de l’action au-dessus de sa valeur intrinsèque.

Or les investisseurs sont souvent des actionnaires patients. Ils ont le sang-froid et les liquidités nécessaires pour conserver les titres des mois (voire des années) lors des périodes de vaches maigres sur les indices. Ils savent que le marché finira toujours par valoriser correctement leurs positions, et ne craignent pas de voir leurs lignes afficher des moins-values latentes de 20%, 30% voire 50% lorsqu’ils ont la quasi-certitude que la valeur de leur ligne finira par être en plus-value de 100%, 200% voire 1000%. C’est le principe de la stratégie « value » que suit Warren Buffett avec succès depuis des décennies.

Cette méthode est imparable tant que rien n’oblige l’investisseur au long cours à réaliser ses pertes. C’est pour cela que l’investissement value se prête mal à l’effet de levier et au financement à crédit, qui peuvent obliger à liquider ses positions au plus bas durant les krachs. C’est pour cette même raison que les OPA sont une épée de Damoclès pour les actionnaires qui investissent en bons pères de famille, car elle survient toujours au pire moment.

La raison est mathématique. Naturellement, l’entreprise à l’origine de l’OPA souhaite elle-aussi faire des bénéfices sur son opération. Elle va donc chercher à racheter les titres au prix le plus bas possible, et non au prix le plus juste. La méthode privilégiée est d’attendre qu’un marché baissier se déroule jusqu’à son terme. Une fois le rebond amorcé, une OPA est lancée avec une prime qui semble dérisoire aux actionnaires qui ont patiemment conservé les titres durant le cycle de baisse.

En période de correction généralisée, le risque est maximal pour les petits épargnants, car le reflux généralisé crée autant de cibles alléchantes pour les grosses mains. Et, malheureusement pour eux, les options sont limitées lorsqu’une offre d’achat est mise sur la table.

Quand les petites mains n’ont plus leur mot à dire

Dans la majorité des cas, une entreprise qui souhaite faire main basse sur sa proie le fera en deux temps. Elle commencera par proposer un rachat des actions disponibles à prix bonifié par rapport au marché, puis demandera un retrait de la cote via une offre publique de retrait (OPR). Selon la réglementation, l’actionnaire majoritaire qui détient au minimum 90% du capital et des droits de vote de la société peut demander son retrait obligatoire et forcer les actionnaires minoritaires à céder leurs titres.

Cela signifie que les actionnaires particuliers, qu’ils acceptent ou non les conditions de rachat, peuvent se retrouver obligés de céder leur titre à un cours proche de celui offert par l’acheteur. Souvent, les actionnaires sont estomaqués de voir les administrateurs de l’entreprise-cible qualifier le cours d’achat « d’acceptable » et de les entendre inviter les actionnaires à céder leur titre alors qu’ils prévoyaient, quelques mois auparavant, monts et merveille quant à l’évolution du cours de l’entreprise.

Il faut bien comprendre que la vie de l’entreprise change du tout au tout après un retrait de la cote. L’équipe dirigeante a tout intérêt à faciliter la vie des nouveaux propriétaires si elle veut éviter d’être victime d’une remise à plat des postes à l’issue de l’OPA. Si elle pense que l’opération sera un succès, elle a tout à gagner à se montrer la plus enthousiaste possible – quitte à renier ses prévisions passées. L’intérêt des actionnaires historiques, dont celui des petits porteurs, devient alors secondaire.

Dans ce jeu de billard à trois bandes (au moins) qu’est la gestion d’entreprise, les scrupules ne sont pas de mise. Après avoir sollicité la patience des actionnaires (et parfois même procédé à des recapitalisation dilutives), les directions n’hésitent pas à aider les acheteurs à faire leur marché à bas prix. A Paris, les exemples ne manquent pas.

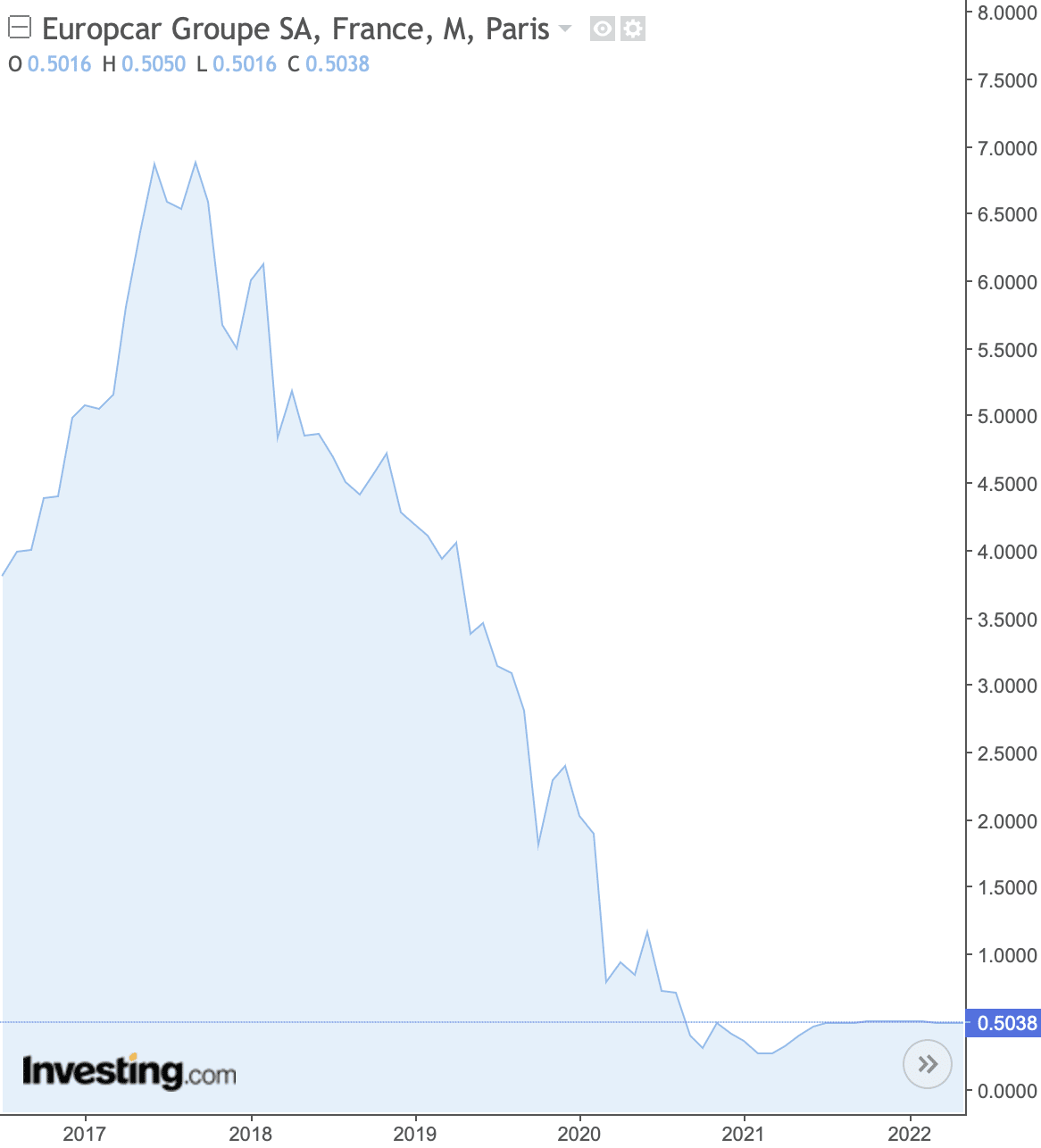

Europcar Mobility, un cas d’école

Le laboratoire du pire en la matière est certainement celui d’Europcar Mobility. Le loueur de véhicules a été touché de plein fouet par la crise du Covid-19 avec l’arrêt soudain et mondial des voyages de tourisme et d’affaires.

Déjà à la peine depuis 2017, le cours de son action est passé de 1,28 € début 2020 à 0,37 € au mois de mars, soit une baisse de 68% en quelques semaines. Un an plus tard, le titre avait encore perdu la moitié de sa valeur et ne cotait plus que 17 centimes. Dans l’intervalle, l’entreprise n’avait été sauvée que par la générosité des actionnaires qui avaient souscrit à l’émission de 263 millions actions nouvelles au prix unitaire de 0,19 € par action.

Les actionnaires de longue date, qui avaient fidèlement accompagné la dégringolade du titre depuis les 7 €, étaient en droit d’espérer un rebond violent lors de la fin de la phase aigüe de la pandémie. Celui-ci a bien débuté lorsque la pandémie s’est stabilisée… mais une OPA de Green Mobility Holding à 50 centimes par action est venue imposer un plafond de verre au titre.

Pour les actionnaires de longue date d’Europcar, la fidélité n’est pas récompensée

En cette période de correction généralisée des marchés, attention aux valeurs injustement décotées. Ce sont paradoxalement celles qui ont le plus de chance de faire perdre de l’argent à leurs actionnaires historiques.

Parce qu’elles ont une forte valeur intrinsèque, elles sont les plus susceptibles d’attirer les convoitises. Et parce que les marchés ont fortement corrigé depuis le début d’année, les OPA risquent de fixer les cours sur des moins-values inacceptables.

Les deux manières de profiter des OPA

Les investisseurs particuliers peuvent se trouver, à juste titre, désemparés face aux OPA opportunistes qui ne sont bloquées ni par les administrateurs ni par les autorités des marchés. Ils peuvent toutefois se rassurer en constatant que ce mécanisme permet également de faire des gains considérables.

Tout d’abord, pour ceux qui, à l’instar des grosses mains, optimisent les points d’entrée, les OPA permettent de sécuriser en quelques semaines des plus-values à deux chiffres. Nul besoin d’attendre que l’opération soit concrétisée : il suffit d’avoir acheté le titre à bas prix et de le céder une fois le projet d’OPA officialisé.

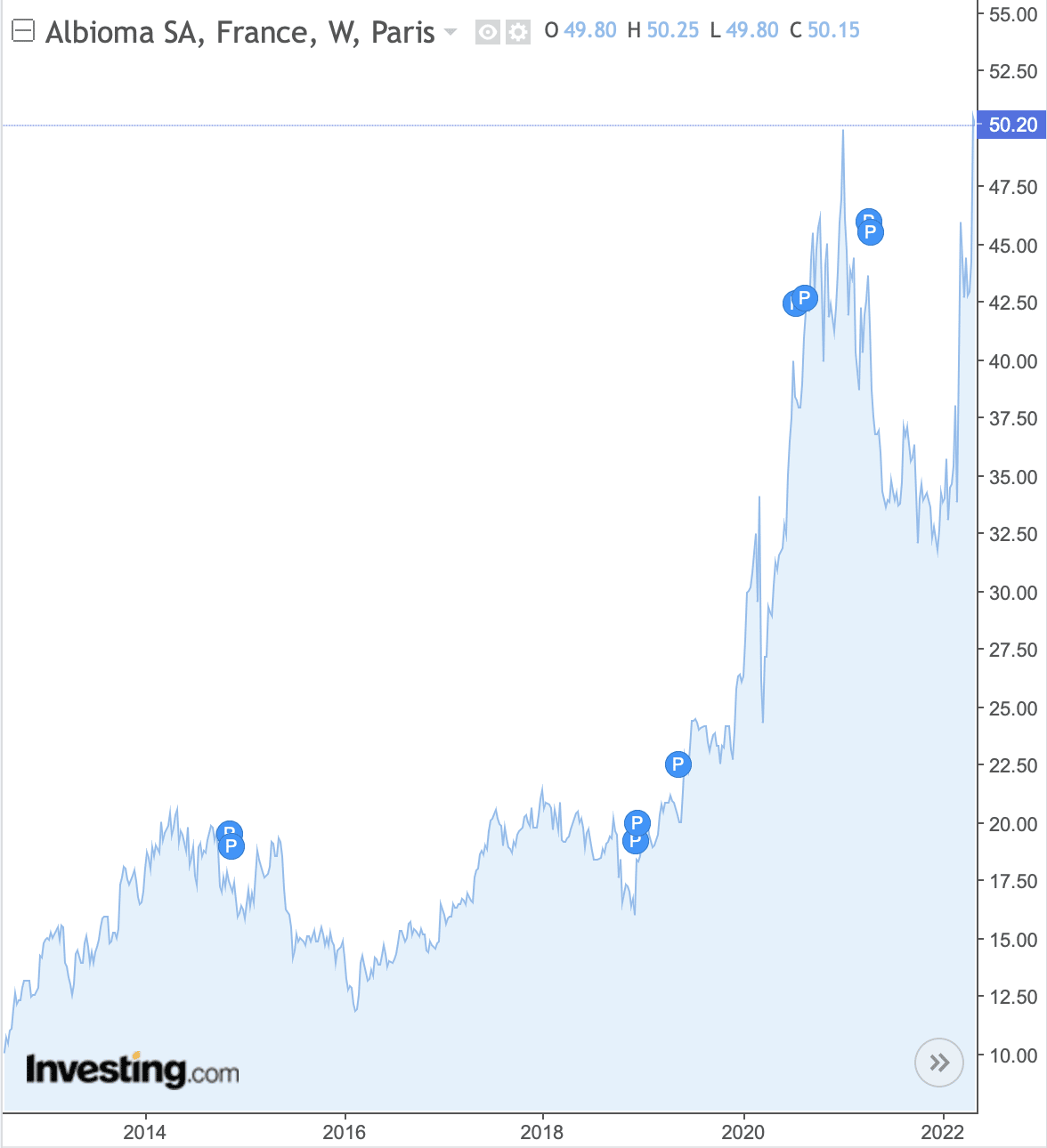

Enfin, il arrive que des OPA aient lieu sur des entreprises en croissance. La transition énergétique se prête parfaitement à ces opérations : les entreprises établies ont une trajectoire intrinsèquement favorable et il existe une frénésie d’achat dans le secteur.

C’est ce qui s’est produit il y a quelques jours sur le français Albioma. L’annonce du projet de rachat par le fonds KKR a ramené le cours sur ses plus-hauts de dix ans.

L’annonce d’une OPA peut avoir un rôle d’accélérateur. Ici, l’action Albioma

Bien entendu, pour les investisseurs positionnés pour le long terme, sortir du dossier aux alentours de 50 € peut laisser un sentiment doux-amer, tant le potentiel de long terme était important. Pour autant, l’OPA a fait sortir le titre de sa mini-tendance baissière de l’année 2021 et a offert une plus-value de 50% à ceux qui avaient pris position récemment. Et, au vu de l’évolution des cours sur 10 ans, bien peu d’actionnaires sortiront en moins-value du dossier. Faire des bénéfices reste le critère principal d’un placement réussi.

Dans ce cas de figure, même si l’OPA peut être quelque peu frustrante pour ceux qui se projetaient sur le long terme, elle permet de gagner de l’argent et d’accélérer la rotation du portefeuille.

Les OPA font partie de ces armes à double tranchant qui peuvent soit augmenter le rendement du capital placé en Bourse, soit laminer le patrimoine des investisseurs prudents. Etant un facteur externe hors du contrôle des particuliers, elles sont souvent ignorées dans les stratégies d’investissement. C’est un tort, car leur effet est loin d’être négligeable, et elles ont vocation à se multiplier dans les prochains mois.

1 commentaire

Bonjour,

Je me demande de plus en plus à quoi sert l’AMF censée regarder ce genre d’anomalie spoliatrice ?

En fait, ce genre de procédé plus que douteux pour ne pas dire mafieux, avec la complicité certaine entre l’acquéreur et la direction, ne bénéficie qu’à ceux qui ont acheté vers 32 fin 2021.

Ceux qui comme moi ont accumulé des titres jusque 42-43 sont les dindons de la farce.

Je ne sais pas comment ce genre de personnes fait pour se regarder dans une glace ?

Bonne fin de journée.