Le cycle haussier de l’or a bel et bien commencé !

Dans leurs rapports In Gold We Trust, Ronald Stöferle et Mark Valek (S&V) ouvrent leurs colonnes à des auteurs invités.

Cette année, l’un d’entre eux a présenté un modèle de prévision du cours de l’or qui fait écho au modèle d’Incrementum. Il s’agit du Synchronous Bull Market Indicator de Dietmar Knoll, un banquier d’affaires à la retraite.

Comment fonctionne le Synchronous Bull Market Indicator ?

Le postulat de Knoll est double :

- les marchés haussiers de long terme de l’or s’accompagnent toujours de marchés baissiers de long terme des actions, et vice versa ;

- par ailleurs, « les tendances des cours des actions américaines et de l’or au cours des 50 dernières années peuvent être attribuées à seulement deux facteurs: l’évolution de la masse monétaire, qui agit comme le principal moteur, et la confiance des investisseurs, qui sert de mécanisme de contrôle pour la répartition de la valeur entre ces deux actifs ».

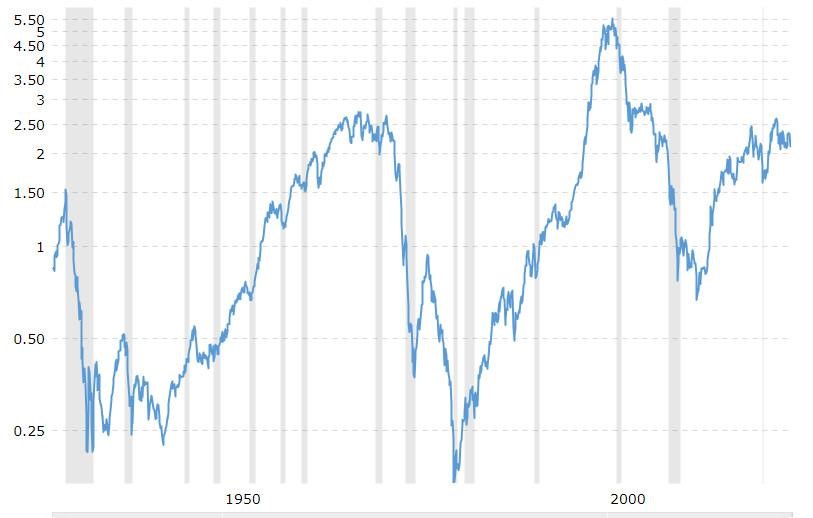

Afin de mesurer la confiance des investisseurs dans la résilience de l’économie et la stabilité du système financier – donc le point d’inflexion entre un marché haussier de long terme de l’or et un marché haussier de long terme des actions (et inversement) – Knoll utilise le ratio S&P 500/or, lequel s’est avéré fiable pour évaluer « l’humeur » des investisseurs au cours des 50 dernières années, selon Knoll.

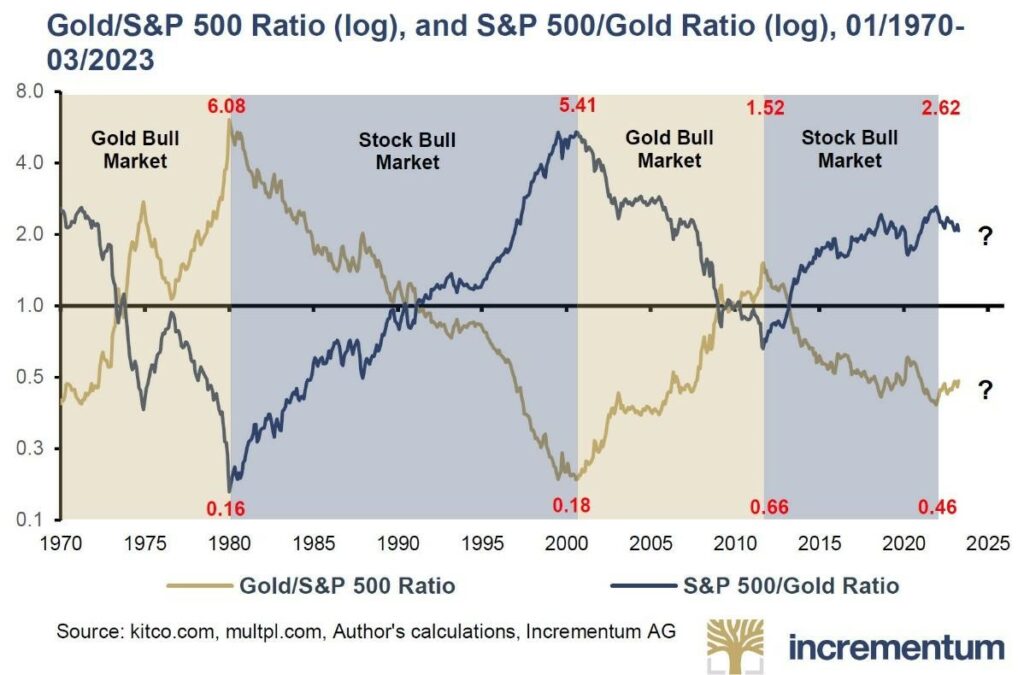

Ce graphique illustre les quatre grands mouvements des ratios S&P 500/or (et or/S&P 500) intervenus depuis 1970.

Ratios or/S&P 500 (log) et S&P 500/or (log) (01/1970-03/2023)

Cette succession de marchés haussiers/baissiers de long terme semble évidente lorsque l’on regarde dans le rétroviseur, mais comment anticiper ces points d’inflexion ?

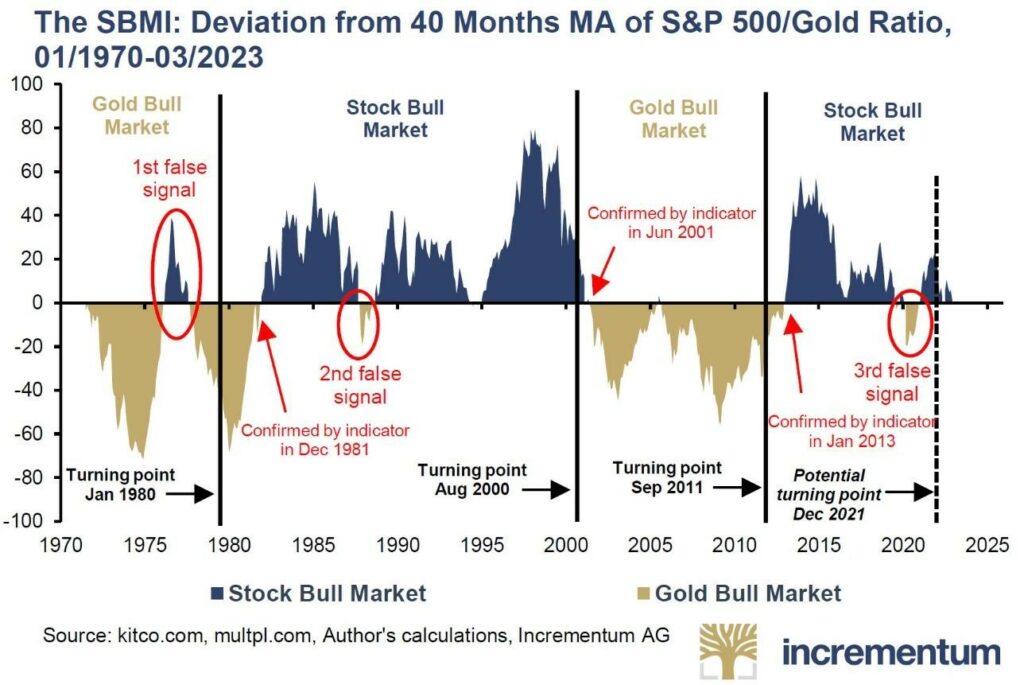

C’est là qu’intervient le Synchronous Bull Market Indicator (SBMI – l’indicateur de marché haussier synchrone).

Pour Knoll : « Une méthode fiable pour déterminer rapidement les tendances séculaires de la confiance des investisseurs consiste à comparer le ratio S&P 500/or à sa moyenne de long terme. Si le ratio est inférieur à cette moyenne de long terme, cela indique une tendance à la baisse de la confiance, tandis qu’un ratio supérieur à la moyenne indique une tendance à la hausse de la confiance. […] Le SBMI utilise la comparaison du ratio S&P 500/or avec sa moyenne mobile sur 40 mois pour atteindre cet objectif. » Encore plus parlant est « l’écart en pourcentage du ratio S&P 500/or par rapport à sa moyenne mobile à 40 mois ». L’avantage est que la « force de chaque marché haussier, indiquée par l’amplitude de l’écart en pourcentage par rapport à la moyenne mobile sur 40 mois, est clairement visible« , explique Knoll.

Le SBMI : déviation du ratio S&P 500/or par rapport à sa moyenne mobile à 40 mois (01/1970- 03/2023)

Backtesting du SBMI : quelle performance ?

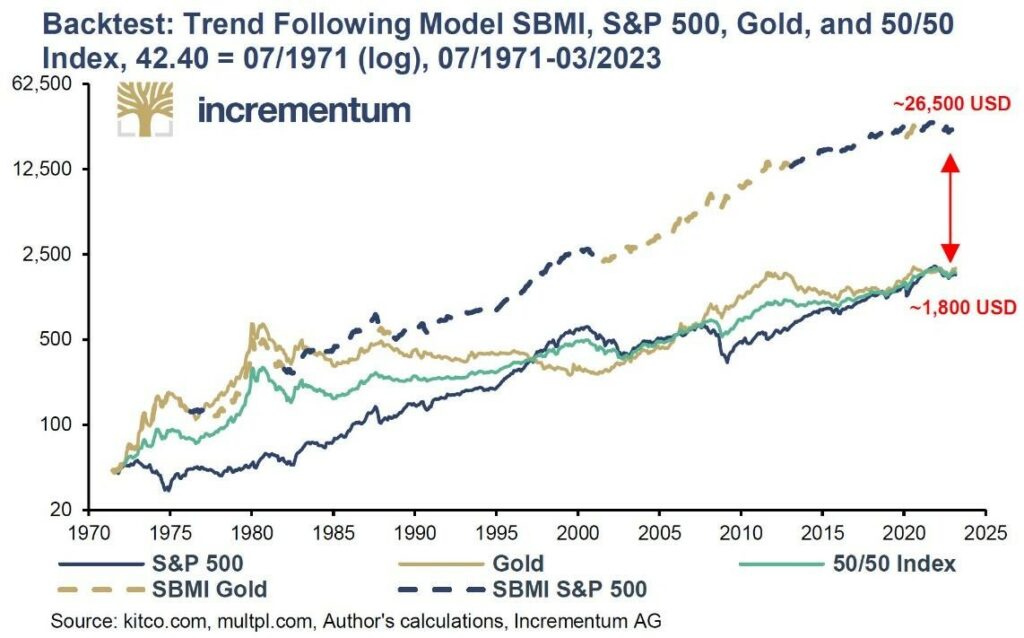

Comme l’indique Knoll, « le backtesting d’une stratégie qui suit les lignes directrices du SBMI révèle que la performance potentielle de cette stratégie surpasse la performance d’une stratégie d’achat et de conservation pure (en actions, en or, ou une allocation 50/50) par un facteur d’au moins 15 au cours des 50 dernières années« .

Backtesting d’un portefeuille SBMI, un portefeuille S&P 500, un portefeuille or et un portefeuille 50/50 (base 42,40 = 07/1971 (log), 07/1971 – 03/2023)

Plutôt alléchant, n’est-ce pas ?

Quel cours de l’or et des actions en 2030 selon le SBMI ?

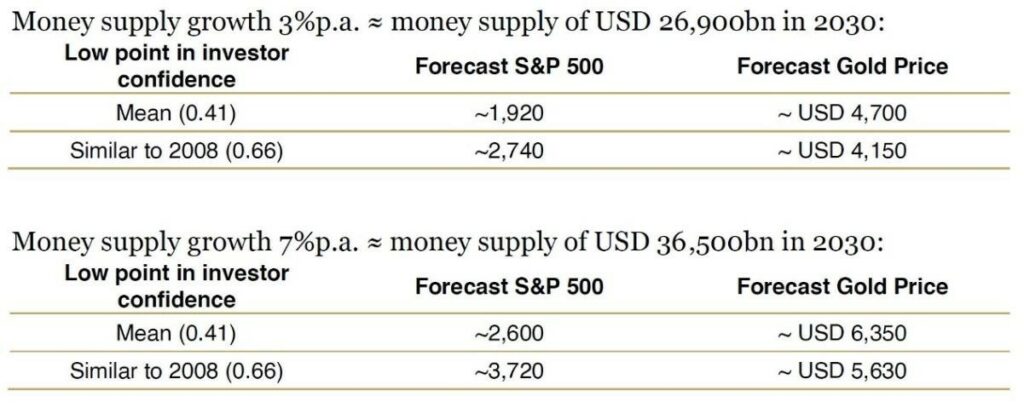

Knoll propose quatre scénarios en fonction de la croissance moyenne de l’agrégat monétaire M2 aux Etats-Unis, et du niveau de confiance des investisseurs (donc du ratio S&P 500/or).

Les objectifs du SBMI pour le cours de l’or à horizon 2030 varient donc entre 4 150 $ et 6 350 $.

Que dire des pronostics du SBMI au regard du modèle d’Incrementum ?

Voilà qui rappelle peut-être à vos souvenirs les objectifs du modèle d’anticipation du cours de l’or publié par S&V, en mai 2020.

Pour mémoire, ce modèle prend en compte deux paramètres, à savoir l’évolution de la masse monétaire américaine et le ratio de couverture implicite de cette masse monétaire par les réserves d’or du Trésor américain.

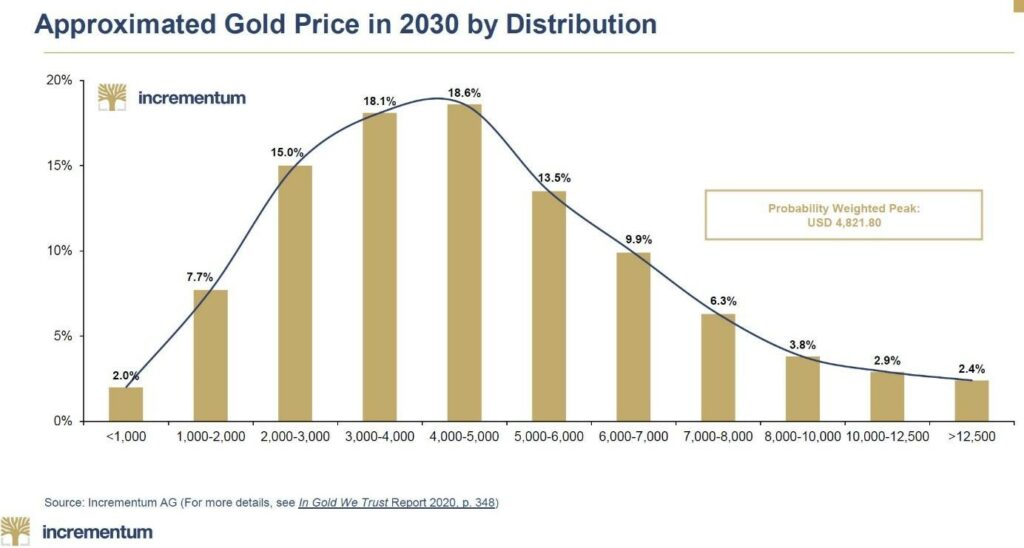

Cours approximatif de l’or à fin 2030 selon la probabilité de distribution du modèle d’Incrementum publié en mai 2020 ($)

Tant S&V que Knoll ayant choisi pour horizon l’année 2030, je vous propose de comparer les objectifs de ces deux modèles.

- Le premier scénario du SBMI d’une once d’or à 4 700 $ à horizon 2030 est proche du sommet pondéré par les probabilités du modèle de S&V à 4 821,80 $.

- Le deuxième scénario d’une once d’or à 4 150 $ à horizon 2030 (scénario le plus pessimiste du point de vue des investisseurs dans l’or) correspond lui aussi à la fourchette de prix la plus probable du modèle de S&V (entre 4 000 $ et 5 000 $, 18,6% de probabilités).

- Le troisième scénario d’une once d’or à 6 350 $ à horizon 2030 (scénario le plus optimiste) aurait 9,9% de chances de se produire, selon le modèle de S&V.

- Le quatrième scénario d’une once d’or à 5 630 $ à horizon 2030 correspond à la fourchette de prix assortie de 13,5% de probabilités du modèle de S&V.

Le SBMI pourrait donc passer pour un modèle plus conservateur que celui d’Incrementum, mais il ne faut pas s’y tromper : les quatre scénarios proposés par Knoll s’arrêtent à un agrégat M2 faisant l’objet d’une croissance moyenne de l’ordre de 7% par an jusqu’en 2030.

Or l’ancien banquier indique que « si la Fed est contrainte de sauver l’économie ou le système financier, la croissance de la masse monétaire pourrait être durablement élevée ». Il précise que « le taux de croissance sur huit ans durant les phases inflationnistes des années 1970 et 1980 était supérieur à 10% par an ». Une hypothèse dont le résultat précis n’est pas indiqué dans le rapport IGWT 2023, mais qui déboucherait évidemment sur un objectif bien plus élevé pour le cours de l’or.

Selon le SBMI, un nouveau marché haussier séculaire de l’or a commencé début 2022

Cela reste à confirmer par le modèle SBMI, mais Knoll parie qu’un nouveau marché haussier séculaire de l’or a commencé début 2022.

A septembre 2023, le ratio S&P 500/or était relativement stable depuis la publication du papier de l’ancien banquier.

Ratio S&P 500/or (log, 1970 – 31/10/2023)

Source : macrotrends

Il va sans dire qu’il faudra surveiller l’évolution de cet indicateur comme le lait sur le feu…

4 commentaires

On entend beaucoup ces derniers temps que « L’or explose à la hausse » mais pour rappel il était déjà à $1800 en 2011 et il n’est qu’à 1900 aujourd’hui. En 12 ans c’est plutôt faiblard comme performance, à fortiori pour un actif qui coûte des frais à l’achat, à la revente, pour le stockage, dont la plus value dans des pays comme la France est taxée à 35% et qui surtout ne ramène aucun rendements annuellement.

Si l’on tient compte en prime de l’inflation c’est clairement un très mauvais investissement depuis 2011.

L’or c’est en 2000 qu’il fallait en acheter et en 2011 qu’il fallait le revendre pour aller sur les cryptos et la bourse.

Néanmoins il est probable que l’or dépasse les 3 ou $4000 l’once d’ici quelques années, voire plus rapidement en cas de guerre, mais combien vaudront ces dollars à ce moment là et que permettront-ils d’acheter ? Ce n’est pas la valeur nominale qui compte mais la valeur réelle et si l’or est à $4000 en 2030 mais qu’un paquet de chips d’ici là coûte + de $10, alors l’or vous aura fait perdre du pouvoir d’achat comme il le fait depuis plus d’une décennie.

A l’attention de Ptitpère,

vous avez tout résumer!

Mais votre conclusion n’est pas la bonne, car en cas d’hyper-inflation d’ici où en 2030 l’or vous permettra d’être en sécurité et j’ai bien dis sécurité.

L’or peut vous permettre des plus-values mais l’or est aussi une assurance.

J ai acheté de l or en 2005 et je ne le regrette pas c est la meilleure assurance vie j ai multiples par 6 mais en priorité c est une protection

L’or j’achète mais ne revends pas quelque soit le cours en euros !

L’or est une assurance, mais pas à fonds perdus !

Une once d’or vaut 1 once d’or !