Une chute des marchés est-elle vraiment possible, à l’ère de l’interventionnisme des banques centrales ?

Le 4 janvier, la Réserve fédérale publiait le compte-rendu de sa dernière réunion, en décembre, qui a déçu les partisans du pivot, ceux qui s’attendaient à une future baisse de taux d’intérêt cette année en raison d’un ralentissement de l’inflation.

Voici l’extrait important de ce communiqué :

« L’inflation persistant à rester au-dessus de l’objectif de 2% du comité et le marché du travail restant tendu, tous les membres ont relevé leur estimation des niveaux appropriés de taux directeurs par rapport aux estimations faites lors de la réunion de septembre.

Aucun des participants n’anticipe qu’il serait approprié de commencer à baisser les taux directeurs en 2023. Les participants ont remarqué d’une façon générale qu’une attitude restrictive serait nécessaire jusqu’à ce que les données confirment que l’inflation s’oriente vers une baisse substantielle et se dirige vers les 2% ce qui va probablement prendre du temps.

Au vu de l’inflation persistant à un niveau élevé et inacceptable, plusieurs participants ont commenté que l’histoire monétaire mettait en garde contre un desserrement monétaire prématuré. »

Des promesses et des actes

Le 10 janvier, dans une conférence de presse, Jerome Powell, président de la Réserve fédérale, a émis une nouvelle mise en garde :

« La stabilité des prix est le fondement d’une économie saine et procure au public des avantages incommensurables au fil du temps. Mais rétablir la stabilité des prix lorsque l’inflation est élevée peut nécessiter des mesures qui ne sont pas populaires à court terme, car nous augmentons les taux d’intérêt pour ralentir l’économie. »

Les données changent. Quand elles le font, les gens raisonnables les examinent et peuvent changer d’avis.

Peut-être que la Fed ne joindra pas le geste à la parole, et renoncera à des taux plus élevés si la récession est pire que ce qui est prévu. Ou peut-être pas.

L’inflation devrait beaucoup diminuer et rester à un faible niveau pour que la Fed puisse baisser ses taux ou recommencer à imprimer de la monnaie en 2023. A moins qu’un « événement de crédit » majeur (défaut d’un pays souverain, faillite inattendue d’une grande entreprise ou crise dans une grosse banque systémique), l’objectif de taux de la Fed pourrait même s’élever et approcher des 5,5%.

Cela signifie que le prix des actions ne reflète pas ces taux plus élevés (et des résultats inférieurs à l’horizon avec une récession).

Ce ne sont pas de très bonnes nouvelles de début d’année, mais elles ne sont pas surprenantes. L’indice des dépenses personnelles de consommation (ou CPE, pour Personal Consumption Expediture) qui est la statistique que préfère la Fed pour estimer l’inflation, sera publié demain, le 27 janvier, mais il est pour l’instant attendu en légère baisse, à 5,1% pour décembre 2022 contre 5,5% le mois précédent. La prochaine réunion du comité en charge de la politique monétaire de la Fed se tiendra peu après, les 31 janvier et 1er février.

Qui laissera les actions chuter ?

Jusque-là, il ne semble pas que les banques centrales vont aider les marchés actions à progresser. Il y a déjà plus d’un an que l’indice Dow Jones a clôturé au plus haut à 36 799 points. Et si 2023 allait ressembler à 1929 ?

Il est rare que les indices Dow Jones et S&P 500 chutent durant deux années consécutives. Il est encore plus rare qu’ils chutent trois années de suite. La pire chute sur plusieurs années s’est produite entre 1929 et 1931, quand le Dow Jones est tombé de 381 à 41 points, une baisse de 89%.

Pour remettre cela en perspective, une chute de 89% à partir du sommet de 2022 entraînerait le Dow Jones vers 4 048 points, c’est-à-dire en dessous du point bas de mars 2009, à 6 469. Concrètement, cette baisse effacerait 28 années de progression et remettrait l’indice à son niveau de 1995.

Est-ce que cela peut arriver, vous demandez-vous, à cette époque d’interventionnisme des banques centrales et d’assouplissement quantitatif ?

Oui, tout est possible. Une longue période de faibles taux d’intérêt conduit à une longue période de contre-performances des obligations et des actions. Si les taux d’intérêt reviennent à un niveau historiquement plus normal, cela impliquerait une décennie ou plus de rendements ajustés de l’inflation négatifs pour la plupart des grands indices. Voici un graphique qui permet d’illustrer de façon plus concrète cette réflexion.

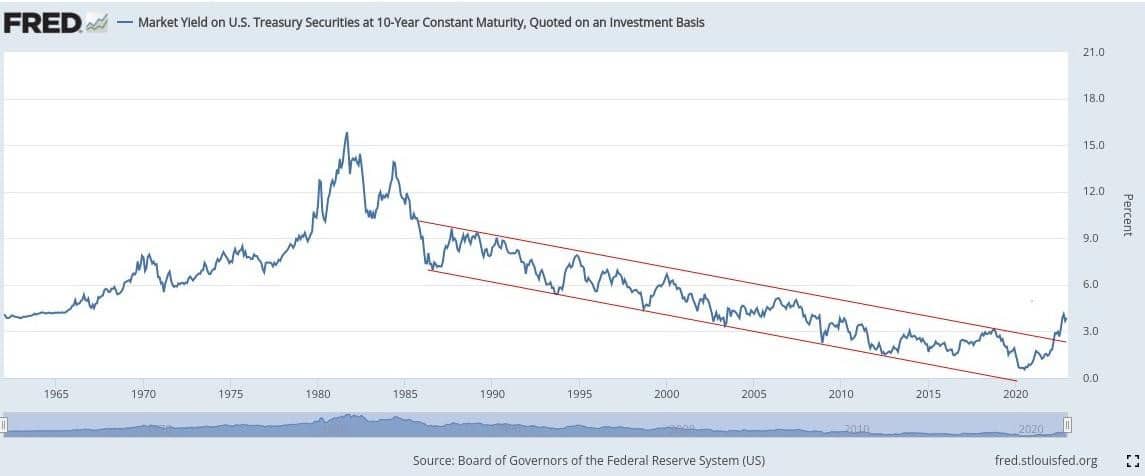

Evolution du rendement des bons du Trésor américain à 10 ans

Le retournement des taux d’intérêt s’est produit en août 2020, lorsque le bon du Trésor américain à 10 ans affichait un rendement de 0,52%.

Depuis, la hausse s’est installée. Sur le graphique ci-dessus, nous avons tracé en rouge deux lignes de tendance depuis 1985. C’est l’année où furent signé les accords du Plaza, qui consistaient, pour les pays membres du G5 d’alors, à faire baisser la valeur du dollar face au yen et au deutschemark. Dès lors, la tendance à la baisse des taux d’intérêt s’installa.

Désormais, cette tendance s’est inversée. Depuis le début de l’année dernière, nous sommes dans un environnement que beaucoup d’investisseurs ignorent et auquel ils ne sont pas préparés. Et les prétendus experts sont à blâmer pour ne pas voir ce changement.

[NDLR : Retrouvez plus d’analyses sans concession – et des recommandations concrètes qui vous aideront à protéger votre épargne et votre niveau de vie : cliquez ici pour en savoir plus.]