La méga banque suisse a sorti une note sur la façon d’affronter les marchés baissiers. Mais nulle mention de krach obligataire ou de couverture par l’or.

Voici une chronique qui sera surtout une traduction à la volée d’une note d’UBS, avec toutefois quelques commentaires personnels.

Cette note (*) du vénérable établissement suisse trop-gros-pour-faire-faillite s’articule en trois parties :

- reconnaître un marché baissier / les caractéristiques d’un bear market

- se protéger contre un retournement / avant que l’ours n’apparaisse

- « à ouvrir en cas d’urgence » / que faire durant un bear market

Concernant le troisième point, la vénérable banque suisse ne nous avait pas habitués à tant d’humour.

En préambule, l’UBS nie formellement que nous soyons entrés dans un marché baissier. La banque rappelle que la définition d’un marché baissier est une chute d’au moins 20% entre le sommet et le creux. A 0,02% près, l’optimisme reste de bon ton.

« Tandis que 2018 a vu une chute des indices américains des grandes valeurs (S&P 500) de 19,8% depuis leur sommet, nous considérons que nous sommes dans une correction d’un marché haussier, non au début d’un marché baissier ».

Dont acte ; il ne faudrait pas décourager les clients et les attirer vers notre stratégie pour les nuls…

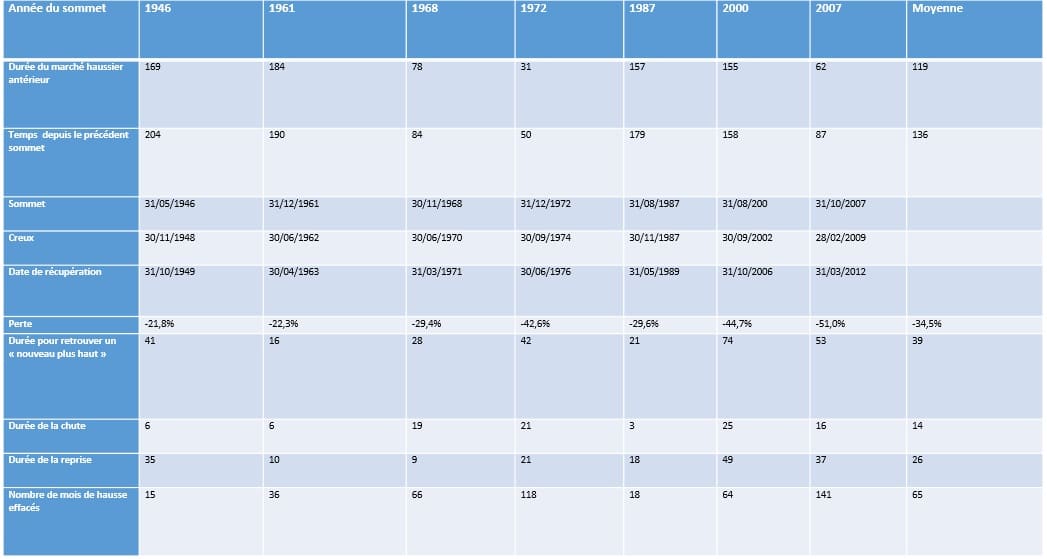

La première partie de la note est un tableau récapitulatif des marchés baissiers depuis 1946.

Toutes les durées sont données en mois.

Commentaire de l’UBS :

« Depuis 1945, les marchés ont passé deux tiers de leur temps à leur plus haut ou à plus ou moins 10% de leur sommet. Avec cet éclairage de long terme, il est clair que les marchés se comportent plus comme une sorte de locomotive que comme un cycle ou un balancier. En tant qu’investisseur, votre travail est de garder le rythme de cette locomotive qui s’arrête rarement et ne recule jamais vraiment. »

Certes, mais…

La durée d’intervention sur les marchés d’un investisseur particulier est plus courte, une vingtaine d’année. S’il se prend un krach dans la figure, il aura du mal à cicatriser. Notre stratégie reste d’acheter lorsque la locomotive est à l’arrêt et de ne pas vouloir s’efforcer de monter dans les wagons à pleine vitesse.

Le marché haussier actuel qui dure depuis presque dix ans a déjà dépassé la durée de vie moyenne des marchés haussiers du tableau de l’UBS.

Il est raisonnable de penser que l’ours est au coin du bois. L’UBS aurait-elle d’ailleurs écrit une telle note si ce n’était pas le cas ?

Maintenant passons au deuxième volet de l’étude : avant que l’ours apparaisse.

L’UBS a l’honnêteté de reconnaître que la couverture parfaite n’existe pas ; autant se mettre en chasse d’une chimère dit-elle.

La banque a l’honnêteté de dire que de telles stratégies sont coûteuses ; elle recommande de surpondérer les obligations d’État et des collectivités locales.

Aucune mention de l’or, cependant, alors même que les banques centrales sont acheteuses en ce moment, justement pour se prémunir d’un sale coup sur le marché des obligations souveraines.

Voyons maintenant le compartiment d’urgence, lorsque l’ours rugit.

A ce stade, je vous avoue que le document devient décevant :

« Trouvez des façons d’augmenter votre taux d’épargne et de couper dans vos dépenses. Vous pouvez aussi envisager de faire appel à votre capacité d’emprunt pour éviter de vendre à perte. Mais ne faites pas trop appel au levier au cas où le rebond ne serait pas rapide ».

En lisant, il semble que l’UBS considère que le prochain krach sera un krach ordinaire. A l’inverse, nous pensons que le prochain krach pourrait être bien plus dévastateur que les précédents.

C’est un gros risque que de refuser de prendre en considération que le krach des marchés actions pourrait se doubler d’un krach des obligations souveraines.

Depuis 1981, actions et obligations sont corrélées et progressent à l’unisson. C’est la baisse continue des taux longs sous l’effet des banques centrales qui a produit ce phénomène. Du coup, l’endettement mondial n’a jamais été aussi élevé alors que nous sommes en période de paix.

Les Etats-Unis exportent de la dette et importent ce que fabriquent les Chinois. Pour financer leurs déficits à venir, les Etats-Unis vont devoir exporter 12 000 Mds$ de dettes au cours des dix prochaines années. Qui va souscrire ?

Cette demande – au moment même où l’économie mondiale ralentit – se traduira soit par une baisse des marchés obligataires, soit par un recours à la planche à billets (retour des opérations de quantitative easing).

Voici deux conseils que ne donne pas l’UBS : quitter les marchés avant de vous faire déchirer par l’ours, le bear market, du siècle ou vous couvrir avec de l’or.

1 commentaire

» La durée d’intervention sur les marchés d’un investisseur particulier est plus courte, une vingtaine d’année. S’il se prend un krach dans la figure, il aura du mal à cicatriser. »

Seulement s’il investit tout son argent au plus haut. S’il met en place un programme d’investissement visant à étaler son investissement initial sur 2 à 3 ans, puis à allouer régulièrement une capacité d’épargne stable, le risque est extrêmement réduit. Il achètera un peu au plus haut, mais également au plus bas.