Outre l’or physique, les actions de sociétés minières aurifères sont un autre moyen de se positionner sur l’or.

D’après moi, il ne s’agit pas de choisir entre des actions minières ou de l’or physique, mais de les considérer comme des éléments complémentaires d’une stratégie plus ou moins agressive en fonction du profil de l’investisseur.

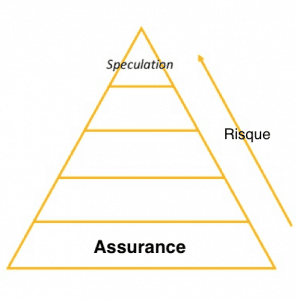

Le principe de base est assez simple : Plus le risque augmente, moins l’allocation de capital est importante.

Dans le schéma très simplifié ci-dessous d’un portefeuille en métaux précieux, je place l’or physique en bas et les actions minières en haut.

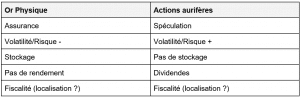

Les deux ont leurs avantages et leurs inconvénients.

Mines vs Or physique

L’or physique est une assurance patrimoniale sans rendement avec un potentiel de hausse en période de crise.

Les actions aurifères sont un moyen de spéculer sur le prix avec un effet de levier et d’éventuels dividendes à la clé.

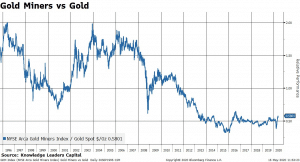

À long terme, l’or physique tend à surperformer les actions minières.

Par exemple, comparons la performance entre l’or et Newmont Corporation, la plus importante société minière actuelle (67 milliards $ de capitalisation boursière) lors de la précédente jambe haussière entre 2000 et 2011.

Or : +657% (2000 – 2011)

Newmont : +468% (2001 – 2011)

L’or a fait mieux.

Mais toutes les sociétés aurifères sont différentes !

En effet, la société Yamana Gold (10e capitalisation boursière : 6 milliards $) a enregistré une performance de +1706% entre 2003 et 2012 !

Cette action a fait beaucoup mieux que l’or.

Mais attention ! Si certaines actions minières peuvent être considérées comme un investissement dans l’or avec un effet de levier, le risque de perte augmente en conséquence.

En effet, là où l’once d’or exprimée en USD a perdu -45% entre le pic de 2011 et le creux de 2015, l’action Yamana Gold a perdu -93%, et Newmont Corp. “seulement” -78% !

Comment évaluer une société minière ?

Nous l’avons compris : Il faut bien choisir les sociétés dans lesquelles nous décidons d’investir.

Il existe deux grands types de sociétés aurifères:

- Les producteurs (celles qui extraient de l’or)

- Les non-producteurs (celles qui n’en extraient pas – encore)

Les producteurs se divisent en Majors, Mid-tiers et Juniors en fonction de la quantité d’or qu’ils produisent.

Les non-producteurs sont des entreprises d’exploration (qui cherchent de l’or) et de développement (qui en ont peut-être trouvé et testent la qualité du filon)

Ensuite, comme pour n’importe quelle action d’entreprise, il faut examiner certaines données “classiques” :

- La capitalisation

- Le chiffre d’affaires et les charges

- Les bénéfices

- Les dividendes

- Le PER (ratio cours sur bénéfices)

- La valeur totale des actifs et passifs

- L’équipe de management

Pour les sociétés minières en particulier, il faut examiner également :

- Les réserves prouvées et probables (Combien de tonnes d’or la mine contient-elle ou pourrait contenir ?)

- La qualité du minerai (Quelle est la quantité d’or par gramme ?)

- Le coût de production (Quelle est la rentabilité par rapport au prix de l’or ?)

- Le potentiel de développement (La société peut-elle s’étendre ?)

- Le risque politique (Dans quel pays se situe la société ?)

- Le type de mine (Souterraine ou à ciel ouvert ?)

- La diversification (La société possède-t-elle des mines sur des continents différents ?)

Les minières sont-elles faites pour vous ?

C’est une question très importante à se poser.

Pour le savoir, il faut vous demander :

Quelle est votre tolérance au risque ?

Quel est votre degré d’implication ? Actif ou passif ?

Quel est votre âge ? Investissez-vous à court, moyen ou long terme ?

Ensuite, il y a trois solutions :

- Vous créez et gérez vous-même votre portefeuille de sociétés aurifères. Vous étudiez les graphiques et les données des entreprises, vous choisissez les actions et vous décidez quel capital y allouer.

- Vous préférez ne pas devoir choisir vous-même les actions et vous passez par un ETF comme le GDX qui représente un panier d’environ 60 sociétés aurifères et que vous achetez et vendez comme une action. Il en existe d’autres : GDXJ, RING…

- Vous passez par un fonds de placement qui s’occupe de tout comme le Bakersteel Global Funds Precious Metals si vous avez 250 000 euros minimum à investir dans ce secteur.

Le train des minières est-il prêt à démarrer ?

Newmont envoie un signal haussier : la plus grosse société aurifère du monde en termes de capitalisation est en train de tester un plus-haut historique à très long terme qui remonte à 1987.

Cela pourrait mettre un peu de temps avant de confirmer la cassure à la hausse compte tenu de l’importance historique de ce niveau de prix, mais la tendance est clairement haussière.

Les minières sont en retard sur l’or

Les minières mangent leur pain noir depuis 2013 et si cela a permis d’assainir le secteur, le réveil sera d’autant plus éclatant.

Nous pouvons logiquement nous attendre à un mouvement de rattrapage si le prix du métal jaune reste à des niveaux élevés voire augmente davantage compte tenu du contexte global (inflation, guerre, dette…).

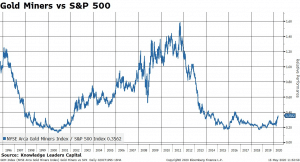

Les minières vs les autres actions

Aujourd’hui, la capitalisation boursière des 33 plus grosses sociétés aurifères s’élève à 272,53 milliards $.

En comparaison, la seule capitalisation de Tesla est de 1 000 milliards $.

Les GAFAM (Google, Apple, Facebook, Amazon et Microsoft) totalisent environ 8 600 milliards $ de capitalisation.

La performance relative des minières aurifères par rapport à l’indice S&P 500 flirte avec son plus bas niveau depuis 2000.

Les mines d’or représentent actuellement à peine 0,3% de la capitalisation des GAFAM.

Que se passera-t-il quand les capitaux vont se mettre à affluer dans cette classe d’actifs ?

[NDLR : restez concentrés les prochains jours et les prochaines semaines. Et, pour ne rien rater, abonnez-vous sur le site de Vincent Denis, www.goldconsulting.be. Vous recevrez directement par e-mail les informations importantes sur les prix et les graphiques de l’or et de l’argent. Vous aurez une vision claire au bon moment.]