Beaucoup d’actions sont passées de « beaucoup trop cher » à « trop cher », mais la chute n’est pas terminée : trois éléments menacent encore les marchés.

En Europe, et plus précisément en zone euro, la BCE reste à la manœuvre pour éviter que les taux d’intérêt sur les emprunts d’État des membres de l’Eurozone ne divergent trop et restent à un niveau acceptable pour les pays surendettés.

Depuis la crise du Covid, le bilan de la BCE a plus que doublé, passant de moins de 5 000 à 8 770 Mds€, ce qui représente plus de la moitié du PIB de la Zone euro.

L’euro, en baissant contre le dollar, fait les frais de cette politique monétaire qui conduit à aggraver l’inflation importée. Dans le même temps, le PIB de la zone euro stagne, preuve qu’une monnaie faible ne conduit à rien d’autre qu’à l’appauvrissement de ceux qui la subissent.

Pour investir judicieusement dans ce contexte, il convient de suivre attentivement les évolutions de la politique monétaire américaine.

Après la baisse, cher ou pas cher ?

Dans le Chicago des années 1930, un magasin de vêtements pour homme utilisait une habile technique de vente pour pousser les clients à acheter des costumes plus chers que ceux de la concurrence. Les propriétaires de ce magasin étaient deux frères. Sid à l’accueil aidait les clients à choisir. Son frère Harry travaillait dans l’arrière-boutique et dirigeait les tailleurs.

Face à un client, Sid prétendait être dur d’oreille. Il lui demandait sans cesse de parler plus fort. Puis lorsqu’un client avait choisi son costume et s’enquérait du prix, Sid appelait Harry dans l’arrière-boutique et lui criait : « Combien vaut ce costume, Harry ? »

La discussion commençait alors immanquablement avec la réponse de Harry, qui indiquait un prix élevé :

« Pour ce beau costume, comptez 42 $ ! »

« Comment, Harry ? Désolé, je n’ai pas entendu… »

« 42 $ ! »

Alors Sid se tournait vers son client et annonçait avec certitude :

« Harry me dit 22 $. »

Les clients sortaient alors leur chéquier, achetaient le costume aussi vite qu’ils le pouvaient et se dépêchaient de quitter le magasin avant que Sid ne réalise sa méprise.

Nos deux frères sont un exemple des techniques de vente utilisées pour manipuler – et abuser – ses clients. L’anecdote figure dans un livre devenu un classique : Influence et Manipulation : L’Art de la persuasion, de Robert Cialdini. L’histoire pourrait très bien s’appliquer aux marchés financiers.

Amazon est en chute de plus de 52% depuis son plus haut du mois de novembre 2021. Google a baissé de 37% depuis son sommet de janvier dernier. Apple a perdu 22% depuis son point haut de décembre 2021. L’indice S&P 500 recule de 18% depuis son sommet de janvier.

Les prix atteints peuvent sembler attractifs. Pourtant, ces actions ne sont pas encore de bonnes affaires. Elles sont simplement passées de « follement coûteuses » à « très coûteuses ».

Après les résultats annoncés par Google, par exemple, l’action se paye encore 26,4 fois les bénéfices des 12 derniers mois.

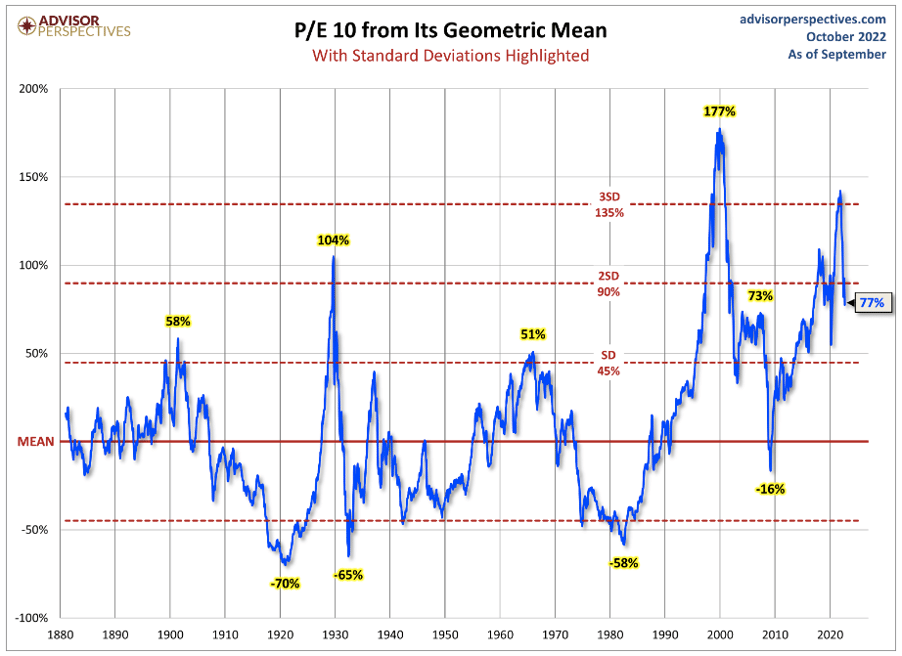

Le graphique qui suit montre le ratio cours sur bénéfice de Shiller de l’indice S&P 500 (connu sous le nom de CAPE, pour Cyclically Adjusted Price Earnings, ou bénéfices corrigés des variations cycliques) depuis 120 ans. Comme vous pouvez le constater, il baisse cette année. Mais il reste très élevé, 77% au-dessus de sa moyenne.

Ratio cours sur bénéfices de l’indice S&P 500

Source : Advisorperspectives.com

Combien d’autres crises seront nécessaires ? Combien de pertes supplémentaires faudra-t-il avant de retenir la leçon ?

Il n’y a rien de plus important pour la prospérité qu’une monnaie saine.

Il semble que nous soyons en train de réapprendre cette leçon tant bien que mal. Et probablement assez vite.

Le point de rupture approche.

Crise obligataire en Europe

Nous avons pu observer il y a quelques mois une énorme volatilité sur le marché des obligations souveraines britanniques. Mais aussi plus d’intervention du gouvernement. La crise en Europe. Un nouvel outil anti-fragmentation pour soutenir le marché obligataire. La crise s’étend alors comme une mauvaise éruption. Pire encore, la troisième guerre mondiale a potentiellement commencé.

Personne n’en parle ainsi mais c’est exactement ce qui se passe. Jusqu’à présent, c’est une guerre froide, qui utilise les armes des capitaux et des sanctions économiques plutôt que des canons et des obus. Néanmoins, cette guerre a déjà commencé.

En juin dernier, nous vous avertissions que les ennemis de l’Occident allaient se servir de l’inflation comme d’une arme. Et nous prédisions que les États-Unis contreraient l’attaque en faisant monter le dollar. Lorsque vous examinez l’action de la Réserve fédérale dans ce contexte, tout devient clair.

Il serait difficile de quantifier ce que la hausse des prix atteindrait si le dollar n’était pas si fort. Les prix du pétrole seraient bien plus élevés. Rien que les prix actuels – tandis que l’administration Biden vide les réserves stratégiques – suffisent à produire des indices des prix à la consommation en hausse de plus de 10%.

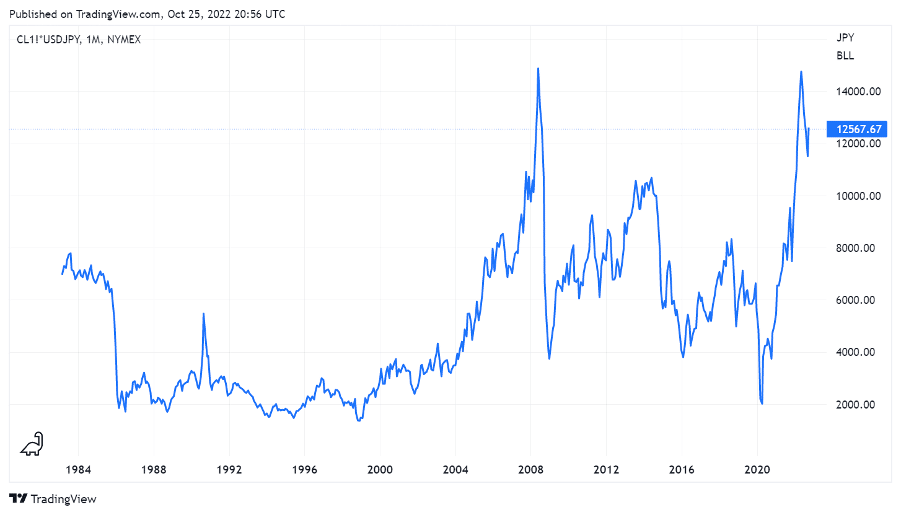

Une façon d’observer cela consiste à examiner les prix du pétrole comme quelqu’un qui vit dans une autre devise que le dollar. Le prix du pétrole exprimé en yen a explosé à la hausse. Conservez présent à l’esprit que la Japon importe tous ses combustibles fossiles. Ce n’est donc pas étonnant si le taux d’inflation au Japon devient élevé après des années de déflation.

Évolution du prix du pétrole exprimé en yen

Source : www.tradingview.com

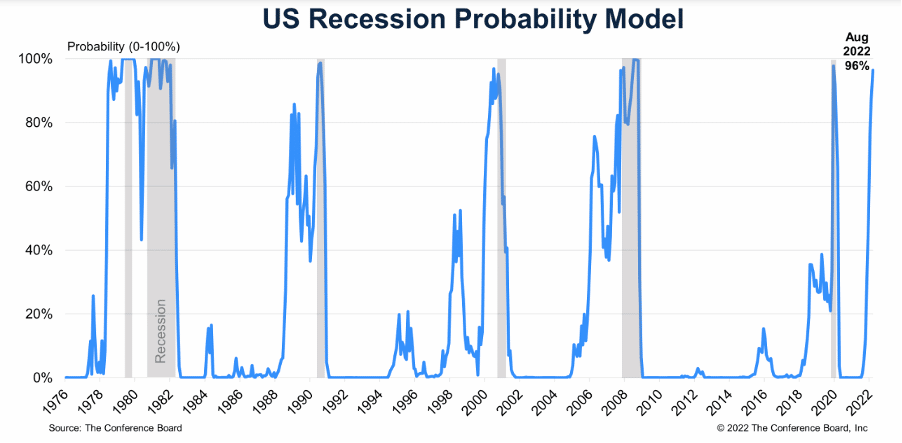

96% de probabilité de récession dans les 12 prochains mois

La plus grande bulle spéculative de l’Histoire est en train d’éclater et nous sommes dans un marché baissier. L’indice S&P 500 a chuté de 17% depuis son sommet du 3 janvier 2022. Jusqu’à présent, la chute a été ordonnée mais les rivets sautent les uns après les autres. Un atterrissage brutal est à l’horizon.

Le Conference Board, un organisme américain de recherche sans but lucratif, vieux de plus de 100 ans, a publié début octobre son dernier modèle de prédiction des récessions. Il montre qu’il y a 96% de probabilité de récession dans les douze prochains mois suivant août 2022. Depuis, la situation ne s’est pas améliorée.

Nous avons vu une baisse des prix des actions. Des licenciements. Mais pas encore le krach que nous attendons.

[NDLR : Retrouvez plus d’analyses sans concession – et des recommandations concrètes qui vous aideront à protéger votre épargne et votre niveau de vie : cliquez ici pour en savoir plus.]