Y a-t-il un problème à ce que le marché boursier représente 200% du PIB ? Et pourquoi un pays devrait-il s’arrêter à une dette une fois et demie supérieure à son PIB ? Pourquoi pas deux… ou dix fois plus ?

Selon les médias, le dernier Icare de Wall Street – la société qui a volé plus haut et plus vite que n’importe quelle autre entreprise dans l’histoire – s’est peut-être trop approchée du soleil. Mardi dernier, elle a perdu de l’altitude.

Business Insider rapporte :

« Nvidia vient d’enregistrer la plus grosse perte en une journée pour une entreprise américaine. »

CNBC nous apporte plus de détails sur l’affaire :

« Les actions de Nvidia ont chuté de 2% mercredi après que Bloomberg ait rapporté que la société a reçu une citation à comparaître du ministère de la Justice dans le cadre d’une enquête antitrust. Cette baisse intervient après que Nvidia a chuté de près de 10% au cours des échanges réguliers, effaçant 279 milliards de dollars de sa capitalisation boursière. »

Ce qui est superficiellement étonnant dans cette affaire, c’est que Nvidia, l’entreprise, continue de se porter spectaculairement bien. Son chiffre d’affaires a augmenté de 122% par rapport à l’année dernière et continue de grimper en flèche. Son bénéfice net est en hausse de 168% par rapport au deuxième trimestre de l’année dernière.

Mais une fois de plus, nous constatons que la nature impose ses limites. Malheur au pauvre humain qui les ignore !

Pourquoi une entreprise ne peut-elle pas valoir 3 300 milliards de dollars, se négocier à 60 fois ses bénéfices… et connaître la gloire ?

D’ailleurs, y a-t-il un problème à ce que le marché boursier représente 200% du PIB ? Et pourquoi une nation devrait-elle s’arrêter à une dette une fois et demie supérieure au PIB ? Pourquoi pas deux… ou dix fois plus ?

Chère lectrice, cher lecteur, nous sommes très heureux que vous ayez posé cette question. Cela fait des mois que nous réfléchissons à ces questions et nous sommes heureux de pouvoir y répondre.

Lorsque le cours d’une action augmente, les attentes augmentent également. Plus le cours de l’action est élevé, plus l’entreprise doit faire des choses remarquables. Finalement, les investisseurs s’attendent à des choses qu’aucune entreprise ne pourrait jamais faire.

Nvidia a pris la tête du secteur en fabriquant des puces informatiques adaptées aux applications de l’IA. Les génies de la technologie pensent que l’IA sera révolutionnaire et ont investi des milliards dans le développement de nouveaux produits et services améliorés par l’IA. Zuckerberg, de Meta, par exemple, a déclaré qu’il préférait « prendre le risque de renforcer les capacités avant qu’elles ne soient nécessaires, plutôt que trop tard ».

Nvidia a fait beaucoup de ventes… et est entrée dans l’Histoire. Mais il est impossible qu’elle vende un jour suffisamment de puces pour justifier une valorisation boursière de 3 000 milliards de dollars.

Le problème de Nvidia est une question de temps. Il n’y a aucune garantie que les produits d’IA soient rentables. Qui les achètera ? S’agira-t-il plutôt de marques de luxe avec des marges élevées ? Ou des produits de base et des supermarchés, avec une concurrence acharnée sur les prix qui limite les bénéfices ?

Nous attendons de le savoir. En attendant, d’autres fabricants, lorgnant sur les marges élevées de Nvidia, développent leurs propres puces. D’ores et déjà, les voyants d’alerte clignotent faiblement. La marge bénéficiaire nette de Nvidia diminue… très légèrement, mais de manière révélatrice.

Les cycles technologiques ont tendance à évoluer rapidement. Ainsi, une entreprise comme Nvidia doit investir massivement pour rester à la pointe de la technologie. Mais cela signifie qu’elle ne peut pas verser ses bénéfices aux actionnaires. Quand est-ce qu’une entreprise technologique comme Nvidia pourra-t-elle développer une activité confortable et stable, avec un « fossé » pour se protéger de la concurrence, ce qui lui permettra de verser des dividendes substantiels à ses actionnaires au fil du temps ?

Peut-être jamais.

Mais attendez, nous ne parlons pas seulement de Nvidia. Nous parlons de la raison pour laquelle la pluie tombe du ciel, et non du sol. De la raison pour laquelle les arbres ne poussent pas jusqu’au ciel. Les limites de la nature, les règles de la nature… et pourquoi les imbéciles tombent amoureux.

Plus concrètement, nous expliquons pourquoi le marché boursier n’est jamais trop en avance sur l’économie réelle… et pourquoi l’indicateur Buffett fonctionne toujours.

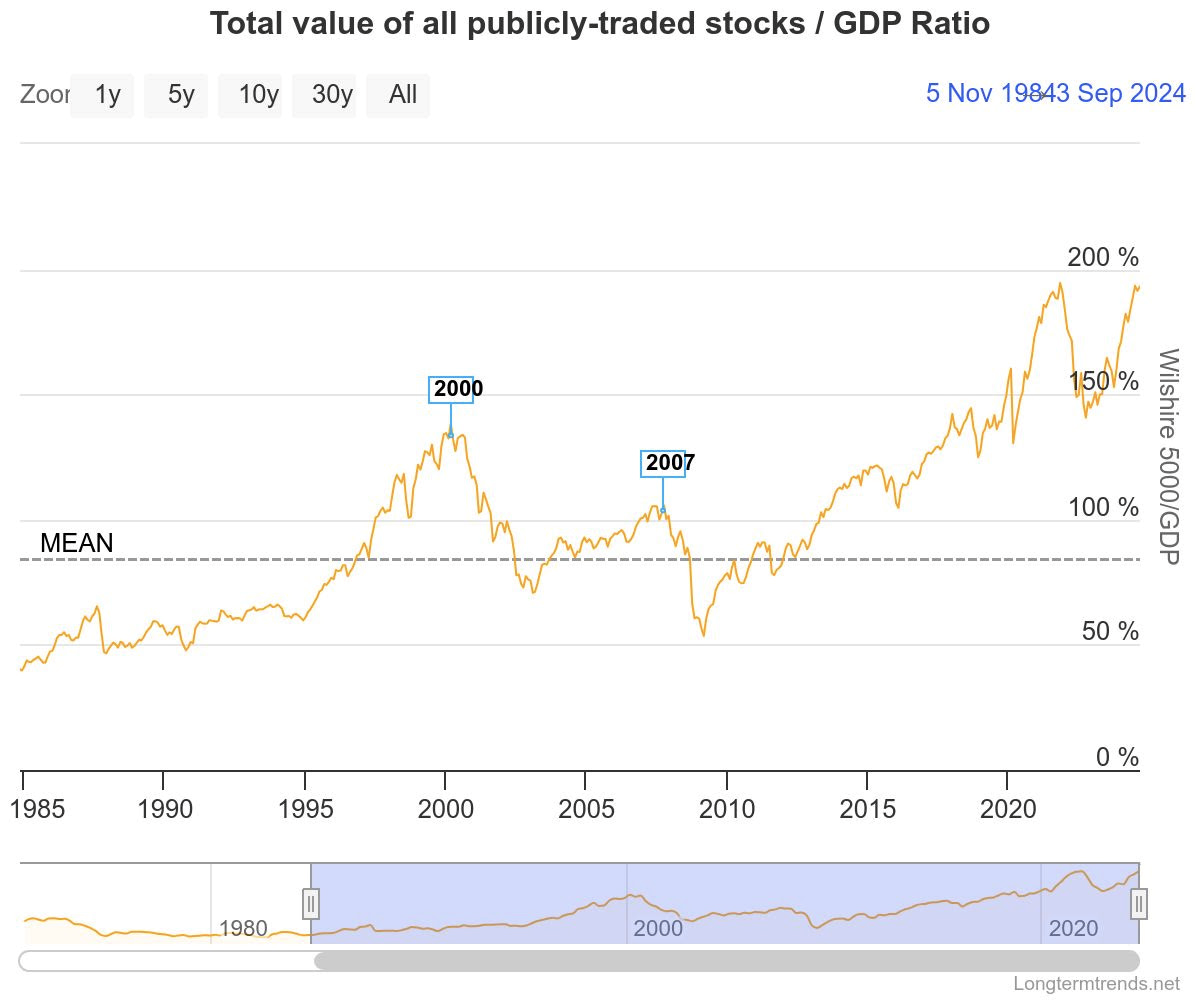

L’indicateur Buffett, dont le nom a été popularisé par l’investisseur Warren Buffett, est une mesure « globale » qui permet de déterminer si les actions (capitalisation boursière totale des actions cotées en Bourse) sont chères ou bon marché par rapport à l’économie (PIB). La valeur moyenne est d’environ 82%. La valeur actuelle, proche de 200%, indique que les actions sont considérablement surévaluées par rapport à l’économie, comme elles l’étaient à la fin de 2021 avant de chuter de manière spectaculaire.

Source: www.longtermtrends.net

1 commentaire

Je rapproche ce graphique du graphique dow/gold, à 16,4 le 3 septembre .

Un ratio à 5 , toutes choses égales par ailleurs , donne un retour du graphe sur 58% , en partant de 190% le 3 septembre.