Les banques centrales créent de la monnaie à tour de bras depuis la crise du Covid-19 : l’inflation est inévitable, mais laquelle exactement ? Continuation de la hausse des actifs financiers ou envolée des prix des biens et des services ?

On entend beaucoup parler actuellement de « faire tourner la planche à billets », ou monétisation massive. Il s’agit tout simplement du phénomène de la création monétaire par une banque centrale.

En réalité, la création monétaire ex nihilo représente une dette que la banque centrale émet sur elle-même et qui, de fait, contrairement à tout passif, n’est pas exigible et remboursable – en tout cas sauf circonstances historiques exceptionnelles qui impliqueraient que la monnaie émise ne soit plus acceptée en tant que moyen d’échange et réserve de valeur (hyperinflation et fuite devant la monnaie).

Bilan des banques centrales : un petit rappel…

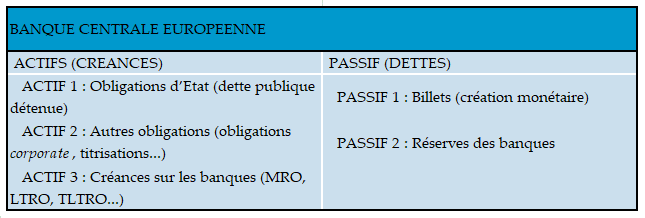

La création monétaire est donc au passif du bilan de la banque centrale (dans ce passif, il faut ajouter les réserves obligatoires constituées par les banques et surtout le cash déposé par ces mêmes banques auprès de la banque centrale pour constituer leur réserve de liquidité imposée par la réglementation bâloise).

En face de ce passif, il y a les actifs de la banque centrale (les créances, tout ce que la banque centrale prête et achète).

La BCE est prêteuse en dernier ressort aux banques, à travers toutes les opérations de refinancement conventionnelles et non-conventionnelles. Il s’agit par exemple des TLTRO (pour Targeted Long Term Refinancing Operations), considérées comme des opérations non conventionnelles mais qui ont tendance à devenir la norme puisqu’elles sont quasiment « institutionnalisées » depuis 2014.

La BCE est aussi acheteuse de titres sur les marchés financiers – principalement des obligations d’Etat à travers les programmes de rachat d’actifs depuis 2015, communément appelé quantitative easings ou assouplissements quantitatifs.

Nous présentons ci-dessous un bilan simplifié de la Banque centrale européenne (la structure de ce bilan pourrait être celle de toute autre banque centrale).

En tant que prêteur en dernier ressort, l’institut d’émission destine la liquidité issue de la création monétaire aux banques.

En tant qu’acheteur en dernier ressort, l’institut d’émission destine la liquidité issue de la création monétaire aux marchés financiers, c’est-à-dire aux vendeurs des titres achetés par la banque centrale (donc les banques mais aussi les assureurs, les fonds de pension et autres investisseurs institutionnels…).

Comment la liquidité de la banque centrale est-elle utilisée ?

Comment cette liquidité est utilisée par les banques via ces opérations de refinancement conventionnelles et non conventionnelles ?

Premier usage : les banques peuvent assainir leur passif en abaissant son coût moyen. Il s’agit alors de rembourser de la dette coûteuse par de nouvelles ressources levées à des taux de plus en plus bas dans un contexte de baisse continue du loyer de l’argent depuis 10 ans.

Deuxième usage : le fait pour les banques de stocker la liquidité reçue (et donc de ne pas l’utiliser) sur leur compte courant de trésorerie pour des raisons d’aversion au risque, ou sur leur compte de dépôts (réserves excédentaires) à la banque centrale pour des raisons réglementaires dans le cadre de la gestion de la réserve de liquidité (il s’agit du ratio LCR, soit Liquidity Coverage Ratio).

Troisième usage : les banques peuvent investir sur les marchés financiers en achetant souvent les yeux fermés des actifs, ce qui auto-entretient des bulles sur différents segments – immobilier, actions, covered bonds, obligations corporate, obligations d’Etat.

Enfin quatrième usage : le financement de l’économie dite réelle, usage qui devait sembler le plus naturel et qui a conduit à créer les TLTRO – d’où le T de targeted, « ciblé ». Cela permet à la banque centrale de cibler et de conditionner l’allocation de liquidités aux différentes banques à la progression des encours de crédits aux entreprises.

S’agissant de la liquidité reçue par les acteurs des marchés financiers qui vendent des obligations à la banque centrale, force est de constater que celle-ci sera réemployée quasi-intégralement sur les marchés financiers, conduisant souvent à accélérer la déconnexion entre le prix de certains actifs financiers et les fondamentaux de ces actifs. On comprend ainsi mieux l’inflation des actifs financiers (autre façon de parler des bulles d’actifs).

Mais alors comment comprendre l’absence d’inflation dans la sphère de l’économie réelle jusqu’à présent, malgré cette extraordinaire croissance du bilan de la banque centrale (ce que l’on appelle la base monétaire et qui dépend de la création de monnaie ex nihilo) ?

Depuis le début des impacts de la crise du Covid sur les marchés financiers en mars 2020, la monétisation (création monétaire) par les banques centrales a consisté à acheter toutes les dettes publiques émises et donc à financer l’explosion des déficits publics pour compenser la baisse des PIB nationaux.

Ce financement des augmentations de dépenses et de report des rentrées fiscales n’a pas pu déclencher une inflation traditionnelle dans l’économie réelle puisqu’il s’inscrivait dans un contexte de compensation de la chute de l’activité.

Quels scénarios pour 2021… et après ?

Trois scénarios conjoncturels sont envisageables :

Premier scénario : une normalisation de la situation sanitaire et une forte reprise du cycle économique avec maintien d’une politique monétaire accommodante.

Dans ce scénario, l’incertitude des agents économiques recule significativement mais les politiques monétaires restent accommodantes avec une offre de monnaie abondante. Cela veut dire qu’une partie importante de la monnaie détenue par les agents économiques privés est consommée et investie, ce qui serait le début d’une période inflationniste dans la sphère des biens et services.

L’offre de monnaie restant excessive, nous n’observons pas de chute des prix des actifs (actions, obligations) mais la hausse est terminée : les actions ne montent plus (approche globale qui ne remet pas en cause des paris sur certains secteurs, certaines zones géographiques, certains styles de gestion ou certaines valeurs).

Probabilité de ce scénario : 20%

Deuxième scénario : une normalisation de la situation sanitaire et une forte reprise du cycle économique avec une évolution de la forward guidance des banques centrales.

Ce scénario fait anticiper – à tort ou à raison – aux marchés financiers un début d’ébauche de politique monétaire moins accommodante : réduction des programmes de rachat d’actifs pour les moins « pessimistes » ; arrêt des programmes de rachat d’actifs pour les plus pessimistes ; on n’imagine pas un seul instant une normalisation de la politique monétaire avec baisse de la taille du bilan des banques centrales et donc des ventes d’actifs.

Dans ce scénario, on assisterait alors au passage de l’inflation des actifs financiers à celui de l’inflation tout court.

Nous serions alors en plein paradoxe avec la fin du « mauvaises nouvelles (pour l’économie) = bonnes nouvelles (pour les marchés) » qui a nourri les marchés depuis 10 ans. Il se traduisait par une hausse des marchés boursiers d’autant plus importante que les nouvelles économiques étaient désastreuses et qu’il était alors anticipé toujours plus d’injections de liquidités par les banques centrales… lesquelles liquidités allaient s’investir souvent sans discernement sur les marchés.

Ce serait alors, ironie de l’histoire, le début du « bonnes nouvelles (pour l’économie) = mauvaises nouvelles (pour les marchés) » qui entraînerait une forte baisse des marchés boursiers. Une chute d’autant plus importante que les nouvelles économiques seraient très bonnes et qu’il serait alors anticipé des politiques monétaires restrictives et donc de moins en moins de liquidités à investir sur les marchés.

Quel paradoxe tout de même : des marchés boursiers qui ont monté en période de pessimisme économique et des marchés boursiers qui baisseraient en période d’optimisme économique. Certains diront que la fonction des marchés est d’anticiper. Saut qu’il n’est plus question d’anticipations dans ce cadre mais tout simplement de déconnexion économie-marchés via le facteur liquidité.

Probabilité de ce scénario : 40%

Troisième scénario : pas de normalisation de la situation sanitaire en 2021.

Dans ce scénario, il est exclu d’anticiper un retour de l’inflation dans la sphère de l’économie réelle puisque les ménages et entreprises resteraient attentistes et les excès d’épargne privée conséquents.

Faudrait-il alors s’attendre comme en 2020 à une poursuite de l’expansionnisme monétaire et donc à la poursuite de l’inflation des actifs financiers (et donc des bulles d’actifs aussi délirantes qu’indécentes) ?

Nous ne le pensons pas et nous tablons sur une lassitude des banques centrales. Nous considérons que le relais sera désormais assuré par des politiques économiques d’aides directes à l’économie et de moins en moins par des politiques monétaires consistant à fournir de la liquidité aux banques et aux marchés financiers.

Les premières annonces de l’administration Biden vont dans ce sens :

– 400 Mds$ de mesures ciblées sur la crise Covid : programme national de vaccination, accélération des tests ;

– 1 000 Mds$ d’aides directes aux ménages (chèques de 2 000 $, prolongation de l’assurance chômage, aides alimentaires) ;

– 440 Mds$ d’aides directes aux petites entreprises.

Probabilité de ce scénario : 40%

La création monétaire va sans doute finalement plus prendre la forme de l’« argent par hélicoptère » dans le futur que la forme des dispositifs que nous connaissons depuis 2009 : refinancements non conventionnels des banques ; politiques de rachat d’actifs (quantitative easing).

Quel que soit le scénario envisagé, l’on sent bien que l’inflation des actifs financiers a vécu et que l’inflation des biens et services est devant nous.