La classe moyenne américaine, qui n’a pas reconstitué son épargne engloutie en 2008, est victime d’un sinistre jeu de bonneteau dont les élites profitent.

Nous avons vu précédemment qu’aux États-Unis, les riches devenaient encore plus riches tandis que les pauvres s’appauvrissaient. Une des explications est que cette classe sociale — qui supporte le plus d’impôts — a vu son épargne détruite lors de la crise de 2008.

qu’aux États-Unis, les riches devenaient encore plus riches tandis que les pauvres s’appauvrissaient. Une des explications est que cette classe sociale — qui supporte le plus d’impôts — a vu son épargne détruite lors de la crise de 2008.

Après la crise de 2008, aucun PDG de banque, aucun haut responsable n’a été tenu de rendre des comptes. Ils ont tous conservé leurs emplois ou sont partis travailler dans d’autres établissements financiers. Après deux ans sous étroite surveillance, les PDG des banques ont retrouvé leurs énormes bonus et les stocks options grimpaient sur un marché soutenu par la Fed.

Tim Geithner, secrétaire au Trésor américain, a communiqué en secret avec le Procureur général Eric Holder et le département de la Justice d’Obama, et demandé que l’on évite de poursuivre les banquiers car cela détruirait la confiance et déstabiliserait le système financier. Holder a accepté. Au sein des plus grandes banques, il n’y a eu ni pénalités, ni poursuites, ni mises à pied.

Pendant ce temps, les gens de la classe moyenne ont été décimés. Ils avaient perdu la moitié de leur épargne et beaucoup d’entre eux ont perdu leur emploi et leur maison. Ce fut la pire crise financière et économique depuis la Grande dépression. Pour la classe moyenne, ces pertes financières et professionnelles ont généré un stress qui a provoqué une augmentation des taux de suicide et de divorces, ainsi qu’une aggravation de l’addiction aux opiacés.

Outre l’effondrement financier, un effondrement social et émotionnel s’est produit, chose rarement évoquée dans le discours optimiste que cultivent les chaines de télévision financières. La classe moyenne aurait pu supporter le fardeau de la crise financière – comme elle l’avait fait jadis lors de la Grande Dépression à la Deuxième guerre mondiale. Mais cette crise a été différente : le fardeau n’a pas été partagé de façon équitable. En fait, il a pesé uniquement sur la classe moyenne, alors que les élites y échappaient totalement.

En 2008, les PDG des plus grandes banques étaient Jamie Dimon chez JP Morgan, Lloyd Blankfein chez Goldman Sachs, Brian Moynihan chez Merrill Lynch (désormais Bank Of America), John Mack chez Morgan Stanley, Larry Fink chez BlackRock et Vikram Pandit chez Citi.

Tous autant qu’ils sont, ainsi que bon nombre de leurs collaborateurs, occupent toujours les mêmes fonctions, ou bien ont pris leur retraite récemment en empochant une fortune en bonus et stock options. Cet exemple tout simple peut s’étendre à tout le secteur des services financiers.

Il est vrai que les actions se sont envolées vers de nouveaux plus hauts… mais après une reprise qui aura duré 10 ans en partant de leurs plus bas. 10 ans, c’est long, pour récupérer votre argent.

Surtout, la plupart des investisseurs de la classe moyenne n’ont pas eu cette chance. Ils ont vendu à des niveaux proches des plus bas en 2008 et 2009, en tentant désespérément de sauver ce qu’ils pouvaient de leur capital, et ils ont refusé de revenir sur les marchés en craignant légitimement qu’un effondrement se produise à tout moment.

Bref, les riches sont devenus encore plus riches et la classe moyenne s’est fait « dégommer » par les grands investisseurs.

Un système perverti dans tous les domaines de la vie

Le fait que les riches se sont enrichis et la classe moyenne s’est fait distancer s’est matérialisé dans de nombreux domaines, en dehors de celui de l’investissement.

- Lors de l’accès aux universités : les riches ont continué d’envoyer leurs enfants dans de prestigieuses écoles alors que la classe moyenne a été limitée par les frais universitaires hors de prix et le fardeau des prêts étudiants, une nouvelle forme de servitude.

- Sur le marché de l’immobilier : les riches ont récupéré de grandes maisons à prix cassé, grâce aux ventes sur saisies, alors que la classe moyenne était pétrifiée par ses pertes financières.

- Dans les soins de santé : les riches ont pu s’offrir toutes les assurances nécessaires alors que la classe moyenne a été handicapée par le chômage et la perte des prestations liées à l’emploi.

- Pour les enfants des jeunes adultes de la classe moyenne, également. Au sein de la « gig economy » [NDR : l’économie des boulots précaires], il n’existe pas de « package doré » offrant des prestations avantageuses.

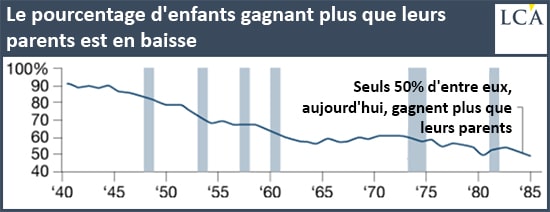

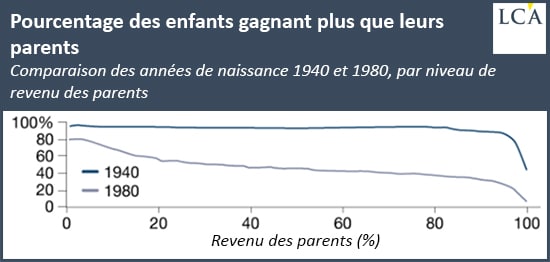

Les conséquences de cette redistribution des revenus au profit des riches et au détriment de la classe moyenne sont mises en lumière dans les graphiques ci-dessous, émanant de Deutsche Bank.

Ces graphiques indiquent le pourcentage d’enfants gagnant plus que leurs parents à l’âge de 30 ans, et par date de naissance au fil du temps :

Pour ceux qui sont nés en 1980, le pourcentage commence à 80% et chute rapidement au-dessous des 50%, même pour ceux dont les revenus des parents ne représentent que 40% du revenu moyen. Ce graphique indique que non seulement le rêve américain ne fonctionne plus… mais que cela se produit à de faibles niveaux de revenus.

En conservant cela à l’esprit, ainsi que certaines données similaires, nous reposons notre première question : est-ce que la Classe Moyenne est en train de disparaître ?

La réponse est « non », mais elle a des difficultés, et elle est de plus en plus désavantagée par rapport aux riches et aux puissantes élites. La Classe Moyenne s’appauvrit et se fait de plus en plus distancer par les riches dont les revenus absorbent une part grandissante du PIB total. Le résultat est décourageant et représente un frein à la croissance en raison de la baisse de la productivité. Pourquoi travailler plus si les retombées ne sont pas équitablement distribuées ?

Comment en sommes-nous arrivés là ? Pourquoi laisse-t-on persister cette inégalité de la répartition des revenus ?

Pour répondre à cette question, il faut se plonger dans un maillage complexe de privilèges et de relations, qui aggrave le problème chaque jour.

Inégalités justes et injustes

La façon dont les riches deviennent encore plus riches, au départ, est très variable. Il peut s’agir d’un simple coup de chance : par exemple, deux agriculteurs achètent deux parcelles de terres adjacentes et l’un trouve du pétrole et pas l’autre.

Cela peut être la conséquence de décisions intelligentes prises en matière d’hygiène de vie et de formation supérieure. Cela peut être le résultat d’un dur labeur, d’une invention ou de l’entrepreneuriat. Les sources de richesses initiales ne sont pas toujours injustes, au sein d’un système capitaliste.

Les problèmes apparaissent avec la façon dont les riches restent riches et deviennent plus riches. Les techniques permettant de le faire sont soutenues par les habitudes, lois, règlements et régulations portés la plupart du temps par les riches eux-mêmes afin de perpétuer et augmenter leur richesse. C’est ce qui donne lieu à la perversion du système dont se plaint à juste titre la classe moyenne.

Le premier ensemble d’abus se situe dans le code des impôts. Sur le papier, les riches payent plus d’impôts que la classe moyenne. Mais c’est un mirage, si l’on jette un coup d’oeil rapide sur les tranches d’imposition progressives.

La réalité est bien plus complexe. La majeure partie de la fortune détenue par les Américains les plus riches n’est jamais imposée car elle est conservée sous forme d’immobilier et d’actions, et transmise aux héritiers sans payer d’impôts.

Lorsque les médias indiquent que Jeff Bezos, le PDG d’Amazon, pèse 100 milliards de dollars, il est important de conserver à l’esprit que ces 100 milliards de dollars sont surtout constitués d’actions Amazon sur lesquelles Bezos n’a jamais payé d’impôts, sauf lorsqu’il en vend. Même dans ce cas, il paye des taxes sur les plus-values financières qui sont bien moins élevées que le taux d’imposition sur le revenu.

La deuxième façon d’éviter les impôts consiste à se servir de fondations. Les ultra-riches peuvent donner leurs actions à une fondation (pour laquelle ils bénéficient d’une déduction fiscale par rapport aux autres revenus) puis se nommer eux-mêmes ou leur conjoint, à la tête de cette fondation.

Ainsi, ils conservent le contrôle de leur argent tout en réalisant un minimum d’actions caritatives en faveur de causes qui sont censées en valoir la peine et en investissant les actifs de la fondation dans un portefeuille de placements de leur choix. La fondation elle-même ne paye pas d’impôts. En fait, les milliardaires continuent de maîtriser leurs vastes fortunes qui, en réalité, sont exonérées de taxes ! Les gens de la classe moyenne n’ont pas la trésorerie ni les ressources leur permettant de s’offrir un avocat et de réaliser ce type de montage.

Pour échapper aux impôts, il existe également les revenus offshore, les recettes différées, les transferts de prix entre entités imposables ou non imposables, et la surévaluation de dons caritatifs. Le résultat est toujours le même : les riches évitent de payer des impôts tandis que les classes moyennes en payent trop.

Tuyaux d’initiés et réseautage

Il y a aussi l’effet des réseaux sociaux sur les opportunités professionnelles, l’admission dans des écoles et les opportunités d’investissement.

Bon nombre des nouveaux investissements les plus intéressants de ces 20 dernières années se sont partagés entre les membres d’un tout petit groupe d’initiés de la Silicon Valley et de Wall Street, qui se sont mutuellement « refilé des tuyaux » sur de nouvelles entreprises telles que Google, Amazon, Uber, Airbnb etc, bien avant que ces sociétés ne soient cotées en Bourse (et dans de nombreux cas elles ne le sont toujours pas).

Quant aux investisseurs de la classe moyenne, ils se retrouvent avec des actions comme celles de Snap (ex-Snapchat) qui s’est effondrée de 20,75 $ à moins de 10 $. Ses fondateurs, à la Silicon Valley, ont eux profité de la surévaluation du cours lors de l’introduction en Bourse, alors qu’aujourd’hui, la classe moyenne se retrouve avec une action décotée.

[NDLR : Comment malgré tout profiter de l’ascension des valeurs technologiques et choisir celles qui ont le plus de potentiel ? Téléchargez notre dossier spécial sur une nouvelle génération de biotech ici.]

Les meilleurs « tuyaux » concernant les actions se transmettent entre gens riches, dans des clubs sélects et des sociétés de capital-investissement, bien avant que les investisseurs de la classe moyenne ne sachent même qu’elles existent.

En ce qui concerne l’accès aux écoles de l’élite, un quota est toujours réservé, dans chaque promotion, à ceux qui y rentrent de « père en fils ». Si votre père est allé à Harvard, vos chances d’y être admis sont bien meilleures que celles d’un candidat venant de la classe moyenne.

Ce système n’est ni infaillible, ni automatique, mais il donne quelques longueurs d’avance aux fils et filles des Américains les plus riches, et il aide leurs familles, dans l’ensemble, à préserver cette longueur d’avance dont dispose l’élite.

Au moment de l’attribution des diplômes, ce même réseau fait en sorte que les jeunes diplômés, dont les familles appartiennent à l’élite, décrochent des jobs en or dans des cabinets d’avocats, des banques d’investissement, chez des gérants de fortune ou d’autres professions privilégiées.

Ce passage de relais d’une génération à la suivante permet à l’élite de conserver la main sur ses richesses et privilèges. Les diplômés de la classe moyenne, intelligents et talentueux, ne sont pas totalement exclus : ils ont simplement plus de mal à accéder au Graal.

Enfin, la débâcle des prêts étudiants est l’un des plus puissants facteurs de discrimination entre les riches et la classe moyenne. Les fils et filles de riches entrent sereinement à l’université et en sortent faiblement endettés, voire pas du tout.

Les familles de la classe moyenne ont massivement recours aux prêts étudiants pour financer leurs études et obtenir un diplôme dans ces mêmes écoles. La différence se voit une fois le diplôme en poche : les élites entament leur carrière professionnelle sans être endettées alors que la classe moyenne peut s’être endettée de 100 000 $ avec un prêt étudiant.

Des incidents de crédits ont un impact sur les notes de solvabilité attribuées aux jeunes diplômés. Ces mauvaises notes les empêchent de décrocher un bon emploi, de louer de beaux appartements ou de devenir propriétaires dans des quartiers favorisés.

Le décor est planté pour qu’une nouvelle génération de riches s’enrichisse encore plus et que la classe moyenne reste encore plus à la traîne.

Les politiques publiques peuvent-elles résoudre ces inégalités croissantes, en termes de répartition des revenus ? Malheureusement, la réponse est « non ».