Si l’Europe ne tire pas les leçons de son histoire, elle est condamnée à répéter la même erreur : essayer d’établir une union monétaire européenne.

Nous avons pu observer l’échec de l’Eurozone avant même que l’euro soit mis en circulation. Le SME (serpent monétaire européen) et le MCE (mécanisme de taux de change européen) ont tous les deux échoués.

Heureusement pour le Royaume-Uni, il a tiré les leçons de ces deux premiers échecs et n’a donc pas souhaité intégrer l’Eurozone.

Puis la crise des dettes souveraines s’est emparée de l’Europe. Face à cette crise, la BCE a mis en œuvre des politiques non conventionnelles. Si un système doit violer ses propres règles pour espérer survivre, c’est que les fondations même de ce système sont défaillantes.

L’échec des tentatives d’unions monétaires en Europe n’est en rien un fait unique. En réalité, toutes les tentatives d’unions monétaires à travers le monde se sont toujours terminées de la même façon.

Jens Nordvig, banquier d’affaire, chercheur et écrivain, a analysé l’histoire des tentatives d’unions monétaires dans son rapport intitulé « Repenser l’union monétaire européenne ».

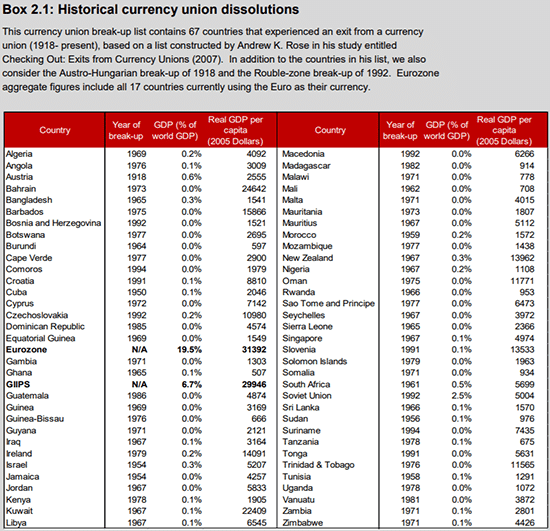

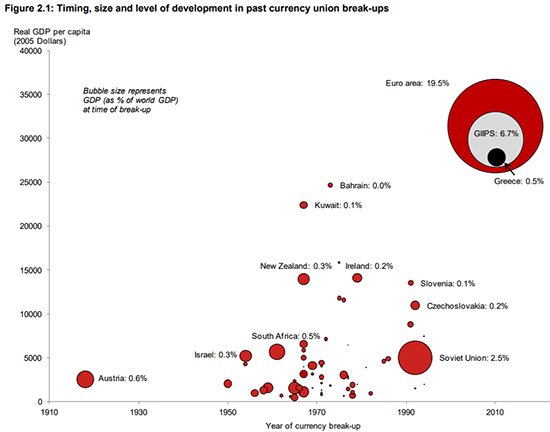

Voici la liste complète des 67 tentatives d’unions monétaires qui ont échoué rien qu’au cours du XXème siècle. En dessous, vous trouverez un graphique indiquant les dates et le poids économique de ces unions monétaires.

L’euro est inclus sur ce graphique uniquement à titre indicatif, bien sûr il ne s’est pas encore effondré… du moins pas à l’heure où nous écrivons ces lignes.

L’étude de Jens Nordvig ne remonte que jusqu’en 1910. Elle ne mentionne pas une union monétaire beaucoup plus ancienne, l’Union latine. Cette union fut fondée en 1865 par la France, la Belgique, l’Italie et la Suisse. A cette époque, ces quatre pays représentaient une part considérable de l’économie mondiale.

Il est frappant de constater à quel point l’ensemble de ces unions monétaires ont été confrontées à des problèmes similaires. Elles ont toujours eu les mêmes dysfonctionnements, et les mêmes abus se reproduisent peu de temps avant leur effondrement.

Voici ce qu’une équipe de chercheurs a écrit dans la Review of Development Finance au sujet de l’Union latine :

« Les résultats de nos recherches font apparaître clairement que l’Italie connaît une instabilité économique et politique beaucoup plus forte que les autres pays, malgré son adhésion à l’Union latine depuis sa création ».

L’Union latine sapée par l’Italie et la Grèce

L’Union latine fut également confrontée à un problème de dépréciation de sa monnaie commune en raison de la réduction progressive de la quantité d’or et d’argent contenue dans les pièces. Chaque pièce était normalement interchangeable, mais leur composition a été progressivement altérée par les Etats des pays membres de l’union. Ainsi, les pièces contenant la plus forte concentration de métaux précieux étaient retirées de la circulation pour être fondues, seules les pièces de moins bonne qualité continuèrent de circuler.

Dans le cas l’Union latine, c’est l’Italie qui a quitté la première l’union, comme l’expliquent les auteurs :

« Seulement quelques mois après la ratification du traité, l’Italie a suspendu la convertibilité des billets de banque en pièces métalliques et a mis en circulation de grandes quantités de petites coupures. Les pièces d’argent italiennes ont alors afflué vers la France, la Belgique et d’autres pays voisins. »

Vous ne devinerez jamais quel pays fut le prochain sur la liste :

« L’admission de la Grèce dans l’Union latine posait un problème similaire. Afin d’éviter un afflux massif de pièces de monnaie grecques dans l’union, la Grèce a accepté que toutes les pièces soient frappées à la Monnaie de Paris et soient ensuite expédiées directement en Grèce. Néanmoins, des pièces d’argent grecques ont été découvertes en circulation à Paris seulement quelques semaines après la mise en application de l’accord. »

L’Union Soviétique a fait face aux mêmes difficultés. Les pays satellites d’Europe de l’est étaient soumis aux règles monétaires russes imposées dans le cadre de la « zone rouble ». Mais ces nations ont pu profiter de leur appartenance à cette union monétaire pour « exporter » leur inflation.

Dans une union monétaire, si l’un des pays membres décide de créer une quantité disproportionnée de monnaie, ce pays bénéficiera d’un surplus de pouvoir d’achat alors que l’inflation générée par cette création monétaire sera partagée à l’échelle de l’ensemble de l’union.

Avec une telle incitation, comme le montre la théorie des jeux, une crise inflationniste est inévitable, chaque pays cherchant à pousser plus loin les limites de la création monétaire.

Aujourd’hui, la BCE monétise des montants disproportionnés de dettes souveraines grecques et italiennes.

Nous pouvons tirer d’autres enseignements intéressants de la désintégration de l’union monétaire soviétique. La zone rouble avait sa propre version du système européen Target2, il s’agissait du système TR (Transfer Roubles). En fait, les deux systèmes présentent de telles similitudes que la description du fonctionnement du système TR réalisée par le think tank Bruegel pourrait être confondue avec celle de Target2 :

« D’après le programme d’intégration économique approuvée en 1971 par le CMEA (Council for Mutual Economic Assistance), le TR avait également pour objectif de permettre le règlement des échanges multilatéraux entre les pays membres, en permettant à un pays A en situation d’excédent commercial avec un pays B d’utiliser sa créance sur le pays B pour importer auprès d’un pays C.

En d’autres termes, le TR était utilisé en tant qu’unité comptable pour déterminer la balance nette entre les différents pays membres dans le cadre des transactions réalisées

par le biais de la Banque internationale de coopération économique située à Moscou, une institution fondée par le CMEA.

Un déficit commercial enregistré une année était comptabilisé comme un crédit et devait être remboursé au cours des années suivantes. »

Comme l’expliquent les auteurs, le TR n’était pas une véritable devise, dans le sens où il n’était pas possible de la dépenser ou d’échanger ces unités contre une devise.

Mais il y a un problème : le commerce implique l’échange de biens et services ayant une valeur réelle. Si vous n’obtenez en échange de biens et services qu’une promesse dans un livre comptable, vous vous faites avoir. C’est tout le problème du surplus de l’Allemagne dans Target 2.

Ce mécanisme pose un autre problème majeur, aussi bien à l’époque de la zone rouble qu’aujourd’hui dans la Zone euro : il empêche tout rééquilibrage de la balance commerciale des différents pays. En fait, il entretient ces déséquilibres.

La seule façon pour qu’un pays excédentaire obtienne en échange des biens et services réels, c’est qu’il devienne à son tour déficitaire vis-à-vis des autres pays jusqu’à ce que le système revienne à l’équilibre.

Pour simplifier, les Allemands obtiennent des tickets représentant une reconnaissance de dette en échange de leurs exportations vers des pays tels que la Grèce et l’Italie. Ces tickets donnent à l’Allemagne le droit d’acheter des produits provenant de ces pays, mais seulement lorsqu’ils dégageront un excédent commercial vis-à-vis de l’Allemagne, ce qui est impossible précisément en raison de ce système de ticket…

C’est une situation désastreuse, un accord perdant-perdant.

[NDLR : Il faudra bien un jour remettre à zéro le compteur de dettes interne à l’Eurozone mais cela ne sera pas anodin pour votre épargne. Découvrez ici comment éviter que votre argent disparaisse dans cet opération.]

L’échec de la planification centralisée

Que l’on parle de la zone rouble, de l’Union latine ou de l’Eurozone, nous en revenons finalement au même sujet, au problème central.

Chaque fois qu’un système reposant sur la planification centralisée est mis en place, c’est un échec. Il produit des résultats catastrophiques jusqu’à ce que les gens décident de l’abandonner et d’en essayer un nouveau.

C’est vrai dans tous les domaines économiques, cela va du contrôle des taux d’intérêt au contrôle des loyers en passant par tous les prix. Alors pourquoi les gens ne réalisent pas qu’il en va de même dans le domaine monétaire ?

Le vestige le plus puissant de la planification centralisée dans nos économies modernes est la banque centrale. Elle possède un pouvoir immense sur nos transactions en contrôlant un facteur économique clef, le coût d’opportunité de la consommation par rapport à l’épargne – les taux d’intérêt.

Sur quelles variables économiques les banques centrales ont-elles le plus d’influence ? L’inflation, le logement, la croissance économique et la dette publique. Les banques centrales ont conçu et mis en place tout un ensemble d’outils afin de pouvoir manipuler ces indicateurs économiques.

Pour quel résultat ? La réponse n’est-elle pas évidente ?

Dans nos économies modernes et mondialisées, les secteurs économiques qui sont le plus soumis à la planification centralisée sont précisément ceux qui sont en crise depuis 2006.

Pourtant, les critiques du capitalisme rejettent la responsabilité sur l’économie de marché libre !

Cela me rappelle les Soviétiques qui accusaient le marché noir d’avoir causé l’effondrement du socialisme. En réalité, le marché noir était le seul secteur économique qui donnait de bons résultats…

4 commentaires

Très bonne analyse !

passionnant!

Les pièces d’or « Union Latine » qui font l’objet de transaction à Paris ont une décote systématique de l’ordre de 1 à 3% par rapport à leur teneur en or fin, annoncée comme étant 90%. Cela vient-il des malversations métallurgiques dont vous parlez dans votre intéressant exposé? Ou seulement du fait qu’elles n’ont pas la notoriété internationale du Krugerrand ou de l’American Eagle ?

Avant de répondre à la question de DORLEANS je voudrais apporter quelques précisions au texte ci-dessus.

Tout d’abord sur l’Union Monétaire Latine (UML) créée en 1865 par la Belgique, la France, l’Italie et la Suisse. L’UML n’a pas été confrontée à « un problème de dépréciation de sa monnaie commune ». La monnaie de référence de l’UML était le Franc germinal défini par son poids d’or et d’argent, soit 290,32 milligrammes d’or fin et un rapport de 15,5 pour un entre l’or et l’argent. Les monnaies d’argent étaient au titre de 835 millièmes (les États signataires ayant jusqu’au 31 janvier 1869 pour échanger les pièces au titre de 900 millièmes par celles au nouveau titre de 835 millièmes) et celles d’or au titre de 900 millièmes.

Ce système monétaire bimétallique est né des conséquences de la pénurie d’argent du fait du déficit commercial britannique avec l’Inde (règlements en argent) et de la baisse du prix de l’or, par rapport à l’argent, du fait l’abondance soudaine de métal jaune provenant de nouvelles exploitations (Australie et Californie). L’argent étant plus cher que le cours légal il était plus intéressant pour les spéculateur de vendre ces pièces pour la fonte. Ce qui provoqua une raréfaction des monnaies divisionnaires en argent, et donc une crise de la liquidité. Un des objectifs de l’UML était de répondre à ce problème de liquidités. Il est donc inexact d’écrire que « leur composition a été progressivement altérée par les États des pays membres de l’union » puisque ces changements de titre sont intervenus (très officiellement) avant que ne soit créée l’UML. Sous le régime de l’UML les titres des monnaies étaient garantis par les États et cette clause a été strictement respectée.

La guerre de 1870 et la défaite de la France changea la donne. S’ajoutant à cette situation, l’abandon en 1873 de la frappe libre pour l’argent et l’adoption du monométallisme or par l’Allemagne, le prix de l’argent s’effondra pour atteindre un plus bas en 1902. L’or devenant plus cher que le cours légal celui-ci était vendu pour la fonte (loi de Greesham). Un flux important de monnaies divisionnaires italiennes en argent ayant migré vers la Suisse l’Italie se trouva face à une crise de liquidité. Les 5 novembre 1878 et 15 novembre 1893, les monnaies divisionnaires italiennes furent « nationalisées », la seconde fois définitivement. Elles n’avaient donc plus cours légal dans les autres États et furent retirées de la circulation des États membres et remboursées. Par la Convention additionnelle à l’UML du 4 novembre 1908, les monnaies d’appoint grecques subirent le même sort. La France connaîtra une situation comparable dans les années 20 qui conduira à la dissolution de l’UML. Il n’y eut donc AUCUNE « malversations métallurgiques ».

Ceci étant précisé j’en viens à la question posée. Les monnaies dites « Union latine » sont au nombre de 321 (y compris monnaies françaises). Celles en or sont au nombre d’une quarantaine. À ces quarante (environ) monnaies d’or certains ajoutent les monnaies des pays ayant adopté le format des monnaies de l’UML sans en être membres. La Tunisie, la Bulgarie, la principauté de Monaco, l’Autriche, la Russie, la Roumanie, la Serbie, l’Espagne, la Sardaigne, etc. mais aussi des pays d’Amérique latine, ont ainsi émis des pièces d’or au format de l’UML. Certaines monnaies, « Union latine » et « affiliés à l’UML », sont des raretés et affichent donc des prix sans rapport avec l’or contenu.

Aucune pièce en or n’affiche de décote par rapport à la valeur de l’or qu’elle contient. Si tel était le cas il faudrait bien évidemment sauter sur l’occasion.

Depuis septembre 2004 il n’existe plus de transaction à la Bourse de Paris, ni aucune cotation officielle ailleurs dans le monde. Le prix que les vendeurs affichent fait improprement, pour ne pas dire malhonnêtement, référence à un « cours officiel » qui n’existe plus. Il existe un grossiste en France qui continue à faire croire qu’il existerait un marché régulé officiel. Dans les faits chaque commerçant est libre d’afficher le prix de vente et le prix de reprise qu’il souhaite. Le site le plus complet, affichant les prix nets d’achat et de vente est le site belge Gold Forex International (https://www.goldforex.be/fr/3-cours-de-lor-prix-pieces-lingot-cotation )

De façon courante toutes les monnaies en or de l’UML affichent peu ou prou les mêmes prix d’achat (prime de l’ordre de 0 à -1%) et de vente (prime de l’ordre de 2 à 3%). Les variations qui existent entre les monnaies sont essentiellement dues à l’importance des stocks que les commerçants accumulent et au niveau de sollicitations de leurs clients pour tel ou tel produit. Un produit peu demandé par ses clients sera repris par un commerçant avec une forte prime négative, a contrario un produit très demandé sera repris avec une prime nulle voire positive.

En résumé les monnaies de l’UML les plus courantes sont toutes vendues à peu près au même prix. Certaines sont des produits de collection. D’une façon générale ces monnaies n’ont pas la notoriété, chez les investisseurs, des monnaies spécifiquement dédiées à l’investissement.