L’inflation devrait faire son grand retour en 2021 : actions, or, euro, dollar, marchés émergents… Quelles classes d’actifs privilégier pour préparer votre épargne ?

Nous devrions assister en 2021 au retour à une certaine « normalisation » de l’activité économique. Les profits des entreprises devraient ainsi se redresser après une année 2020 compliquée où les banques centrales ont acheté sans compter les dettes des Etats qui ont paré à la crise par des mesures de soutien d’une ampleur exceptionnelle.

Entre mi-mars et fin décembre, le bilan de la Fed est passé de 4 700 à 7 400 Mds$. Avant la crise de 2008, il était inférieur à 1 000 Mds$. Quant à la BCE, l’institution détient 2 800 Mds€ de titres d’Etat, soit près d’un tiers de la dette publique européenne. Pour la France, la hausse de la dette est de 400 Mds€ entre 2019 et 2021.

Le niveau des dettes est si élevé que ni les taxes, ni la croissance, ne suffiront à les rembourser.

Comment les gouvernements feront-ils alors ?

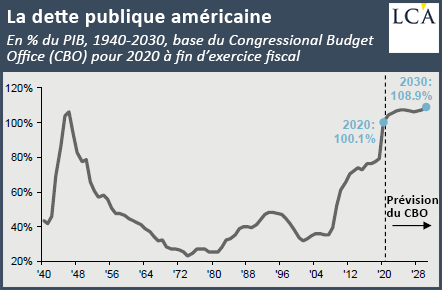

Le remboursement passera par l’inflation, ce qui a d’ailleurs été le cas au lendemain de la Deuxième guerre mondiale. Ironie de l’Histoire, la dette publique américaine est revenue au niveau d’après-guerre, en dépassant les 100% du PIB :

Source : JP AM, CBO

Source : JP AM, CBO

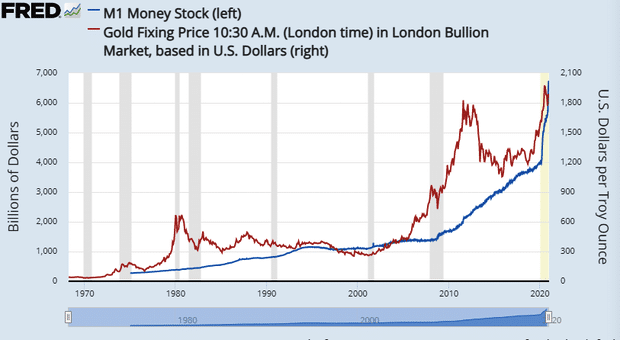

Le déficit budgétaire crée de l’inflation

Lorsque l’on parle d’inflation, on pense hausse des prix. On oublie cependant que la première source d’inflation est la création de monnaie servant à financer le déficit budgétaire. Comme le montre le graphique ci-dessous, la quantité de monnaie en circulation aux Etats-Unis a fait un bond spectaculaire en 2020 (expliquant notamment la progression de l’or qui a joué son rôle de réserve de valeur).

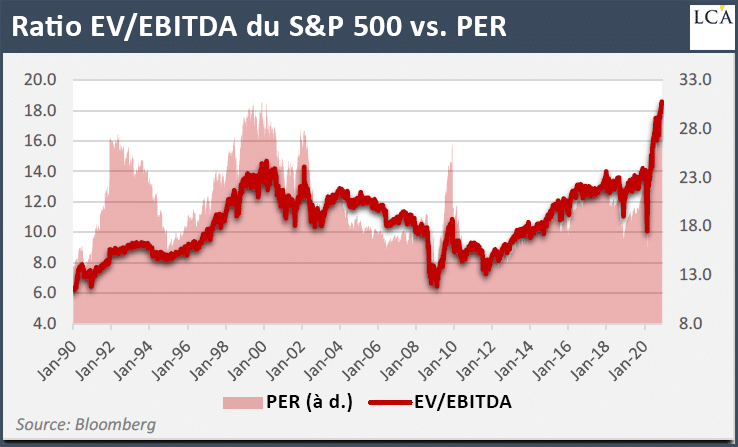

L’inflation du prix des actions

Or, s’il y a de plus en plus de monnaie disponible pour acheter un nombre d’actifs limité, le prix de ces actifs devrait monter. C’est ce que l’on constate ci-dessous : les valorisations des entreprises du S&P 500 (indice boursier américain) se sont envolées.

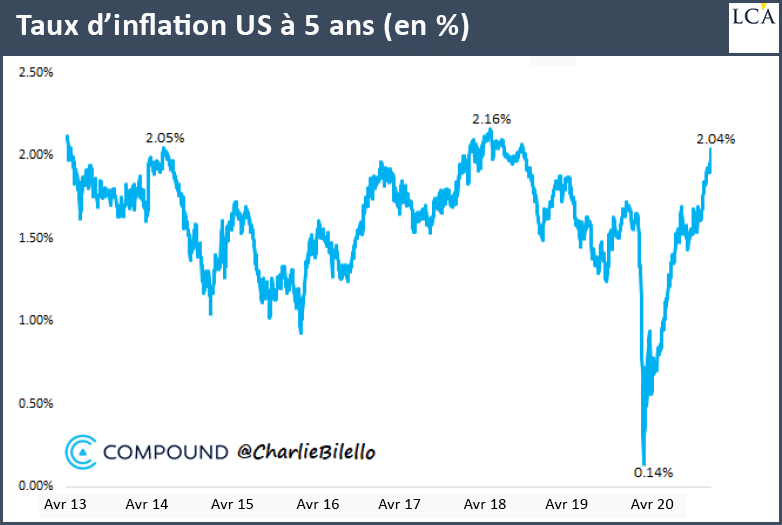

L’inflation des prix à la consommation

L’inflation des prix à la consommation dans la Zone euro est pour le moment proche de zéro, mais elle a déjà rebondi à 2% aux Etats-Unis, comme on peut le constater ci-dessous :

Par ailleurs, il y a une corrélation entre la croissance de la masse monétaire M2 et l’inflation des prix à la consommation, ce qui laisse supposer que le niveau d’inflation aujourd’hui est sous-estimé et qu’il devrait se situer à un niveau plus élevé.

L’inflation, mauvaise nouvelle pour l’épargnant

Jusqu’ici, la liquidité de la Fed a provoqué une hausse des actions, mais pas des attentes d’inflation.

Afin de mieux comprendre ce phénomène, il faut partir de l’équation quantitative de la monnaie qui s’écrit MV = PT, où M désigne la quantité de monnaie, V sa vitesse de circulation (vélocité), T le volume des transactions et P le niveau général des prix. La vitesse de circulation de la monnaie est historiquement basse… mais le taux d’épargne des ménages est historiquement élevé.

Avec une « normalisation » de l’économie au deuxième semestre 2021, il est probable que la consommation s’accélère et, avec elle, la vélocité de la monnaie, ce qui devrait conduire à une hausse des prix, et donc de l’inflation.

L’inflation est donc une bonne nouvelle pour l’Etat… mais une mauvaise nouvelle pour l’épargnant.

Une inflation plus élevée dans un contexte de taux d’intérêt bas est une bonne nouvelle pour l’Etat car c’est le moyen le plus efficace pour effacer la dette publique. En revanche, c’est une mauvaise nouvelle pour l’épargnant car l’inflation affecte négativement la valeur de la monnaie.

Ce qui est rare est cher, mais ce que l’on peut obtenir d’un seul clic de souris (la banque centrale imprimant de la monnaie) ne vaut pas grand’chose.

Où placer votre épargne ?

Lors des prochaines années, l’inflation devrait augmenter, tandis que les taux ne devraient pas connaître de hausse importante. Ceux qui ont leur épargne en cash et en obligations vont perdre de l’argent. Le seul moyen de préserver son capital est d’investir dans des entreprises qui ont la capacité d’augmenter leurs prix (« pricing power ») et disposant de retours sur capitaux employés élevés, de bilans solides et de cash-flows stables.

En terme de style, il ne faut pas s’attendre à une hausse supplémentaire des multiples boursiers des actions dites de « croissance » comme par le passé (alimentée par la baisse des taux qui semble avoir atteint un palier).

Il est pertinent d’augmenter sa pondération aux valeurs dites « value » et aux cycliques de qualité dont la performance sera tirée par la croissance des bénéfices, car il ne faut pas oublier que c’est la croissance des bénéfices à long terme des entreprises qui constitue l’essentiel de la performance boursière.

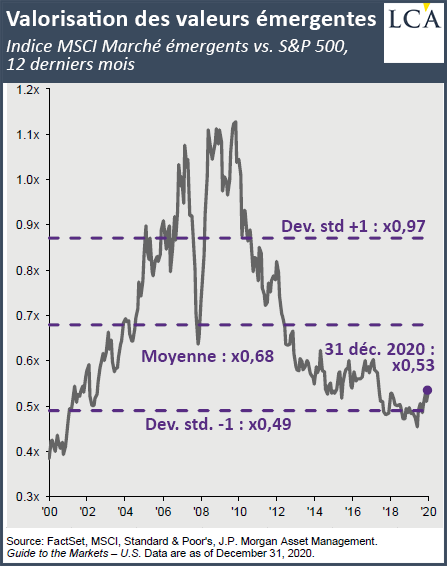

En termes de zones géographiques, les valeurs émergentes sont au plus bas (cf. ci-dessous), tout comme les devises émergentes – ce qui peut constituer une source de gain supplémentaire. La Chine va sortir renforcée par l’épidémie et devenir un poids encore plus important : l’économie chinoise représentait 66 % de l’économie américaine en 2019 et devrait représenter près de 80 % d’ici 2021.

Le 15 août 2021 marquera le 50ème anniversaire de la fin de la convertibilité du dollar en or, prélude à une dépréciation continue du dollar et une poussée inflationniste (aggravée par les chocs pétroliers).

L’envolée des dettes publiques et de la création monétaire en 2020 risque donc bien de contrarier la vue consensuelle des intervenants de marché sur la faiblesse de l’inflation.

Nous entrons ainsi dans une décennie où il va falloir définitivement compter avec le retour de l’inflation et adapter votre stratégie d’investissement de manière efficiente car, dans une période inflationniste, ne rien faire peut coûter cher.

Il faut investir pour ne pas s’appauvrir.