La réforme des retraites divise et paralyse le pays… mais se pose-t-on vraiment les bonnes questions sur le système de financement en France ?

Ça y est : le gouvernement, par la bouche du Premier ministre Edouard Philippe, a enfin dévoilé, le 11 décembre 2019, son projet de réforme des retraites.

A vrai dire, peu de véritables surprises. L’essentiel était déjà dans le rapport du haut-commissaire Delevoye (voir notre note du 22 novembre 2019).

Les principaux changements, par rapport au texte initial, portent sur les délais de mise en œuvre de la réforme. Elle s’appliquerait désormais à ceux nés à partir de 1975 (et non plus 1963) et les bénéficiaires des régimes spéciaux auront encore davantage de temps pour entrer dans le système universel.

Le reste est un nombre non négligeable de garanties données à telle ou telle catégorie de la population – mères de famille, professions libérales, fonctionnaires en particulier enseignants et aides-soignantes… – qui vont nécessairement coûter beaucoup d’argent. Pas sûr que ce soit une bonne nouvelle pour les finances publiques !

Une réforme qui oublie l’essentiel

Quoi que l’on pense de la réforme, il faut bien reconnaître qu’elle passe à côté de l’essentiel, comme nous l’écrivions dans notre note déjà citée : « les retraites françaises coûtent cher, beaucoup plus cher que chez nos voisins ». La chose n’est même pas débattue ; elle est complètement occultée.

Heureusement, l’Institut économique Molinari (IEM) a entrepris d’ouvrir les yeux de nos dirigeants avec sa dernière étude, intitulée « Retraites françaises, sortir de l’impasse, préparer l’avenir ».

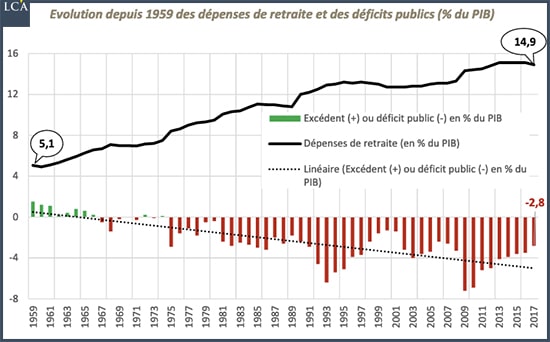

Les auteurs de l’étude, Nicolas Marques et Cécile Philippe, montrent tout d’abord que les retraites expliquent à elles seules plus de la moitié (59 %) de la progression des dépenses et des déficits publics de 1959 à 2017.

Source : IEM

Petit à petit, après-guerre, les Français ne se sont plus constitués d’épargne retraite et se sont appuyés exclusivement sur la répartition. Mais la démographie étant ce qu’elle est – en 2017, on dénombrait 0,74 retraité par actif employé, soit trois fois plus qu’en 1959 – le système arrive aujourd’hui dans une impasse.

Le cercle est particulièrement vicieux : pour financer le système, les cotisations sociales augmentent ; à leur tour, elles contribuent à l’augmentation du chômage (moindre compétitivité) ; chômage qui pèse ensuite sur le financement du système de retraite et, par conséquent, de l’ensemble des comptes publics.

Le benchmark réalisé par l’IEM à partir de données de l’OCDE montre que le financement des retraites françaises est plus coûteux qu’ailleurs. En 2010, les retraites françaises pesaient 14,6% des dépenses publiques. Pour l’Allemagne, c’était 10,8% ; l’Espagne, 10,1% ; le Royaume-Uni, 7,7%.

Un sous-développement bien français

La raison principale tient au sous-développement des réserves des régimes publics de retraites et des fonds de pensions. Ce sous-développement, nous dit l’IEM, coûte chaque année à la France de l’ordre de 2,6% du PIB, soit l’équivalent de nos déficits publics.

En effet, « faute de disposer de ces recettes sous la forme de plus-values ou de dividendes, le financement des retraites est tributaire des charges et impôts, voire des déficits, pénalisant la croissance économique, l’emploi et la croissance des salaires nets ».

On aurait donc pu s’attendre à ce qu’une réforme « capitale » – comme toutes celles qu’entreprend Emmanuel Macron – prenne en compte cette faiblesse française.

Au contraire, le gouvernement a décidé de pédaler à fond dans le sens opposé. Comme l’écrivent Nicolas Marques et Cécile Philippe, « la réforme renforce le travers imprévoyant de notre système de retraite. Elle sonne le glas d’institutions publiques (Fonds de réserve des retraites dit FFR, Etablissement de retraite additionnelle de la fonction publique dit ERAFP) ou privées existantes (AGIRC-ARRCO, caisses libérales…) ayant fait preuve de prévoyance et de responsabilité, en ne générant pas de déficit et en constituant une épargne permettant d’améliorer le retour sur investissement des cotisations retraites ».

On nous rétorquera que la loi Pacte encourage la constitution d’une épargne-retraite supplémentaire. C’est vrai… mais même si elle a rassemblé les dispositifs existants sous la seule dénomination de PER (Plan d’épargne retraite), la loi n’a pas simplifié grand-chose d’une part ; et elle n’encourage qu’une épargne facultative lente à produire des effets d’autre part.

Nous verrons la suite dès demain…