Le bitcoin s’approche d’un halving – une diminution du rendement du minage. Le passé montre que cet événement coïncide avec la reprise du marché haussier.

La situation a beaucoup bougé sur le secteur des cryptomonnaies depuis six semaines. A l’époque, le bitcoin revenait d’un plus bas à 3125$ atteint le 15 décembre 2018, et cotait 3 900$. L’éruption haussière a poursuivi sa lancée et le bitcoin s’affiche désormais autour de 5 300$.

Suite à cette hausse de presque 70%, doit-on considérer que le bitcoin ne reverra plus jamais son plus bas de décembre dernier ?

Je vous propose de tenter de répondre à cette question avec les spécialistes d’Incrementum qui ont publié le 24 avril la sixième édition de leur Crypto Research Report.

Les deux analystes, Demelza Kelso Hays et Mark J. Valek, en sont à leur sixième édition(1), qui fait la part belle à l’analyse technique, aux vertus financières de la combinaison or + bitcoin dans un portefeuille de titres (chapitre rédigé à l’attention des investisseurs institutionnels), et au mining ou minage.

Un hiver rude mais pas si long que ça…

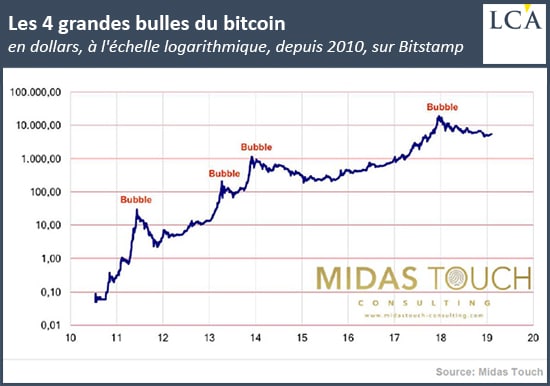

La lecture d’un rapport publié par Incrementum est toujours l’occasion de lever le nez du guidon. La sixième édition du Crypto Research Report n’échappe pas à la règle puisque ses auteurs se sont employés à mettre le dernier marché baissier en perspective.

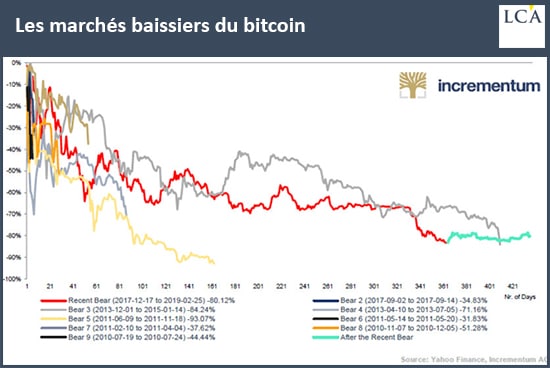

Avant de comparer des marchés baissiers, encore faut-il s’entendre sur la signification de cette notion. Traditionnellement, on considère en finance qu’une baisse de 20% d’une valeur suffit à la déclarer en cycle baissier. Certains, comme Coindesk, ont ainsi clamé que Bitcoin traverse actuellement le plus long marché baisser de son histoire.

Hays et Valek n’ont pas la même approche. Comme ils le soulignent, « définir un marché baissier par un pourcentage de perte ou de gain en matière de crypto-devises est difficile en raison de la forte volatilité associée à cette classe d’actifs. »

Considérant la volatilité du bitcoin, ils préfèrent définir un marché baissier comme « une correction de plus de 30% ». Le corollaire en est qu’un marché haussier se définit par « un gain de 30% ».

Si l’on s’en remet à cette définition, on doit alors considérer qu’après un maximum drawdown* de 84% pendant l’hiver des crypto-monnaies, « le bitcoin est officiellement entré dans un nouveau marché haussier », comme l’écrivent Hays et Valek.

(* Un drawdown dans la littérature financière fait référence à la perte de prix qui se situe entre un maximum et le minimum qui s’ensuit au cours d’une période donnée. Le maximum drawdown désigne la perte totale qu’un investisseur doit en théorie accepter après avoir investi au moment du pic du prix.)

On constate ainsi que le crypto winter entamé le 17 décembre 2017 n’a pas été le plus long de l’histoire de la cryptomonnaie.

Comme vous le savez, il n’y a cependant pas d’analyse technique sans précaution oratoire. Voici donc la précision qu’apportent Hays et Valek :

« Bien que nous espérions que le passage de 3 125$ au prix actuel d’environ 5 000$ marque le début d’un nouveau marché haussier, seul le recul nous permettra de savoir si la marée s’est inversée ou non. »

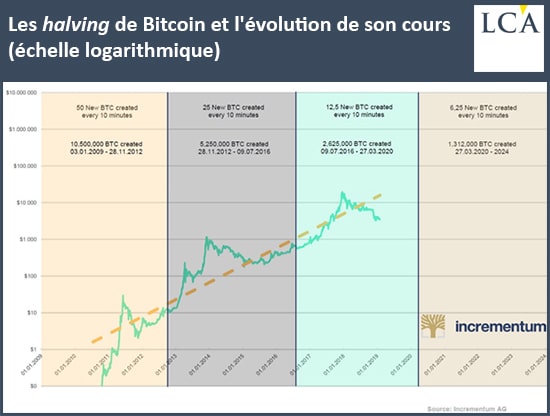

Le prochain halving, annonciateur du retour des beaux jours ?

Pour Hays et Valek, un « indice » de la poursuite du marché haussier « pourrait résider dans la politique monétaire de Bitcoin. »

Eh oui : tous les 210 000 blocs, soit environ tous les quatre ans, la récompense perçue par les mineurs est divisée par deux. C’est ce que l’on appelle le halving, la « politique monétaire » de Bitcoin qui est déterminée de manière figée par son protocole réputé inviolable.

On n’a certes que « peu de recul historique » en termes de halving, puisque Bitcoin n’en n’a connus que deux à ce jour. Mais il semble tout de même intéressant à Hays et Valek de relever la chose suivante :

« Le prix a toujours augmenté dans les mois qui ont précédé l’événement. Plus précisément, dans le premier marché baissier, le prix du bitcoin a atteint son plancher exactement 378 jours avant le premier halving. Et, dans le deuxième marché baissier, 539 jours avant le deuxième halving. Cela équivaut à une moyenne de 458 jours, et nous sommes actuellement [au 24 avril] à environ 400 jours du prochain halving. Le prochain halving aura probablement lieu vers la fin du mois de mai 2020. »

Et Hays et Valek de conclure :

« Si la tendance observée jusqu’à aujourd’hui se confirme, le creux devrait se situer quelque part entre décembre 2018 et mai 2019. Jusqu’ici tout va bien, mais encore une fois : rétrospectivement, nous serons plus intelligents. »

Voilà l’argument principal que nous présentent les auteurs pour soutenir un scénario de poursuite du marché haussier.

Les fondamentaux du bitcoin n’ont pas changé

Les fondamentaux, sont bien sûr l’avilissement délibéré par les banques centrales des devises fiduciaires.

Il faut également garder à l’esprit que pour pallier des paniques bancaires en série lors de la prochaine crise, une institution telle que le FMI recommande « de limiter massivement l’utilisation des espèces afin de rendre plus difficile [aux épargnants] de se prémunir de l’expropriation via une politique de taux d’intérêt [négatifs] », comme l’expliquent Hays et Valek.

A cet égard, “Bitcoin permet de sortir d’un système de plus en plus hostile envers les utilisateurs”.

Hays et Valek ont également pris soin de revenir sur le fait que « JP Morgan, Fidelity, le Nasdaq, Goldman Sachs, Swissquote, Vontobel et Twitter sont en train de préparer les fondements d’un nouveau marché haussier », comme vous l’ont rapporté Florian Darras et James Altucher dans leurs lettres d’investissement respectives.

En somme, « les fondamentaux de Bitcoin n’ont pas changé » – et nous affinerons cette vue dès jeudi.

(1) Voir nos analyses des quatrième et cinquième moutures de ce rapport.