De prêteurs en dernier ressort, les banquiers centraux sont devenus manipulateurs de premier ordre en s’abritant derrière la « courbe de Phillips ».

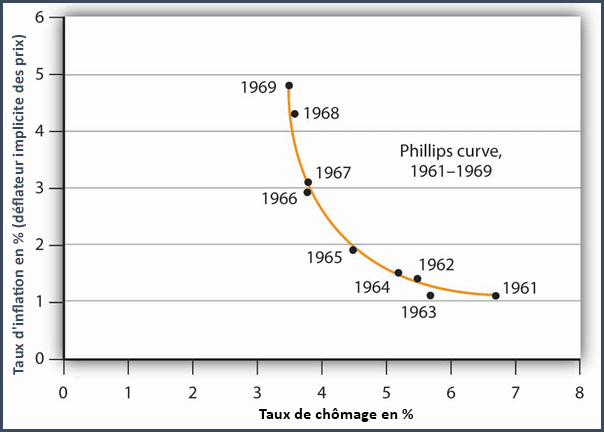

Hier, nous avons vu que les banquiers centraux justifiaient leur interventionnisme économique par la courbe de Phillips, qui relie théoriquement inflation et chômage.

Dans les années 1970, nous avons connu la stagflation. Une inflation élevée et un chômage élevé affectaient en même temps les pays développés. Ce serait un point dans le graphique en haut à droite, bien en dehors de la courbe de Phillips.

A la fin des années 2010, nous avons connu une inflation faible malgré un chômage faible. Nouvelle contrariété, avec un point en bas à gauche du graphique cette fois-ci.

La courbe de Philipps cache les problèmes

Même lorsque la courbe de Phillips a semblé présentable, elle n’a fait que cacher les problèmes qui apparaissaient ailleurs. D’ailleurs, nous y reviendrons plus loin.

Le nuage de points qui a donné la courbe de Phillips initiale doit avoir une apparence assez aléatoire, aujourd’hui. De nos jours, les points ne forment plus une ligne. Le blog New Monetarist les a reportés de 1950 à 2013, ce qui donne :

Pouvez-vous distinguer une courbe de Phillips ? Ou voyez-vous des points placés un peu au hasard ? Seul un économiste doté d’un logiciel économétrique surpuissant pourrait tracer une ligne à partir de ces points et établir une relation entre l’inflation et le chômage.

« Les cons, ça ose tout, c’est même à ça qu’on les reconnaît » (Michel Audiard)

C’est pourtant ce qui a été fait. Et puis on a créé des sections d’économie entièrement nouvelles pour expliquer pourquoi cela ne fonctionnait pas très bien, plutôt que de simplement admettre que cela ne fonctionne pas.

Mais peut-être la politique monétaire vieille d’un siècle en tant qu’outil d’orientation économique touche-t-elle à sa fin ? Sans leur théorie de justification qui donnerait sa preuve dans la pratique, que sont censés faire les banquiers centraux à présent ?

J’étudie en ce moment les débuts de la politique monétaire en Grande-Bretagne, à partir d’une histoire de la Banque d’Angleterre. Et également en regardant l’autre soir Mary Poppins avec des personnes qui souhaitent apprendre à parler anglais.

Mary Poppins ou la parfaite illustration d’une panique bancaire

Disney a montré comment « deux pennies investis avec prudence, parcimonie, frugalité chez la Dawes, Tomes, Mousley, Grubbs Fidelity Fiduciary Bank » peuvent devenir une livre sterling.

Mais cela peut également déclencher une panique bancaire, comme le montre très bien le film.

C’est le genre de choses que la Banque d’Angleterre (BoE) a fait pour faciliter les garanties à ses débuts. Sauf qu’à l’époque, le crédit et l’argent étaient encore séparés. On devait posséder de l’or ou de l’argent-métal quelque part. C’est ce que faisait la BoE.

A la création de la BoE, le gouvernement lui avait confié une grande partie de ses activités de collecte de fonds et financières. Il a donc donné à l’institution un indice de solvabilité extraordinairement bon.

Assez bon pour garantir les autres banques – ce qu’elle a fait avec succès à maintes occasions dans les périodes de déprime du pays.

Le principe du prêteur en dernier ressort a été créé par la pratique, et non par une quelconque théorie économique. A l’époque, le dernier ressort signifiait encore quelque chose. Chaque gouverneur essayait de tenir le coup pendant un certain temps.

De nos jours, la BoE est occupée par d’autres problèmes. En effet, ses récentes politiques n’ont rien à voir avec la politique monétaire, les marchés financiers ou l’économie.

Non, au lieu de cela, la BoE se creuse la tête pour savoir comment intégrer le langage inclusif dans ses documents officiels…

La politique monétaire n’est qu’une expérience qui a mal tourné

Mais revenons à la politique monétaire. Comment la BoE est-elle passée de prêteur en dernier ressort à manipulateur économique de première classe ? En appliquant – comme toutes les autres banques centrales – des théories économiques erronées.

Si les gens se rendent compte que la courbe de Phillips ne tient pas la route, cela laisse la politique monétaire moderne là où elle était dans le chapitre le plus récent que j’ai lu : avant que la politique monétaire ne soit utilisée pour manipuler l’économie dans le but de fournir un résultat bien préférable.

C’est-à-dire lorsque la banque n’était qu’un prêteur en dernier ressort pour le gouvernement et le système bancaire.

Autrement dit, ces 100 dernières années de politique monétaire n’ont été qu’une expérience qui a mal tourné.

Sans courbe de Phillips sur laquelle s’appuyer, l’ingérence par la politique monétaire est inutile et vaine. Cela peut ne pas empêcher les banquiers centraux de continuer à essayer, mais cela les laissera sans repère sur lequel s’appuyer pour le faire.

Sans leur carte de la courbe de Phillips, les banquiers centraux ne sont qu’un mécanisme de renflouage comme ils l’étaient il y a 100 ans. A cette époque, ce rôle était déjà très controversé.

L’histoire de la BoE : une confusion sans nom

En fait, toute l’histoire de la BoE est d’une confusion sans nom. La théorie économique ne joue quasiment aucun rôle.

Comme par exemple le jour de congé de la Nuit de Guy Fawkes (5 novembre) au XXe siècle et la tradition du feu d’artifice.

L’une des premières employées féminines de la BoE racontait : « un jour j’ai leur ai demandé […] pourquoi ils faisaient cela et ils ne semblaient pas le savoir, mis à part le fait que c’était une coutume immémoriale. »

Un jour, Mark Carney répondra peut-être la même chose lorsqu’on lui demandera pourquoi il utilisait les taux d’intérêt pour tenter de gérer la courbe de Phillips.

La même confusion prévaut concernant la courbe de Phillips, soit dit en passant. Le Néo-Zélandais Almarin Phillips avait suggéré qu’une relation existait entre la croissance des salaires et le chômage ; il n’a jamais mentionné l’inflation. Ceci est l’évidence même – une simple question d’offre et de demande.

La notion d’inflation fut introduite plus tard par un économiste américain dont les écrits sont encore aujourd’hui utilisés dans les universités.

Pour autant que je sache, il s’agissait d’une hypothèse d’observation que nous avons aujourd’hui réfutée.

Nous avons eu une stagflation, une inflation faible et un chômage faible en même temps. Mais cette théorie, pourtant infirmée, justifie encore l’existence de la politique monétaire.

Une politique sans aucun bénéfice

Manipuler les taux d’intérêt pour influencer l’inflation et le chômage, même si cela est un échec, a d’autres conséquences.

Nous les tolérons grâce aux bénéfices supposés de la politique monétaire. Mais comme ces bénéfices se sont révélés être illusoires, qu’arrivera-t-il par la suite ?

Si les banquiers centraux ne parviennent à contrôler ni l’inflation ni le chômage, pourquoi tolérer les problèmes qu’ils créent ?

Bulles d’actifs, booms de la dette, inégalités et renflouages en catimini pour les banquiers qui encouragent des niveaux absurdes de risque, pourquoi les accepter ?

Les politiques monétaires creusent les inégalités

Vous connaissez certainement les bulles formées après 2008. Ou encore l’aléa moral d’avoir un renflouement tout prêt pour n’importe quel banquier qui parie trop gros. Quelles sont les autres conséquences ?

L’inégalité en est une. Dans les années 1970, à travers le monde, on est entré dans l’expérience d’une politique monétaire non restreinte par l’étalon-or. Cette politique n’a depuis cessé de renforcer l’inégalité.

Ce graphique de Goldman Sachs montre comment une part croissante des revenus a été amassée par les 10% plus hauts contribuables aux Etats-Unis.

Sans l’or pour restreindre l’impression monétaire, l’inflation, les renflouements, la dette et la financiarisation ont boosté les riches. Les plus-values ont augmenté, pas les revenus.

Toutefois, l’inégalité est un problème mineur comparé à celui de la dette.

La dette mondiale, c’est 318% du PIB de la planète

Selon l’Institute of International Finance (IIF), ce mois-ci, la dette mondiale représente 318% du PIB de la planète.

Oui, cette explosion de la dette est aussi un effet secondaire de la politique monétaire. Abaisser les taux d’intérêt depuis les années 1980 pour essayer d’extraire encore un peu plus de croissance de l’économie n’a en réalité fait qu’encourager les emprunts, pas la croissance.

Ce graphique, également élaboré par l’IIF mais datant d’il y a quatre mois, montre les secteurs d’endettement qui ont grossi.

La dette, c’est de la croissance empruntée au futur

Le problème avec la dette, c’est que c’est de la croissance empruntée au futur. Elle réduit la croissance future puisqu’elle devra être remboursée.

Si la dette est trois fois supérieure au PIB et que les taux d’intérêt moyens sont à, disons 3%, alors il faudra 9% du PIB rien que pour payer les intérêts. Avec des taux de 2%, il faudra 6% du PIB mondial.

Imaginez l’effet d’une hausse des taux dans un monde où la dette représente 318% du PIB.

[NDLR : L’économie ne peut supporter le fardeau de dettes dont on l’a accablée. Découvrez ici les 6 précautions à prendre pour protéger votre épargne avant que les marchés financiers ne découvrent cette vérité et ne s’effondrent.]

Ce niveau d’endettement ne prouve-t-il pas que le secteur financier est un parasite qui a plus grossi que son hôte ? Il nous faudrait une crise financière mondiale pour détruire le parasite. Comme celle en 2008.

Sauf que les Etats et leurs banquiers centraux ont rapidement mis fin à cela…

Comme toutes les autres politiques publiques qui font de l’ingérence dans l’économie, les banques centrales sont une erreur. Les théories économiques qui les justifient sont fausses. Les objectifs n’ont pas été atteints. Les effets pervers sont un cauchemar.

Si les gens commencent à comprendre cela, les banques centrales seront vilipendées.