Le Dow Jones passe sous la barre des 30 000 alors que les marchés vacillent et que les perspectives s’assombrissent : Jerome Powell ira-t-il jusqu’au bout ?

Comme prévu, le Dow Jones a récemment dépassé la barre des 30 000 points. Prochain objectif : 20 000.

Selon un article de Bloomberg, « Goldman et BlackRock ont une opinion défavorable des actions ». Un autre nous dit qu’il y a aujourd’hui « 98% de chances de récession ».

Pendant ce temps, le Dow est « officiellement » en marché baissier… et se dirige encore plus bas.

Savons-nous si le Dow Jones va vraiment passer sous les 20 000 ? Non, bien sûr que non. Ce que nous pensons savoir, c’est que la Fed va surprendre les investisseurs deux fois. D’abord, à la baisse. Ensuite, à la hausse.

De nombreux investisseurs sont déjà surpris par la poursuite inébranlable de la Fed vers des niveaux d’inflation plus bas. CNBC a rencontré Jeremy Siegel, professeur à Wharton, qui pense que la Fed est « allée trop loin » :

« ‘Le resserrement de la Fed et son discours sur le super resserrement a poussé les marchés beaucoup trop loin’, a déclaré le grand économiste dans une interview accordée à CNBC. ‘[C’est] tellement extrême que je pense que le risque de récession est beaucoup plus élevé que le risque de l’inflation.’

La banque centrale n’a montré aucun signe d’assouplissement de sa campagne de relèvement des taux depuis que l’inflation a atteint 9,1 % cet été ; le président de la Fed, M. Powell, a juré de continuer à relever les taux jusqu’à ce que le ‘travail soit fait’. »

« Allée trop loin », c’est ce que les analystes ont dit après le relèvement des taux de la Fed en juillet dernier. Ils ont répété la même chose après l’augmentation de 0,75% des fed funds de septembre… Et ce sera aussi le refrain de la prochaine hausse.

Mais aujourd’hui, nous prenons le contrepied de cette idée : nous allons vous expliquer pourquoi la Fed n’ira pas assez loin.

Écraser l’optimisme

Pour l’instant, la Fed n’a pas le choix. Elle est loin derrière la courbe… derrière la boule de cristal… et en retard sur son temps. Elle doit faire un geste à la Volcker – audacieux, résolu – pour regagner sa crédibilité.

Comme un tortionnaire, la Fed doit administrer suffisamment de douleur pour que la victime sache que la situation pourrait être bien pire. Mais la Fed n’a pas l’intention de tuer le marché boursier. Au lieu de cela, elle ne fait que l’arroser…

… et, oui, les investisseurs vont tousser et bafouiller. Ils penseront qu’ils sont en train de mourir. Elizabeth Warren et d’autres opportunistes faibles d’esprit se plaindront que la Fed assassine « les familles américaines qui travaillent dur ».

Mais cela n’aura pas d’importance. La Fed a un travail à faire. M. Powell dit qu’il a l’intention de « continuer à faire le travail » jusqu’à ce que l’objectif soit atteint.

Est-ce que ce travail sera considéré comme étant achevé lorsque le Dow Jones sera à 25 000 ? Ou 20 000 ? Nous n’en savons rien. Il est évident que cela ne peut pas durer éternellement. La première surprise sera de savoir jusqu’où cela ira, avant de prendre fin.

A cet égard, chaque rebondissement du marché boursier… et chaque prévision d’« achat à un point bas »… appelle un autre plongeon. La Fed doit écraser l’optimisme… elle doit convaincre les investisseurs que leur seul espoir est d’abandonner et de réduire leurs pertes. Tout vendre – les actions, les maisons, les enfants… tout.

C’est à ce moment-là que la deuxième surprise arrive.

Aller jusqu’au bout

La Fed ne pourra jamais vraiment « faire son travail ». Car cela signifierait aller jusqu’au bout – éliminer l’excès de dette… ramener l’inflation à 2 %… et ramener les cours des actions à des niveaux plus normaux. Selon les calculs de Warren Buffett, le marché boursier vaut historiquement entre 70 et 80% du PIB. Actuellement, il représente environ deux fois ce montant, ce qui implique une décote potentielle de 50% à venir, donc un Dow Jones à environ 15 000 points et une perte pour les investisseurs d’environ 20 000 Mds$… uniquement pour le marché boursier.

Des ventes supplémentaires sur les marchés des obligations et de l’immobilier entraîneraient des pertes stupéfiantes pour la classe des propriétaires d’actifs, pouvant atteindre 50 000 Mds$.

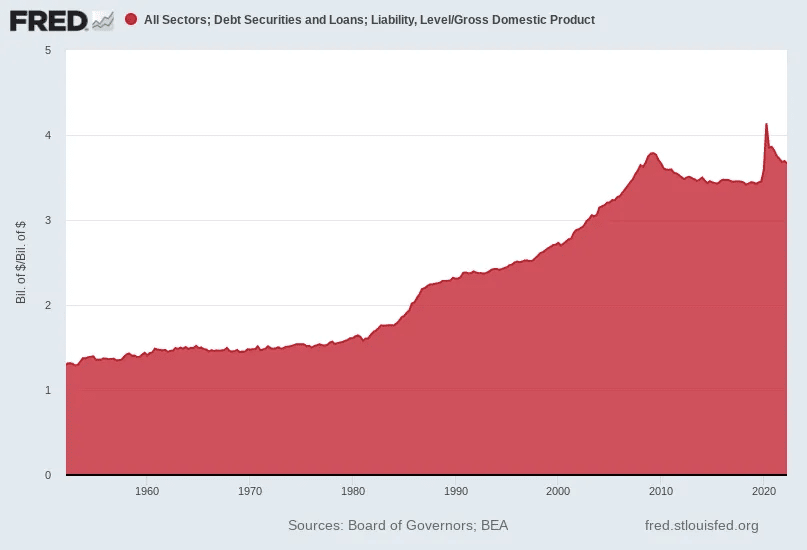

Et grâce à la politique loufoque de taux d’intérêt nuls de la Fed, le pays a une dette d’environ 47 000 Mds$ qu’il n’aurait pas autrement. De même qu’il existe une relation de longue date entre le marché boursier et le PIB, il existe un lien éprouvé entre la dette et la production. De 1870 à 2011 la moyenne du ratio dette/PIB était d’environ 180%.

Aujourd’hui, ce ratio atteint 375%, soit plus du double. Cela porte l’excès de dette à environ 47 000 Mds$. Le gouvernement américain comptait sur la l’inflation pour s’en débarrasser.

Le graphique suivant montre « la dette de tous les secteurs », c’est-à-dire les ménages, les entreprises et les gouvernements (aux niveaux étatique, local et fédéral).

Nous n’avons pas vraiment obtenu un bon rendement du PIB pour tous ces dollars de dette. Qu’avons-nous obtenu ? Une énorme bulle obligataire, une énorme bulle boursière, et une énorme bulle immobilière. Une distorsion massive du cycle économique et de la formation du capital. Plus de guerres et de bombes. Et un transfert massif de richesse des pauvres et de la classe moyenne vers la Nomenklatura bipartisane.

Pourtant, Jerome Powell a à peine commencé le travail. S’il augmente le taux directeur au-delà de 4% en décembre, comme annoncé, cela ne représentera toujours que la moitié du taux d’inflation. Et son programme de resserrement quantitatif n’a pour l’instant mené nulle part. Les avoirs de la Fed sont toujours en hausse pour l’année.

Mais s’il continue, la douleur et la peur vont s’intensifier. Les actions vont s’effondrer, ainsi que les obligations des entreprises et des ménages. Les entreprises et les ménages feront faillite. Les prix de l’immobilier vont chuter. Les propriétaires seront mis à la rue, incapables de refinancer leurs prêts hypothécaires… ou ils perdront leur emploi dans la dépression générale. Le gouvernement fédéral devra procéder à des coupes sombres – à peu près équivalentes à l’ensemble de son budget militaire – pour éviter de faire défaut sur sa dette. Et « le peuple » se soulèvera, demandant l’aumône à ses dirigeants sans le sou… et menaçant de faire la révolution.

Le « pivot » ne peut pas arriver trop tôt, mais il ne doit pas arriver trop tard. Alors, la Fed réagira à l’« urgence » : elle passera du sauvetage de la nation de l’inflation, au sauvetage de la déflation !

La fierté avant la chute

Quel grand jour ce sera. Le président Powell sera le héros ; il aura vaincu l’inflation. Il aura « persévéré » jusqu’à ce que le peuple pleure et que les décideurs hurlent.

Puis, son moment de gloire arrivera… une nation entière sera à ses pieds… éternellement reconnaissante… trempant leurs doigts dans l’eau bénite pour pouvoir les presser sur ses lèvres.

L’inflation sera en baisse. Mais elle ne sera pas vaincue, elle ne sera pas morte. Car cela signifierait une souffrance bien trop grande pour Powell… ou pour l’élite. Ils possèdent la plupart des actifs financiers de l’Amérique. Et si la Fed insistait pour aller jusqu’au bout – et dénouer l’énorme boule de dettes, d’illusions et de délinquance qu’elle a créée – ce serait l’élite qui en paierait le plus lourd tribut. Cela signifierait également la fin de leur pouvoir débridé. L’inflation est un choix politique du gouvernement fédéral depuis de nombreuses années ; c’est ce qui lui permet de dépenser autant d’argent.

Puis, à un moment… tous – les grands et les bons… les économistes et les lobbyistes… Wall Street, les universités et l’industrie de la défense… les républicains et les démocrates – se réuniront pour remercier Powell de sa victoire sur l’inflation… et insisteront pour qu’il arrête de se battre tout de suite.

L’inflation en fuite, il sera temps de faire face à la nouvelle menace : l’effondrement de l’économie américaine. Comment ? En imprimant encore de l’argent, bien sûr.

1 commentaire

Il faudrait que ce soit l’économie qui détermine la monnaie et non l’inverse de la monnaie qui détermine l’économie. Exit les banques centrales et le crédit contrôlé par la démocratie pour un marché libre si toutefois la démocratie n’est pas une utopie.