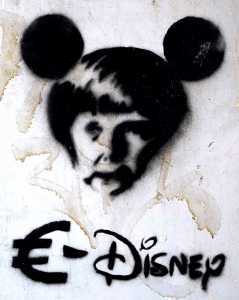

L’euro sans Merkel sera — au mieux — un euro faible, vague moyenne entre le franc, la lire et la peseta, incapable de conserver du pouvoir d’achat.

La chancelière allemande a indiqué qu’elle partirait en 2021.

A cette annonce, l’indice actions allemand a progressé tandis que les obligations allemandes chutaient, ainsi que l’euro. C’est donc que M. le Marché anticipe que la monnaie unique européenne sans Merkel ce sera moins de « rigueur » et plus de dépenses publiques.

A cette annonce, l’indice actions allemand a progressé tandis que les obligations allemandes chutaient, ainsi que l’euro. C’est donc que M. le Marché anticipe que la monnaie unique européenne sans Merkel ce sera moins de « rigueur » et plus de dépenses publiques.

Les cigales doivent soupirer d’aise à l’idée d’un euro faible et d’être libres, enfin libres, sans la menace de la schlague !

Unicredit en Italie sauvée de la faillite par un grand plan de renflouage bancaire qui au passage sauverait aussi le monstre Deutsche Bank… La France nourrissant son Etat obèse et toujours boulimique sans craindre de voir les taux remonter, la Banque centrale européenne rachetant tout ce dont tout le monde ne voudrait pas… La Grèce faisant défaut sur son restant de dettes. Tout devient possible, réalisable… Bref, la belle vie sans Merkel !

Evidemment, à La Chronique, nous n’en croyons pas un mot. Les « politiques monétaires » n’ont jamais conduit quiconque à la prospérité. Les bons investissements, la bonne gestion et la concurrence le permettent. Les « politiques monétaires », à l’inverse, détournent l’argent des meilleurs investissements, dissuadent la bonne gestion et faussent la concurrence.

Depuis 2008, des milliers de milliards ont surgi du néant démontrant la vanité des politiques monétaires. Ils sont en train de retourner au même néant.

Sur le seul mois d’octobre, près de 8 000 milliards de dollars sont partis en fumée sur les marchés selon Bloomberg.

Suivez les analyses des professionnels mais pas forcément leurs conseils

Charles Gave, ancien gérant professionnel, retraité et président de l’Institut des Libertés, se penche sur les vraies causes de la chute des marchés.[1]

« Si vous balancez une grenade dans la mer, les petits poissons remonteront en premier, les thons et les mérous en second puis nous aurons les cachalots et les requins et enfin les grandes baleines bleues, tout à la fin.

J’ai déjà vu remonter des petits poissons du style des cryptomonnaies, quelques cachalots ont fait surface tels l’Argentine, l’Afrique du Sud ou la Turquie mais j’attends toujours ma baleine bleue… Dans chacune des grandes crises de liquidité que j’ai connu dans ma carrière, au début du mouvement, je me suis toujours hasardé à essayer d’identifier la baleine bleue à venir, avec un succès très, très mitigé cependant.

Je vais cependant m’y risquer à nouveau : à mon avis, cette fois ci, les candidats au rôle de baleine bleue sont la Deutsche Bank et le système bancaire Italien. »

Les analyses des professionnels nous sont bien utiles. La grenade qu’évoque Charles Gave est la hausse des taux américains.

Cela fait longtemps que nous vous parlons de ces deux risques – qui a priori n’ont rien à voir avec les gros titres de vos medias financiers – et que nous attirons votre attention sur l’inquiétante chute des valeurs bancaires.

« La dite Deutsche Bank a – peut-être – emprunté massivement des dollars pour les re-prêter à la Turquie, ou pour monter et vendre des produits dérivés sur les marchés des actions ou des changes, produits que personne ne comprend et qui sont, comme l’a souvent dit Warren Buffett, de véritables machines de destruction massives.

A mon avis donc, la Deutsche est un signe annonciateur que quelqu’un, quelque part a emprunté trop de dollars et qu’il ne pourra pas les rembourser, ce qui mettra en faillite celui qui lui a prêté, en l’occurrence la grande banque allemande. »

Quant à l’Italie, vous connaissez la musique… Unicredit est lestée d’emprunt de l’Etats Italien. Pour caricaturer, tous ceux qui ne sont pas rachetés par la BCE sont chez Unicredit.

Si les analyses de ces professionnels sont utiles, les conseils qui suivent sont malheureusement quasi-inutiles aux investisseurs particuliers que nous sommes.

« Je maintiens mes recommandations précédentes :

Cash en dollar et en yuan.

Obligations en Chine, Suède, Grande-Bretagne.

Actions dans le secteur capitaliste où que ce soit dans le monde avec une préférence pour l’Asie

Le but restant le même depuis novembre 2017 : perdre le moins d’argent possible tant il est vrai qu’il y a des moments où il faut gagner de l’argent et d’autres où il faut en perdre le moins possible.

Nous sommes clairement dans le deuxième cas. »

En premier lieu, notre objectif ne consiste pas à « perdre le moins d’argent possible » mais plutôt à « ne pas en perdre ». Car en tant qu’investisseur particulier, vous n’êtes pas contraint d’être investi, contrairement aux professionnels qui statutairement sont obligés d’être investis.

Pour cela, il existait une solution simple lorsque la monnaie et le système bancaire étaient honnêtes : le cash. Le vrai cash, les billets — pas le simili-cash que sont les obligations d’Etat.

Les restrictions sur le cash font que malheureusement cette option a disparu. Le « cash » est aujourd’hui un dépôt bancaire et vous endossez le risque que votre banque fasse défaut ou un gel des comptes bancaires en cas de grave panique comme en 2008.

L’important est donc de fractionner vos dépôts pour limiter vos risques et de ne pas penser que le cash est équivalent à un livret de votre banque.

L’important est aussi de pouvoir conserver le plus de munitions possibles pour avoir de quoi réinvestir lorsque le marché baissier aura fait place à un nouveau marché haussier.

Si l’euro est « sauvé » par le départ de Merkel, ne vous faites aucune illusion : ce sera un euro faible, une vague moyenne entre le franc, la lire et la peseta. Une monnaie incapable de garantir votre pouvoir d’achat dans le temps.

Pour vous prémunir de ce risque, vous devez donc adosser votre cash à un peu d’or que vous conserverez en dehors du circuit bancaire et plus précisément de l’or considéré comme du cash car « ayant cours légal ».

[1] http://institutdeslibertes.org/cetaces-et-crises/?fbclid=IwAR1lgk0OAdh5zOVn_vRc4YgqnhX-EQ0RnY6DQIUz3TH_1f51XTJJqsvt9XY

1 commentaire

je suis d’accord mais attendons de voir qui va la remplacer 🙂