Les contrats en euros d’assurance-vie adossés de la dette souveraine n’ont pas été profitables, tout comme les contrats adossés à des fonds actions. Un engrenage fatal ?

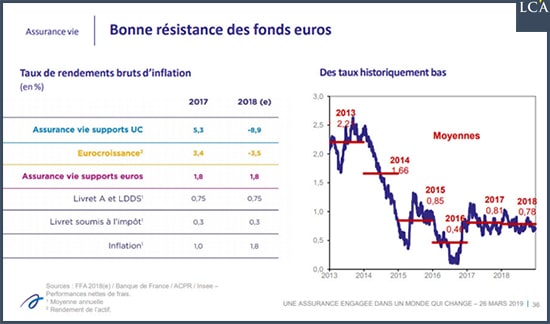

En 2018, les assureurs ont en moyenne servi un rendement de 1,8% sur les fonds euros, soit un taux de rendement négatif de -0,31% une fois pris en compte les prélèvements sociaux et l’inflation.

Contrairement à ce qui s’est passé en 2017, la performance des unités de compte (UC), les contrats adossés à des fonds en actions – qui ont essuyé un (premier ?) gros gadin en 2018 –, n’a pas permis de faire briller la mariée.

Qu’à cela ne tienne, si un compartiment a fait moins pire que l’autre, la FFA a donc forcément une bonne nouvelle à nous annoncer !

Il est vrai que si l’on se borne à comparer ce qu’ont fait les fonds euros avec les UC, qui ont en moyenne perdu 8,9% l’année passée (contre un gain de 5,3% en 2017), on peut effectivement titrer un slide : « bonne résistance des fonds euros ».

Vous vous souvenez de ce que disait Talleyrand quand il se regardait et quand il se comparait…

L’année passée, je posais la question suivante : « les unités de compte sauveront-elles à nouveau le rendement de l’assurance-vie en 2018 ? » La réponse est donc clairement « non ». Ou plutôt, « le rendement non, mais les apparences, un peu, oui ».

« Les chiffres paraissent décevants », reconnaît Bernard Spitz. « Mais il faut regarder cela sur le long terme », relativise-t-il. Il a raison.

Enfin à deux nuances près. Tout d’abord, cela dépend du « long terme » considéré et du timing de l’investissement. Il ne fallait pas acheter le CAC 40 en 1999, ni en 2006-2007, sans quoi vous avez fait moins bien que le Livret A.

Ensuite, il reste à vérifier que 2018 n’aura été qu’une correction sur des marchés actions qui ont vocation à rester haussier à moyen-long terme. Vous savez qu’à La Chronique, nous estimons que rien n’est moins sûr.

Des performances pourries mais une collecte au plus haut depuis 2013

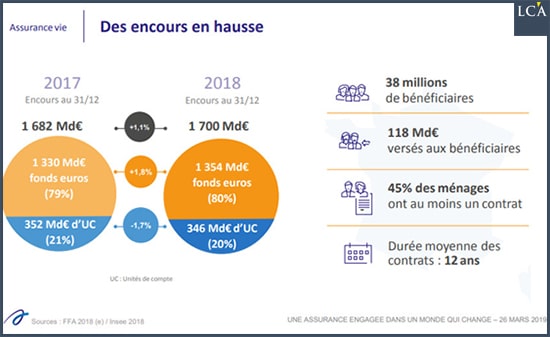

Au total, à fin 2018, l’encours sous gestion en assurance-vie représente 1 700 Mds€ (répartis sur 54 millions de contrats, pour 38 millions de bénéficiaires), soit une augmentation de 1,1% par rapport à 2017.

L’encours détenu en fonds euros a augmenté de 1,8% (contre 1% l’année précédente), alors que l’encours détenu en UC a diminué de 1,7% (il avait augmenté de 10% en 2017).

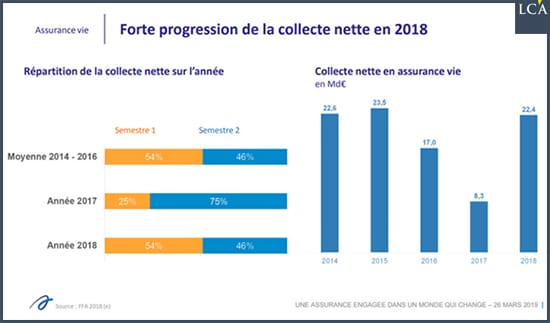

Si les assureurs n’ont pas brillé par leur gestion, ils peuvent en revanche se féliciter de leur collecte nette (les cotisations moins les prestations). Après deux années de baisse, leur chiffre d’affaires s’affiche en nette hausse et a même quasiment retrouvé son niveau de 2015.

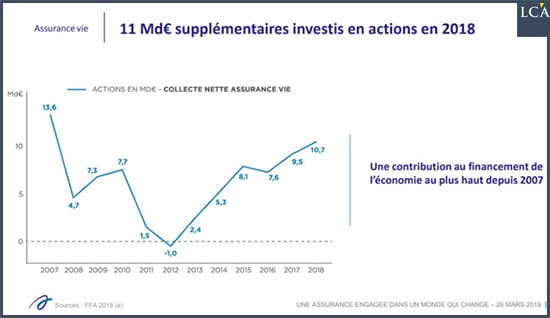

Comme l’indique la FFA dans un petit laïus qui sent bon le dirigisme, les assurés ont effectivement procédé en 2018 à « une contribution au financement de l’économie au plus haut depuis 2007 ».

Ce n’est vraiment pas de chance pour les assurés que 2018 ait aussi été la pire année depuis 2011 en termes de performance sur le CAC 40…

Bref, avec un taux de rendement réel 2018 négatif sur les fonds euros et sur les UC, si vous vous sentez un peu « réprimé », c’est normal. Le problème, c’est que ce n’est pas près de s’arrêter.

Irréversible, la répression financière ?

La situation peut-elle s’éterniser ? Dans une note, Natixis a poliment répondu… qu’il « semble » que oui.

Commençons avec quelques rappels terminologiques. Comme l’écrit la banque :

« On appelle répression financière une situation où les épargnants soit sont contraints d’investir dans certaines classes d’actifs, et ne sont pas autorisés à investir dans d’autres classes d’actifs ; soit reçoivent une rémunération anormalement basse sur leur épargne.

Nous voulons montrer que cette situation de répression financière s’est développée et est devenue irréversible : les Etats et les banques centrales ne pourront plus libéraliser les marchés financiers, abolir la répression financière, ce qui crée de nombreuses inefficacités. »

Voici l’analyse déroulée par l’équipe de Patrick Artus :

Dans l’OCDE, la répression financière prend la forme de taux d’intérêt anormalement bas (pour que l’endettement tous azimuts soit supportable).

C’est ce qui faisait dire le 9 janvier à Cyrille Chartier-Kastler (le fondateur de Good Value for Money) que « les épargnants doivent avoir à l’esprit que nous rentrons durablement dans une ère où les rendements nets d’inflation seront négatifs. »

A cela viennent s’ajouter, en Europe, des règlementations :

« [Elles] imposent aux banques et aux entreprises d’assurance de détenir une quantité importante de dette du secteur public, les banques comme réserve de liquidité, les sociétés d’assurance en raison de la pénalisation forte en termes de consommation de fonds propres de la détention d’actifs risqués (dette des entreprises, actions) », ce qui « déforme les choix spontanés d’investissement et d’allocation de portefeuille de ces intermédiaires, [ce] qui facilite évidemment le financement de la dette publique très élevée des pays européens. »

La situation est encore pire en Chine avec une « double répression financière » : au taux d’intérêt anormalement bas (pour les mêmes raisons que dans l’OCDE) s’ajoute en effet le contrôle des capitaux, de telle manière que les épargnants ne peuvent pas investir à l’étranger (sauf naturellement ceux qui ont leurs entrées dans les hautes sphères du Parti) et sont forcés de subir « une rémunération anormalement faible sur leur épargne investie en Chine », comme l’explique Natixis.

Et l’équipe de recherche de Patrick Artus de conclure :

« La répression financière, sous ces formes, semble irréversible. Elle évite des crises de solvabilité budgétaire, des sorties massives de capitaux, des difficultés de financement des dettes publiques. »

Rappel : à la différence de la Chine, le contrôle des capitaux n’a pas encore été restauré en France. Il n’est donc pas trop tard pour acheter et stocker de l’or et ouvrir un compte bancaire en dehors de la Zone euro.

Si vous vous demandez pourquoi ce processus de répression financière est irréversible, la réponse est bête et méchante : normaliser les taux déclencherait une crise des dettes, publiques en particulier.

C’est ce qui amène Natixis à considérer ceci :

Il s’agit d’un scénario où les Etats optent pour cette « solution » :

« [Le] maintien de taux d’intérêt nettement inférieurs au taux de croissance pendant une longue période de temps, afin de réduire le taux d’endettement public. Il s’agit bien d’un ‘défaut lent’, puisqu’il s’agit d’une spoliation continue des épargnants.

Remarquons que la solution n’est pas l’inflation [car] une inflation plus forte aide à obtenir des taux d’intérêt inférieurs à la croissance nominale seulement si les taux d’intérêt nominaux ne suivent pas l’inflation. On voit aujourd’hui au contraire que c’est l’inflation faible qui permet aux banques centrales de maintenir des taux d’intérêt nominaux très bas ».

Bref, dans un cas comme dans l’autre, préparez-vous à voir votre épargne se faire euthanasier à perpète si vous restez sur votre fonds euros.

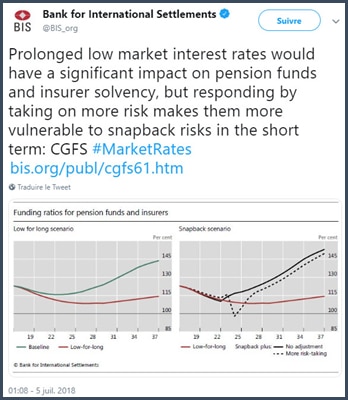

Le problème ne s’arrête d’ailleurs pas à nos petites personnes mais s’étend aux systèmes de protection sociale publiques et privés, comme le soulignait une nouvelle fois la BRI au mois de juillet :

« Des taux d’intérêt bas prolongés auraient un impact significatif sur les fonds de pension et sur la solvabilité des assureurs, mais réagir en prenant plus de risques les rend plus vulnérables aux risques d’un retour à la normale [sur les marchés actions] à court terme. »

Comment limiter les dégâts si vous êtes contraint de rester investi en fonds euros ? C’est ce que nous verrons prochainement.