La lutte de la Chine et de la Russie contre l’Occident pourrait passer par de grands changements sur les marchés mondiaux de l’or. Ce qui forcerait la main de la Fed…

Nous pensons que la Fed pousse les Etats-Unis non seulement vers une récession, mais une « déflation de la dette ». C’est-à-dire une perte de valeur des actifs financiers, menant à des faillites en masse, et ainsi une réduction de la taille totale de la dette.

Mais pourquoi la Fed pousserait-elle les Etats-Unis vers ce genre de choses ?

Nous sommes en guerre. Il ne s’agit pas de la Russie et de l’Ukraine mais d’une lutte de pouvoirs entre les grandes puissances de l’Est – Chine et Russie – et les grandes puissances occidentales. Et nous assistons à une escalade.

La Chine, la Russie et leurs alliés dont le nombre augmente (peut-être l’Arabie Saoudite) ont senti que c’était le moment idéal depuis la fin de la Seconde Guerre mondiale de s’attaquer à la domination américaine dans le commerce mondial, la finance et le droit international.

Producteurs et consommateurs

Ou peut-être sommes-nous arrivés au bout d’une relation vieille de vingt ans entre les Etats-Unis et la Chine, relation construite sur « la Chine fabrique » et « les Etats-Unis prennent » (« China makes, the US takes »).

Ces facteurs jouent, mais le plus important est que le monde économique se polarise. Dans le pôle Eurasie, on fabrique des choses et on extrait de l’énergie. Les riches consommateurs habitent le pôle occidental.

Nous considérons comme un risque important dans les deux prochaines années que les autorités grillent l’économie par leur dogmatisme. Nous espérons nous tromper car cela risque d’être douloureux pour tout le monde.

En réponse au Covid, les Occidentaux ont voulu stimuler la demande en créant de la monnaie, en distribuant du cash. La Russie et la Chine, y voyant une ouverture pour défier l’hégémonie financière américaine, ont réduit leurs exportations et suscité une crise du coût de la vie à l’Ouest, crise maintenant devenue un problème politique. L’inflation monétaire est une arme qui s’est retournée contre l’Occident.

En rétorsion, les Etats-Unis ont fait exploser le dollar à la hausse, réprimé la consommation, suscitant une récession et coupant le robinet des liquidités mondiales.

Nous voyons aussi de nouvelles tendances de relocalisation à l’œuvre, en commençant par l’industrie des semi-conducteurs qui revient de Taiwan vers les États-Unis, de nouvelles routes de l’énergie qui s’ouvrent avec l’exportation de gaz naturel liquéfié (GNL) des Etats-Unis vers l’Europe et du pétrole brut de la Russie vers l’Inde et la Chine.

Même l’Australie a exporté du GNL en Europe au mois de juin en transitant par la Malaisie. C’est une très longue chaîne logistique.

Repenser le marché de l’or

Si la Russie et la Chine optent pour l’escalade, la prochaine cible évidente – selon nous – sera les marchés de l’or papier de Londres et New York. Pouvez-vous imaginer le cauchemar politique que serait pour l’Occident, si les cours de l’or vivaient une hausse ininterrompue ?

Il est de notoriété publique que les grandes banques ont durant des années étouffé le prix de l’or en utilisant des contrats à terme pour faire baisser les prix dès qu’une forte hausse semblait dans l’air. Une hausse du prix de l’or serait actuellement un cauchemar pour Washington. Si la Russie et sa nouvelle zone d’influence pouvaient drainer l’or physique de l’Occident, cela briserait les Bourses historiques de Londres et de New York.

Nous commençons à lire des histoires dans la presse parlant de nouvelles infrastructures de négoce de l’or se mettant en place autour du monde. L’Inde lance sa propre Bourse. Le Nigeria vient d’approuver une nouvelle place de marché dédiée aux métaux précieux.

L’Iran serait en train de tenter une expérience de cryptomonnaie adossée à l’or. En parallèle, l’Arabie Saoudite planifierait de nouvelles installations de raffinage d’or. C’est peut-être une coïncidence. Mais peut-être est-ce le début d’une nouvelle façon de commercer.

La stabilité du monde n’est plus garantie. Un nouvel ordre mondial est en train d’émerger, qu’on le veuille ou non. Il pourrait être mené par les Etats-Unis ou par la Chine. Mais, quoiqu’il en soit, l’ordre ancien se meurt et de nouvelles puissances émergent. De récents titres dans les médias indiquaient que l’Arabie saoudite a gagné des milliards de dollars en investissant dans le gaz et le pétrole russes depuis le début de la guerre en Ukraine. Et le premier déplacement de Xi Jinping depuis la fin du Covid a été pour l’Arabie saoudite.

Nous devons tenter de comprendre les événements en pensant en termes de guerre économique. Nous devons nous préparer à une récession, un marché baissier, des taux d’intérêt plus élevés et construire notre portefeuille autour des deux actifs utilisés comme armes durant cette guerre : l’or et le dollar.

Changement de cap pour la Fed

Depuis 1994, la Réserve fédérale a assuré les marchés actions, en souscrivant aux emprunts des entreprises, en procurant un filet de sécurité aux banques, en encourageant la spéculation à crédit. Durant 28 ans, les investisseurs ont supposé que la Fed procurerait au marché des liquidités abondantes et peu coûteuses. Les investisseurs ont pris en compte cette présomption dans leurs contrats et dans leurs offres. Le marché tout entier est structuré autour de la liquidité procurée par la Fed.

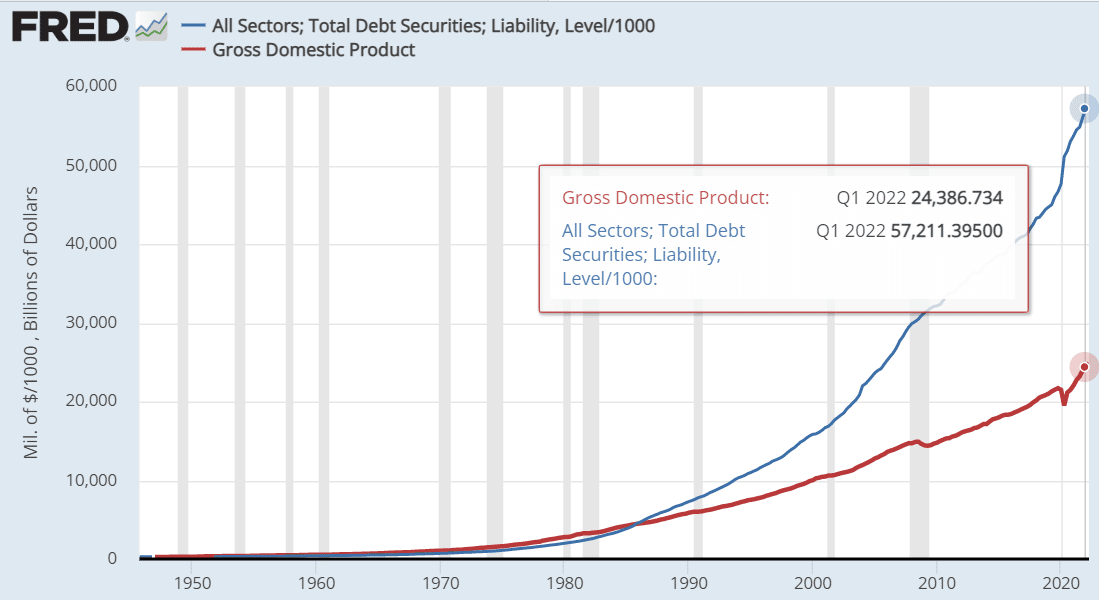

Le graphique ci-dessous provient du rapport financier Z1 publié par la Fed tous les trimestres. La ligne bleue montre l’évolution de la dette dotale qui a maintenant dépassé les 57 000 Mds$. La ligne rouge montre l’évolution du PIB américain. Ceci vous permet de constater que le volume de dettes a augmenté bien plus vite que le PIB.

A l’heure actuelle, le rapport entre la dette et le PIB atteint 2,35. Ce ratio était de 2 à la fin de 2007, de 1,58 à la fin des années 1990, de 1,24 à la fin des années 1980 et de 1 en 1985. Ceci est une magistrale inflation de la dette.

Aujourd’hui, pour la première fois, la Fed indique aux marchés que cette garantie n’existe plus. La finance américaine est sur le point de se restructurer avec des capitaux plus coûteux et de se couvrir avec des assurances plus chères. C’est une perspective terrifiante…

La finance ne fonctionne pas bien en mode inversé. Le souci est que la Fed est sur le point d’interférer avec un tourbillon de dettes et que 57 000 Mds$ de dettes vont commencer à se dénouer dans une réaction en chaîne inarrêtable où les défauts entraîneront d’autres défauts, une réaction similaire à celle de la panique bancaire des années 1930.

Pourquoi personne n’évoque ce risque ? Peut-être sommes-nous paranoïaques. Peut-être sommes-nous aveuglés par notre croyance selon laquelle on ne peut créer de la richesse en créant de l’argent et en manipulant les taux d’intérêt.

Quoiqu’il en soit, nous sommes extrêmement préoccupés par le niveau de pertes potentielles que nous pourrions voir arriver sur les marchés financiers.

Notre avis reste donc inchangé : restez en mode sécurité maximale. Ne détenez pas un actif si l’idée de le conserver lors d’une chute de 20% vous préoccupe. En ce qui nous concerne, nous ne conservons que de l’or, des liquidités et quelques actions de valeurs correspondant à des situations spéciales.

Notre hypothèse de travail est que la Fed va conserver cette ligne de conduite jusqu’à ce que quelque chose de critique lâche (probablement du côté du marché des bons du Trésor). Alors, elle dévaluera le dollar contre les matières premières et surtout l’or.

[NDLR : Retrouvez plus d’analyses sans concession – et des recommandations concrètes qui vous aideront à protéger votre épargne et votre niveau de vie : cliquez ici pour en savoir plus.]