Si l’on peut penser que les microentreprises sont de plus en plus touchées par les faillites, alors que les entreprises plus importantes s’en sortent mieux, il n’en est rien en réalité, cette année.

Après la parenthèse enchantée du « quoi qu’il en coûte » pandémique, le tissu économique français reprend pied avec la réalité.

Finie la nationalisation de la masse salariale ; fini le coup de baguette magique qui transformait le chiffre d’affaires manquant en subventions sonnantes et trébuchante ; finie la manne des prêts garantis par l’Etat.

Les entreprises, quelles que soient leur taille, sont aujourd’hui obligées de trouver des clients solvables pour assurer leurs dépenses courantes. Cette « dé-zombification » de l’économie est aussi douloureuse qu’elle n’était nécessaire.

Vous le lisez depuis plusieurs années dans ces colonnes, et voici que la Banque de France le confirme : un nombre important d’entreprises ne survivaient que parce que les conditions d’octroi de crédit étaient viciées par les politiques dites d’urgence.

La parenthèse pandémique est fermée

A l’heure de la confrontation avec la réalité du marché, elles sont de plus en plus nombreuses à être dans l’incapacité de répondre à leurs obligations. Au mois de mai, les taux de défaillance ont continué de grimper. Ils sont au plus haut depuis le début 2020, et restent sur une tendance inquiétante.

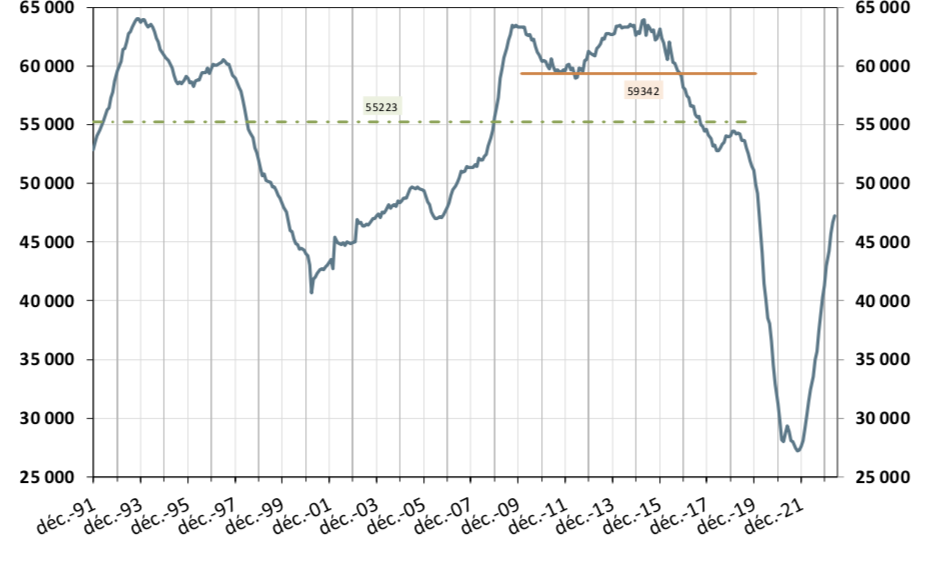

Nombre de défaillance d’entreprises sur 12 mois : la période bénie du Covid est bel et bien terminée. Infographie : Banque de France

Les données de la Banque de France, qui compilent le nombre de défaillance d’entreprises sur 12 mois glissants, montrent que le plus-bas atteint lors de la pandémie n’était qu’une parenthèse. Depuis la fin des mesures de soutien et la hausse des taux d’intérêts, le nombre de défaillances subit une hausse quasi-verticale.

Et si le chiffre absolu, qui reste inférieur de 20% à la norme des années 2010, peut sembler raisonnable, il masque la réalité de la typologie des défaillances.

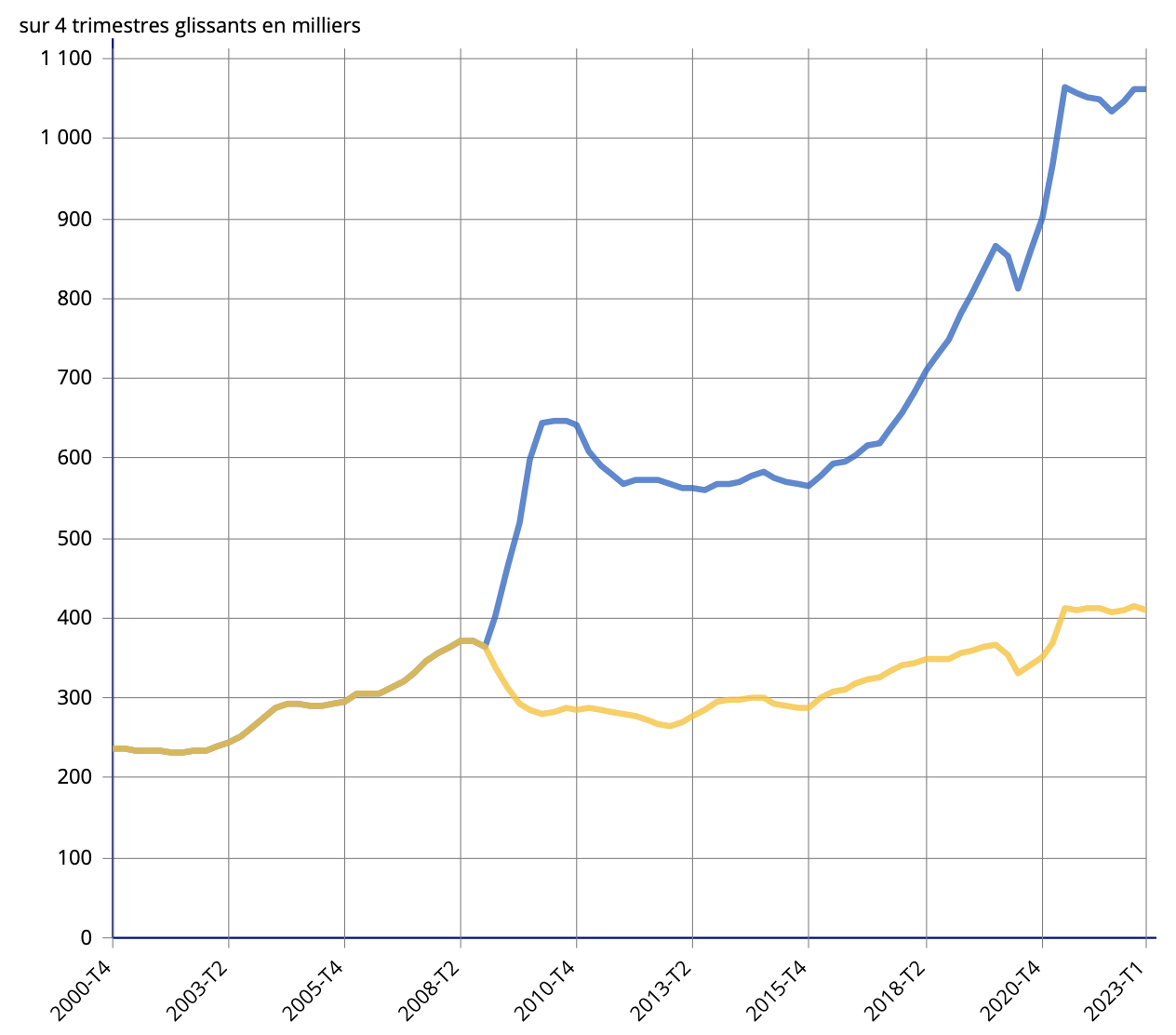

En effet, les données de la Banque de France regroupent les entreprises toutes tailles confondues, c’est-à-dire en mélangeant, dans un même indicateur, grandes, moyennes, petites, et microentreprises. Or, ces dernières sont surreprésentées dans les effectifs. Elles représentent à elles-seules plus de 70% des créations, conduisant à biaiser les chiffres nationaux.

Depuis la création du statut « d’autoentrepreneur », les statistiques sur les entreprises françaises sont fortement biaisées. En bleu, le nombre de microentreprises créées. En jaune, les créations hors microentreprises. Source : Insee

Or, les défaillances de microentreprises restent en forte baisse en mai 2023 par rapport à la période pré-Covid (de 10%, entre mai 2019 et mai 2023). Parce qu’elles représentent plus de 92% des effectifs, elles tirent vers le bas la courbe des défaillances totales, laissant à penser que, toutes choses égales par ailleurs, les entreprises se portent plutôt mieux aujourd’hui que sur la période pré-Covid.

Rien n’est moins vrai.

Chez les moyennes entreprises, la hausse des défaillances atteint 36% entre mai 2019 et mai 2023, et même 72% depuis l’année dernière.

Chez les TPE, les défaillances ont bondi de 49 % sur quatre ans. Sur un an, elles ont augmenté de 78%. Chez les petites entreprises, la hausse est respectivement de 60% et 89%.

Même les établissements de taille intermédiaire (ETI) ne sont pas mieux lotis. Même s’ils ne représentent qu’une fraction des défaillances (41, contre 47 190 PME défaillantes au mois de mai), la hausse des défauts est de 58% sur quatre ans et 78% sur un an.

Aux discours rassurants qui prétendent que la hausse des faillites ne touche que les boulangers étranglés par les hausses de prix de l’électricité et les livreurs de repas à vélo qui cessent leur activité, il est donc nécessaire d’opposer la réalité crue des chiffres. Ceux-ci confirment que ce sont bien les petites et moyennes entreprises qui sont touchées de plein fouet par la hausse des défaillances.

Les micro-entrepreneurs qui ne concernent qu’eux-mêmes vont plutôt bien, et le « grand capital » n’a finalement qu’un poids très relatif dans notre économie. Entre les deux se situent les entreprises entre 2 et 250 salariés. Celles-ci sont le poumon de notre économie, et sont dans une situation critique.

Vers une cascade de défauts ?

La situation serait déjà compliquée si elle ne concernait que des cessations d’activité et la perte d’emplois directs.

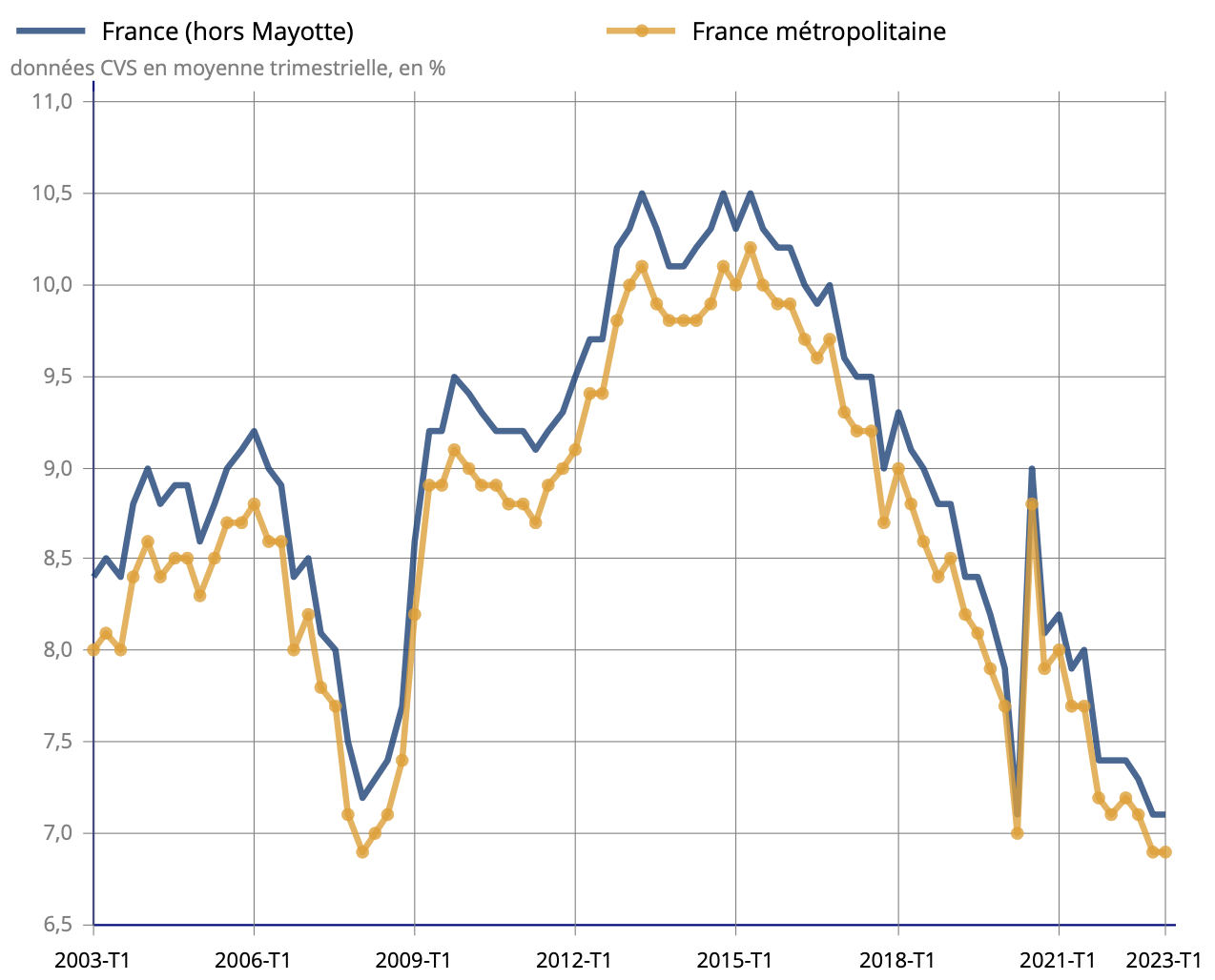

Après tout, nous l’avons suffisamment rappelé dans ces colonnes, il était vital que notre économie soit expurgée des entreprises-zombies. Au niveau social, nous sommes tout à fait capables de gérer un afflux de demandeurs d’emplois alors que nombre d’entreprises saines n’arrivent pas à embaucher et que le taux de chômage du pays est revenu sur ses plus-bas de 2008.

Evolution du taux de chômage en France métropolitaine (en jaune) au sens du BIT. Source : Insee

Cette vague de défaillances aurait pu être vue comme un simple assainissement de notre tissu productif.

Le problème est que ces défaillances vont finir par avoir un poids sur le reste de notre économie, du fait de l’endettement des acteurs qui font défaut. En termes d’encours de crédit, le poids des défaillances des petites entreprises nous renvoie dix ans en arrière.

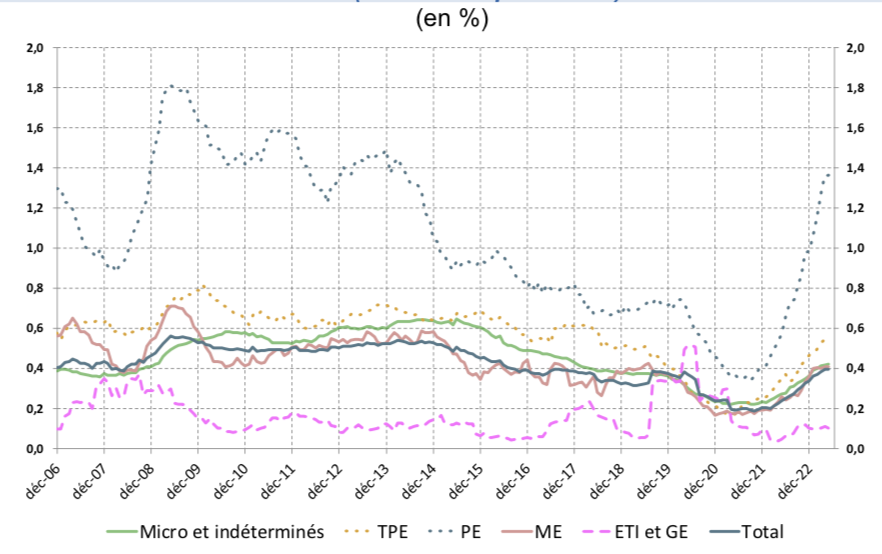

Poids des défaillances des entreprises non-financières en termes d’encours de crédit, en %. Les petites entreprises commencent à peser dans la balance. Source : Banque de France

De manière contre-intuitive, le poids relatif des encours de crédit n’est pas totalement lié à la taille des entreprises. Les défaillances des ETI et grandes entreprises, par exemple, ont un poids inférieur à 0,1% contre 1,4% pour les petites entreprises, alors que les premières ont plus de 250 salariés tandis que les secondes ont, par définition, entre 10 et 49 salariés.

Le nombre de petites entreprises sur le territoire et d’endettement expliquent cette surreprésentation, qui doit quoiqu’il en soit être prise pour ce qu’elle est : le signe qu’une contagion au reste de l’économie n’est pas impossible.

En effet, les banques continuent d’émettre de la dette à destination des entreprises. Selon la Banque de France, 96% des PME ont obtenu en totalité ou en grande partie les crédits d’investissement demandés au premier trimestre, et 86% les crédits de trésorerie souhaités.

Cela signifie que les défaillances ne sont pas intrinsèquement causées par des refus de prêt, mais plus par des dirigeants qui jettent l’éponge et cessent d’avoir recours à la cavalerie monétaire pour financer leur survie avec de la dette. Il faut dire qu’avec un taux moyen proposé aux PME de 3,90% en mars, le nombre d’activités présentant un retour sur investissement supérieur au coût de l’argent se réduit comme peau de chagrin.

Alors que la BCE vient de procéder à un nouveau tour de vis monétaire, et que de nouvelles hausses ne sont pas à exclure, le nombre de PME dont la rentabilité des capitaux mobilisés va passer sous le coût de l’argent va fatalement augmenter. Ces activités qui rapportent « moins que rien » vont perdre l’accès au crédit et risqueront de déposer le bilan à la moindre secousse.

La BCE, qui se félicitait encore mi-juin d’avoir vaincu l’inflation en asphyxiant la demande plutôt qu’en ayant encouragé hausse de l’offre, est responsable d’un affaiblissement historique de notre tissu productif.