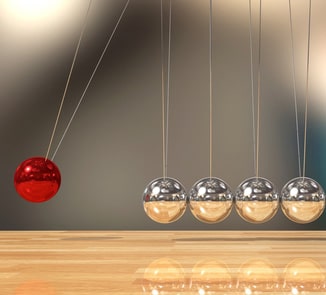

Deux économies parallèles suivent des règles différentes : celle du quotidien et l’économie financière. Ces deux univers vont bientôt se télescoper…

Comment se fait-il que tout le nouveau pouvoir d’achat, fondé sur le crédit, n’ait pas déclenché une envolée des prix, demandions-nous hier ?

Le pouvoir d’achat doit bien aller quelque part. Oui, mais où ? Réponse simple : il est allé quelque part… mais pas à Detroit (Michigan), ni à Donora (Pennsylvanie).

Il existe une économie du quotidien et une économie financière, les prix à la consommation et les prix liés aux capitaux (actions, obligations, immobilier, etc.). Les prix à la consommation n’ont pas augmenté pour deux raisons.

- Premièrement, les ménages n’avaient pas d’argent à dépenser : leurs revenus ont stagné.

- Deuxièmement, lorsqu’ils ont dépensé, c’était pour acheter des gadgets provenant de Chine. La masse monétaire américaine a augmenté, mais une grande partie est allée à l’étranger, où elle a créé une expansion de la production, des infrastructures et de l’immobilier.

Ce raz-de-marée de nouveaux crédits a créé un boom à Wall Street également – le siège de l’économie financière – où les cours des marchés actions ont été multipliés par 22 depuis 1980.

Cela représente un gain de 2 200%. Des actions achetées un dollar en 1980 coûtent désormais 22 $.

Si les prix des logements avaient autant augmenté, le logement moyen coûterait 1 320 000 $ aux Etats-Unis aujourd’hui. Au lieu de cela, il coûte environ 300 000 $.

On ne trouve des logements se vendant en moyenne 1 320 000 $ que dans ces quartiers résidentiels où vivent les gens de Wall Street, par exemple.

[NDLR : Economisez sur vos impôts en déclarant la juste valeur de votre patrimoine. Vous payez l’impôt sur la fortune immobilière, vous préparez une donation, vous devez sortir d’une indivision… Comment valoriser au plus juste vos biens, quelles méthodes utiliser (y compris celles du fisc) ? Découvrez toutes les réponses ici.]

Et si les voitures fabriquées à Detroit avaient augmenté autant que les actions de Wall Street, votre prochaine voiture vous coûterait probablement 120 000 $.

Mais voilà, aujourd’hui, une voiture neuve ne coûte que 30 000 $ environ. Et si vous allez à Detroit, à l’heure actuelle, vous pouvez acheter un logement moyen pour 40 000 $ seulement, ce qui est inférieur à la moyenne nationale de 1980.

Le « mystère » de Janet Yellen

A présent, Janet Yellen, présidente de la Fed, est perplexe…

C’est un « mystère », dit-elle. Les Etats-Unis sont censés avoir atteint le plein emploi. (Cela qui sous-entend que l’économie fonctionne presque à pleine capacité.) Quant au taux directeur de la Fed, il est toujours au-dessous de zéro, en termes réels… les prix à la consommation devraient augmenter.

Mais les derniers chiffres de l’inflation des prix à la consommation ne révèlent qu’une hausse de 1,5% par an… et non de 2%, comme le souhaiterait Mme Yellen. Pourquoi ?

Parce que le système est truqué par l’argent falsifié… et qu’il en est dépendant désormais.

Les emprunteurs privés ne sont pas « évincés » car la masse d’épargne falsifiée est – du moins en théorie – infinie. Donc, les taux d’intérêt n’augmentent pas… et ne corrigent pas automatiquement les excès sur les marchés financiers.

L’inflation des prix à la consommation n’augmente pas non plus car le monde est inondé de crédit, et non d’argent réel.

Le crédit dope Wall Street et la Chine. Il n’a pas grand effet sur les prix à la consommation. Il ne va pas chez les propriétaires de logements, à Detroit, ou chez les métallurgistes, à Donora.

Par conséquent, la Fed ne constate ni hausse de l’inflation ni hausse des rendements. Elle ne corrige jamais ses erreurs, car elle ne reçoit jamais le message.

Du moins… pour l’instant. Mais c’est sur le point de changer sérieusement.

A présent, la Fed promet de continuer à relever les taux d’intérêt à court terme. A la place de son assouplissement quantitatif (consistant à acheter des obligations en actionnant la planche à billets et en les ajoutant à son bilan), elle a entamé une politique de resserrement quantitatif (elle va laisser ce bilan se réduire).

Au lieu de l’argent facile – le seul type d’argent qu’ait connu une génération – elle promet une nouvelle politique.

La rigueur monétaire, dit-elle, c’est du dernier cri. La Fed dit qu’à partir de ce mois-ci, elle va réduire progressivement le volume des obligations qu’elle a amassées depuis que M. Greenspan a commencé à soutenir les marchés financiers en 1987…

Et lorsque la création de crédit commence à se contracter… lorsque les investisseurs commencent à comprendre que l’argent facile, c’est terminé… alors des univers parallèles se télescopent.

L’économie financière – dupée par le crédit de la Fed depuis ces 40 dernières années – va rentrer bille en tête dans l’économie réelle du quotidien. Elles vont se fracasser toutes les deux.

Là – nous ne pensons pas prendre trop de risque – la Fed recevra le message…

Et, une fois de plus, elle réagira de façon inappropriée, bien entendu.